報(bào)告摘要:陣痛過后��,環(huán)保行業(yè)發(fā)生著積極的變化

PPP近兩年大行其道,工程業(yè)務(wù)需要大量投資�����,環(huán)保企業(yè)現(xiàn)金流趨緊�����,資產(chǎn)負(fù)債率逐年攀升���。去杠桿帶來的資金緊張導(dǎo)致環(huán)保工程業(yè)務(wù)今年全面收縮����,環(huán)保板塊今年增速下滑明顯�。但陣痛過后��,行業(yè)在發(fā)生積極的變化:

變化一:PPP重新走上規(guī)范發(fā)展之路。項(xiàng)目庫清查使得行業(yè)刮骨療毒�����,清查騰出政府支付空間���。政府明確了PPP項(xiàng)目形成的中長期財(cái)政支出不屬于地方政府隱性債務(wù)��,當(dāng)前地方政府支付能力處在安全區(qū)間內(nèi)��。加快出臺(tái)PPP條例加強(qiáng)規(guī)范���,后續(xù)將嚴(yán)控10%紅線。預(yù)計(jì)在補(bǔ)短板的要求下����,合規(guī)PPP項(xiàng)目將得到大力推進(jìn)。

變化二:資金面逐漸放寬�。在自上而下的強(qiáng)力推動(dòng)下,民營企業(yè)融資難融資貴問題正得到切實(shí)解決��。銀行要大幅提高民企貸款比例�����,央行設(shè)立民營企業(yè)債券融資支持工具后,首單在11月中旬由碧水源發(fā)債落地�����。此外�����,地方環(huán)保專項(xiàng)債若能發(fā)行將提供新的行業(yè)發(fā)展動(dòng)能��。預(yù)計(jì)明年整體民企融資環(huán)境將得到較大改善��。

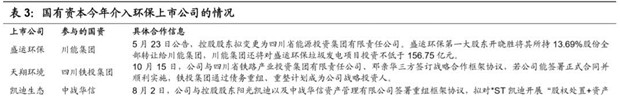

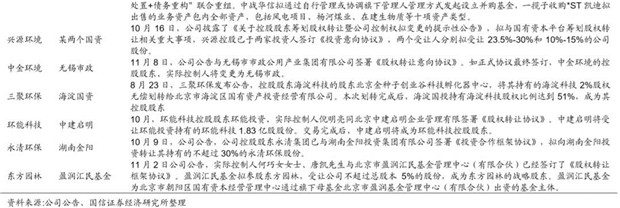

變化三:今年出現(xiàn)了“國資”大手筆進(jìn)軍民營上市企業(yè)的現(xiàn)象����,環(huán)保領(lǐng)域這樣的現(xiàn)象尤為突。國企介入����,提供強(qiáng)力的資金支持,嫁接資源���,減少企業(yè)發(fā)展的不確定性和風(fēng)險(xiǎn)��;但同時(shí)企業(yè)活力、管理層穩(wěn)定性也受到一定的影響。

環(huán)保處在業(yè)績(jī)����、估值和預(yù)期的三重低點(diǎn),規(guī)范化是最大的行業(yè)利好變化�,在補(bǔ)短板的推動(dòng)下行業(yè)仍有充足的發(fā)展空間

環(huán)保板塊的估值已跌落歷史谷底,工程類的環(huán)保股估值接近建筑股的估值���,而質(zhì)地優(yōu)質(zhì)�����、現(xiàn)金流良好的運(yùn)營類的環(huán)保股今年也遭遇估值的錯(cuò)殺��。在2018年行業(yè)的數(shù)個(gè)風(fēng)險(xiǎn)釋放后���,當(dāng)前已無可見的大風(fēng)險(xiǎn)點(diǎn)。環(huán)保項(xiàng)目規(guī)范化后����,質(zhì)地優(yōu)良的運(yùn)營項(xiàng)目占主體,銀行更愿意放款���,而環(huán)保企業(yè)盈利和回款均將改善��。

投資策略:繼續(xù)推薦景氣高的監(jiān)測(cè)和估值有待修復(fù)的固廢處置行業(yè)

多重政策催動(dòng)下�����,民企資金情況得到破冰����,但大規(guī)模的資金落地可能要等到2019年一季度之后,同時(shí)PPP條例的出臺(tái)和地方環(huán)保專項(xiàng)債的發(fā)行也是板塊的催化因素����。市場(chǎng)對(duì)于PPP情緒的修復(fù)有望帶來工程板塊的率先反彈,這個(gè)階段看好體量小�����、項(xiàng)目質(zhì)量高的工程類個(gè)股��,有望受具體項(xiàng)目資金落地影響展現(xiàn)出高彈性�。

我們繼續(xù)看好環(huán)保強(qiáng)監(jiān)管趨勢(shì)下受益,行業(yè)增速趨勢(shì)向上且有望保持的環(huán)境監(jiān)測(cè)細(xì)分����,推薦網(wǎng)格化監(jiān)測(cè)龍頭先河環(huán)保,和全國性監(jiān)測(cè)龍頭聚光科技�����。

我們長期看好估值有待修復(fù)的固廢處置行業(yè),推薦現(xiàn)金流優(yōu)質(zhì)�、運(yùn)營穩(wěn)健�����、估值錯(cuò)殺的細(xì)分固廢運(yùn)營龍頭的瀚藍(lán)環(huán)境��、偉明環(huán)保�、東江環(huán)保。

風(fēng)險(xiǎn)提示:

資金面緩解或不及預(yù)期�,項(xiàng)目進(jìn)度或不及預(yù)期

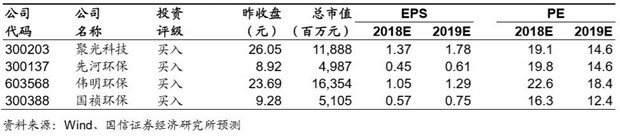

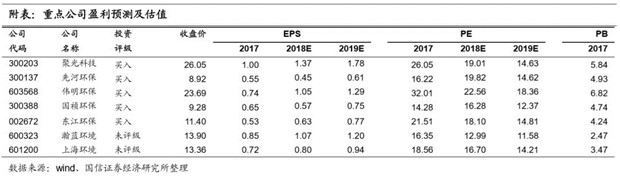

重點(diǎn)公司盈利預(yù)測(cè)及投資評(píng)級(jí)

正文:去杠桿帶來的資金緊張導(dǎo)致PPP行業(yè)今年全面收縮

PPP近兩年大行其道,工程業(yè)務(wù)需要大量投資����,環(huán)保企業(yè)現(xiàn)金流趨緊

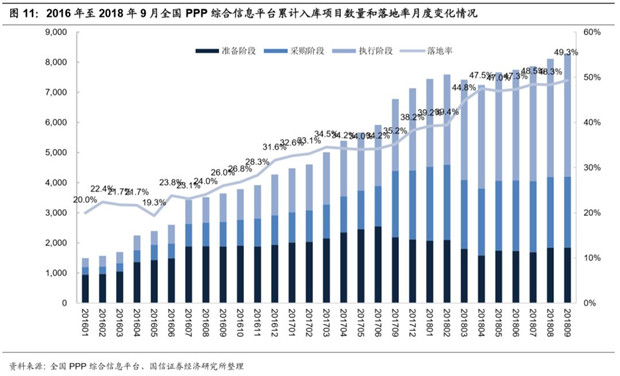

PPP近年來發(fā)展快速,推動(dòng)環(huán)保行業(yè)大發(fā)展�����。PPP項(xiàng)目的項(xiàng)目數(shù)量和投資額都呈現(xiàn)出快速發(fā)展的勢(shì)頭�。據(jù)全國PPP信息平臺(tái)統(tǒng)計(jì),截至2018年10月末����,近5年來�����,全國已有4302個(gè)項(xiàng)目簽約落地�����,帶動(dòng)投資6.6萬億元�����,涵蓋市政工程����、交通運(yùn)輸�、環(huán)境保護(hù)等19個(gè)領(lǐng)域,一大批基礎(chǔ)設(shè)施項(xiàng)目和基本公共服務(wù)項(xiàng)目投入運(yùn)營服務(wù)�。

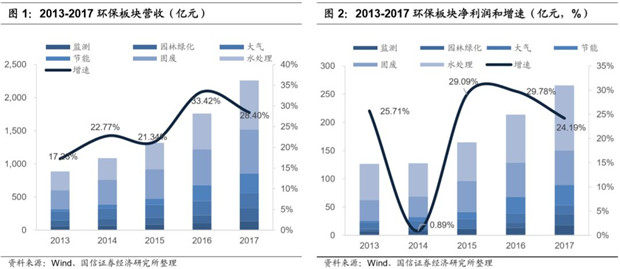

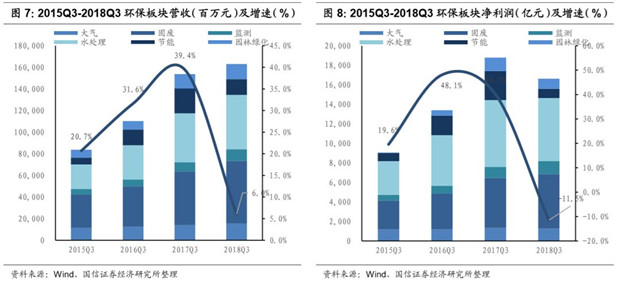

受PPP影響,近年來環(huán)保板塊營收��、凈利潤持續(xù)高增長��,但利潤率均有所下滑。2017年環(huán)保上市公司營業(yè)收入同比增長28%�,凈利潤同比增長25%。雖然營收�����、凈利潤仍維持快速增長���,但與16年(+33.42%)相比,17年增速放緩�����,利潤率下滑����。從細(xì)分板塊來看,水處理�����、監(jiān)測(cè)發(fā)展較快(35%+)����。

環(huán)保企業(yè)資產(chǎn)負(fù)債率逐年攀升。近年來����,隨著PPP的大規(guī)模拓展���,環(huán)保行業(yè)投資驅(qū)動(dòng)的模式越發(fā)明顯,企業(yè)不斷融資用于投資新簽的環(huán)保工程項(xiàng)目���,企業(yè)資產(chǎn)負(fù)債率逐漸提升��。環(huán)保板塊主要公司的平均資產(chǎn)負(fù)債率從2015年的48%�,到2016年的52%,到2017年末增長到54%。

分板塊來看����,監(jiān)測(cè)和水務(wù)板塊公司的資產(chǎn)負(fù)債率較低,而水處理和園林類企業(yè)的最高��,而固廢企業(yè)居中�。

以碧水源���、中金環(huán)境為例�,近三年工程類公司資產(chǎn)負(fù)債率上升快速��。而類似東江環(huán)保、上海環(huán)境����、偉民環(huán)保等穩(wěn)定的固廢運(yùn)營類公司,其近三年的資產(chǎn)負(fù)債率保持穩(wěn)定����,甚至逐漸降低。

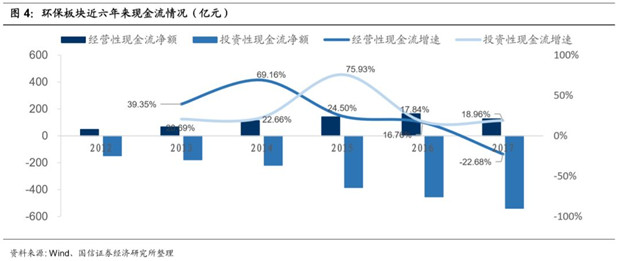

PPP帶動(dòng)投資性現(xiàn)金流支出的大幅提升使得環(huán)保企業(yè)現(xiàn)金流緊張����。從經(jīng)營性現(xiàn)金流來看,雖然近年來環(huán)保企業(yè)營收和利潤大幅增長���,經(jīng)營性現(xiàn)金流有所改善,但經(jīng)營性現(xiàn)金流的增長卻趕不上營收和利潤的增速?��,F(xiàn)金回流成為業(yè)績(jī)高速增長的環(huán)保行業(yè)的一大痛點(diǎn)�。環(huán)保板塊整體經(jīng)營性現(xiàn)金流凈額的增速從2015年開始顯著下降����,而對(duì)應(yīng)的凈利潤增速卻同年顯著上升。到2017年��,環(huán)保板塊整體經(jīng)營性現(xiàn)金流凈額出現(xiàn)了-22.7%的負(fù)增長。

而從投資性現(xiàn)金流來看��,2015年開始行業(yè)進(jìn)入PPP模式大發(fā)展時(shí)代���,環(huán)保企業(yè)對(duì)外投資支出大幅增加�。到2016/2017年行業(yè)投資性現(xiàn)金流流出增長保持在18%左右�����。到2017年底�����,我統(tǒng)計(jì)的環(huán)保企業(yè)合計(jì)的投資性現(xiàn)金流流出凈額已經(jīng)超過經(jīng)營性現(xiàn)金流凈額的4倍��,環(huán)保企業(yè)資金壓力大�����。

具體到板塊和企業(yè)來看���,我們比較經(jīng)營性現(xiàn)金流凈額與營收的比值��。大部分環(huán)保企業(yè)具有較高的經(jīng)營性現(xiàn)金流��。比值較高的可以很明顯的看出來以運(yùn)營類企業(yè)為主:上海環(huán)境�����、東江環(huán)保����、偉民環(huán)保、瀚藍(lán)環(huán)境等固廢運(yùn)營類企業(yè)�����,以及眾多水務(wù)企業(yè)�。其中偉民環(huán)保的經(jīng)營性現(xiàn)金流凈額與營收的比值最高,穩(wěn)定在60%以上����。而碧水源�、東方園林和中金環(huán)境等參與PPP工程的企業(yè)由于回款比較及時(shí),也保持了較好的經(jīng)營性現(xiàn)金流凈額與營收的比值����,接近20%。

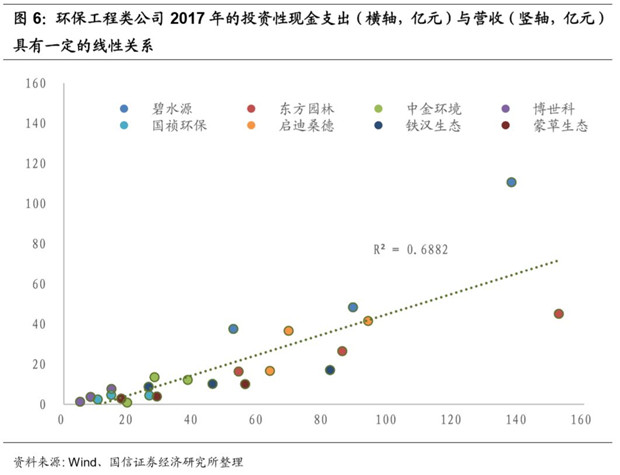

投資驅(qū)動(dòng)工程�����,融資能力是投資工程類企業(yè)的核心競(jìng)爭(zhēng)力。我們通過比較環(huán)保工程類公司的投資性現(xiàn)金支出與營收的關(guān)系發(fā)現(xiàn)兩者的線性關(guān)系還是比較明確的����。在PPP大力發(fā)展工程業(yè)務(wù)的模式下,企業(yè)要保障業(yè)績(jī)的增速就要不斷的加大投資����,所以充裕的現(xiàn)金和強(qiáng)大的融資能力是投資工程類企業(yè)的驅(qū)動(dòng)力。

去杠桿帶來的資金緊張導(dǎo)致工程業(yè)務(wù)收縮���,環(huán)保板塊今年來增速下滑明顯

今年以來的資金緊張情況空前嚴(yán)峻���,上市環(huán)保公司企業(yè)本部和項(xiàng)目公司的貸款都非常困難,特別是工程項(xiàng)目公司的貸款之前一度全面停貸��,給企業(yè)工程進(jìn)度推進(jìn)帶來了嚴(yán)重影響���。此外�,由于現(xiàn)金流緊張�����,企業(yè)在投資方面也趨于謹(jǐn)慎,導(dǎo)致今年環(huán)保工程進(jìn)度全面低于預(yù)期�。受此影響,環(huán)保板塊今年來業(yè)績(jī)?cè)鏊傧禄@著����。

從整體來看:環(huán)保板塊2018年前三季度營收、凈利潤分別同比+6.1%�、-24.0%,營收增速同比明顯下滑�����,凈利潤大幅度負(fù)增長��。2018年前三季度�,59家環(huán)保上市公司共實(shí)現(xiàn)營業(yè)收入1629.7億元,同比增長6.1%��;共實(shí)現(xiàn)凈利潤143.7億元��,同比下滑24.0%����。板塊整體毛利率28.32%�,同比下滑0.57pct�;凈利率9.00%���,同比下滑3.71pct�,主要原因是資金面緊張����,環(huán)保公司財(cái)務(wù)成本大幅度增加。與去年同期(營收+38.8%���、凈利潤37.1%)相比��,2018年前三季度環(huán)保板塊營收�、凈利潤增速下滑明顯���,特別是凈利潤出現(xiàn)大幅度的負(fù)增長���。

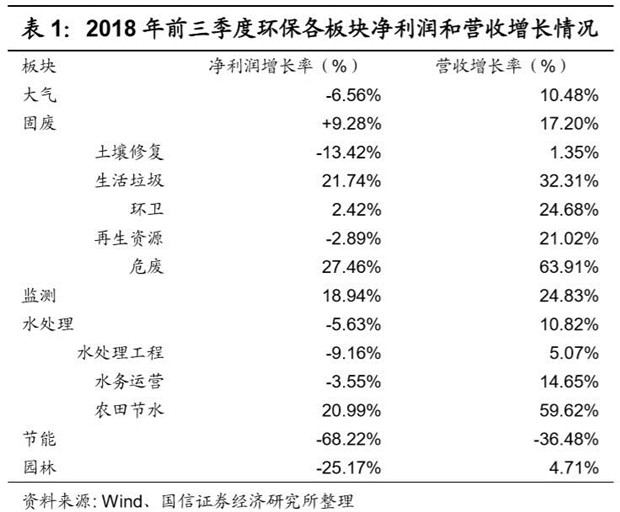

從細(xì)分版塊來看,除監(jiān)測(cè)板塊外����,其他五大板塊均出現(xiàn)了下滑

大氣板塊較為穩(wěn)健,略為下降(凈利潤-6.6%���,營收+10.5%)�;

固廢板塊下跌顯著(凈利潤-31.15%,營收+17.20%)�����,主要是由于盛運(yùn)環(huán)保和凱迪生態(tài)大幅虧損的原因�����,扣除后板塊凈利潤增速+9.3%�,增長最快的是危廢(凈利潤+27.46%)和生活垃圾(+21.74%,扣除盛運(yùn)環(huán)保和凱迪生態(tài))細(xì)分子板塊�����,再生資源和土壤修復(fù)板塊出現(xiàn)負(fù)增長�,環(huán)衛(wèi)行業(yè)營收增長+24.68%,凈利潤+2.42%����。

監(jiān)測(cè)板塊增長迅速,凈利潤+18.94%����,營收+24.83%,主要受取消環(huán)保一刀切�����,監(jiān)測(cè)站點(diǎn)下沉到鄉(xiāng)鎮(zhèn)���,政府監(jiān)測(cè)需求上升影響�。

水處理板塊出現(xiàn)分化�,水處理工程子板塊下跌明顯(凈利潤-9.16%,營收+5.07%)��,水務(wù)運(yùn)營板塊保持穩(wěn)健�,農(nóng)田節(jié)水快速增長(凈利潤+20.99%,營收+59.62%).

節(jié)能板塊受神霧環(huán)保和神霧節(jié)能兩只標(biāo)的影響出現(xiàn)大幅度下跌�。

園林環(huán)保受上半年資金緊張情況影響利潤下跌(凈利潤-25.17%,營收+4.71%).

從增速分布來看����,負(fù)增長超4成。我們分析的65家環(huán)保公司中�����,凈利潤增速100%以上的5家;50-100%的有8家�����;30-50%的有5家���;0-30%的有17家�����;負(fù)增長的有30家����,占比46.15%����。

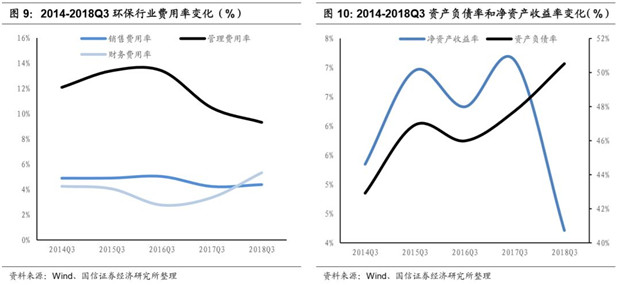

毛利率、凈利率均同比下滑�,財(cái)務(wù)費(fèi)用上升顯著,資金成本上行是主因����。2018H1環(huán)保板塊總體毛利率28.32%,同比下滑0.57pct�,凈利率9.00%,同比下滑3.71pct。凈利率下滑幅度顯著超過毛利率����,主要原因是前三季度資金面緊張,環(huán)保公司財(cái)務(wù)成本大幅度增加����。前三季度環(huán)保板塊總體的財(cái)務(wù)費(fèi)用率為5.33%�,同比提高了1.97pct,增幅明顯��,而管理費(fèi)用率和銷售費(fèi)用率兩項(xiàng)指標(biāo)均有所下滑�,表明環(huán)保企業(yè)前三季承擔(dān)著巨大的資金成本上行壓力,同時(shí)盡可能地壓縮內(nèi)部成本����,降低銷售和管理費(fèi)用,以期熬過寒冬�����。

資產(chǎn)負(fù)債率繼續(xù)上升��,凈資產(chǎn)收益率下滑嚴(yán)重����。過去五年����,環(huán)保板塊的資產(chǎn)負(fù)債率呈現(xiàn)上升趨勢(shì)�,今年前三季度延續(xù)了這一趨勢(shì),同比上升了2.79pct到了50.52%�����。從具體板塊來看��,監(jiān)測(cè)行業(yè)的資產(chǎn)負(fù)債率是所有行業(yè)最低的���,主要由于監(jiān)測(cè)行業(yè)以輕資產(chǎn)模式為主���,并不需要過多資金投入,且現(xiàn)金流穩(wěn)定����,行業(yè)資產(chǎn)負(fù)債率維持在35%左右。而水務(wù)�����、固廢、節(jié)能����、大氣四個(gè)板塊資產(chǎn)負(fù)債率水平較為接近,均維持在60%-70%之間�����,主要由于行業(yè)以重資產(chǎn)模式為主�����,工程業(yè)務(wù)巨多�����,資金壓力較大��,負(fù)債率較高���。而凈資產(chǎn)收益率前三季度下滑嚴(yán)重,同比2.91ptc到了4.21%��,達(dá)到五年最低水平�,環(huán)保企業(yè)盈利進(jìn)入最艱難的時(shí)期�����。

陣痛過后�����,行業(yè)在發(fā)生積極的變化

變化一:PPP項(xiàng)目趨于規(guī)范���,落地率穩(wěn)步提升,后續(xù)文件出臺(tái)

今年是PPP刮骨療毒的一年���。在PPP一路高歌的同時(shí)��,也出現(xiàn)諸多亂象�����,如明股實(shí)債��、固定回報(bào)����、保底承諾���、簡(jiǎn)單拉長還款期限�、運(yùn)營建設(shè)兩張“皮”和政府隱性擔(dān)保等。一些過快和無序的增長也引起了監(jiān)管部門的擔(dān)憂�,為防范PPP被泛化濫用,防止地方政府把PPP異化為新的融資手段�����,2017年11月財(cái)政部出臺(tái)了規(guī)范項(xiàng)目庫的方案��,在全國范圍內(nèi)開展PPP項(xiàng)目庫集中清理整頓��。

截至今年10月末�����,累計(jì)清庫2428個(gè)項(xiàng)目���,涉及投資額2.9萬億元,整頓完善2005個(gè)項(xiàng)目���,涉及投資額3.1萬億元����。前三批752個(gè)示范項(xiàng)目中,30個(gè)項(xiàng)目調(diào)出示范庫并退庫��,54個(gè)項(xiàng)目調(diào)出示范項(xiàng)目名單�����,89個(gè)項(xiàng)目整頓完善�����。此次總的項(xiàng)目數(shù)退庫率為15.9%�����,金額退庫率為12.4%�,效果明顯,在一定程度上規(guī)范了PPP的發(fā)展�。

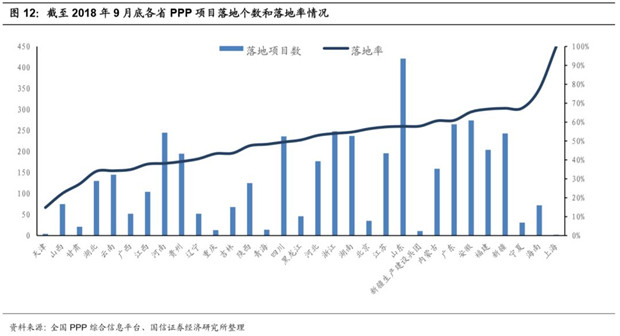

在PPP項(xiàng)目庫清查的過程中,項(xiàng)目總數(shù)依然呈現(xiàn)上升趨勢(shì)��,落地率穩(wěn)步提升���。據(jù)大岳數(shù)據(jù)�,截止2018年11月24日�����,項(xiàng)目庫累計(jì)入庫12529個(gè)項(xiàng)目,總投資額17.30萬億�,其中管理庫累計(jì)入庫8402個(gè)項(xiàng)目,總投資額12.45萬億����。全國累計(jì)落地PPP項(xiàng)目4454個(gè),投資規(guī)模達(dá)6.79萬億��,管理庫落地率達(dá)到53%����,比年初上升14個(gè)百分點(diǎn);從數(shù)量上看����,山東落地437個(gè)項(xiàng)目排名第一���,從規(guī)模上看����,貴州落地5402億元排名第一���。而示范項(xiàng)目中近九成項(xiàng)目已落地�。截至9月底,落地示范項(xiàng)目累計(jì)865個(gè)��、投資額1.9萬億元�����,落地率87.4%�,

落地項(xiàng)目中近半數(shù)已開工。截至到9月30日���,管理庫落地項(xiàng)目中開工項(xiàng)目1,860個(gè)�����、投資額2.6萬億元���,分別占落地項(xiàng)目的45.5%、40.5%����。

2018年下半年以來,PPP項(xiàng)目的清查告一段落。在中央政治局會(huì)議強(qiáng)調(diào)“六個(gè)穩(wěn)”后�����,發(fā)改委要求加快推進(jìn)基建投資�����,基建補(bǔ)短板的功能越發(fā)重要�����。2018年10月31日國務(wù)院發(fā)布《關(guān)于保持基礎(chǔ)設(shè)施領(lǐng)域補(bǔ)短板力度的指導(dǎo)意見》明確表示�����,對(duì)經(jīng)核查符合規(guī)定的PPP項(xiàng)目加大推進(jìn)力度�����,積極推動(dòng)符合條件項(xiàng)目發(fā)行債券�����、規(guī)范開展資產(chǎn)證券化�����。PPP被認(rèn)為是進(jìn)一步加大投入的重要推動(dòng)力���,主管部門也為下一步PPP的發(fā)展做了相應(yīng)的規(guī)范和準(zhǔn)備:

規(guī)范項(xiàng)目��,準(zhǔn)備設(shè)立正面與負(fù)面清單���,出臺(tái)PPP條例

去年的財(cái)政部92號(hào)文曾采用負(fù)面清單的方式列出不適宜采用PPP模式實(shí)施的領(lǐng)域,包括不屬于公共服務(wù)領(lǐng)域��,政府不負(fù)有提供義務(wù)的;因涉及國家安全或重大公共利益等��,不適宜由社會(huì)資本承擔(dān)的;僅涉及工程建設(shè)��,無運(yùn)營內(nèi)容的等�。湖南省在今年初出臺(tái)了全國首個(gè)省級(jí)PPP負(fù)面清單,與92號(hào)文的規(guī)定基本一致�。

預(yù)計(jì)財(cái)政部將出臺(tái)PPP發(fā)展的正面和負(fù)面清單,讓市場(chǎng)有可操作���、可明確的依據(jù)�。根據(jù)2017年7月����,財(cái)政部���、住建部、農(nóng)業(yè)部和環(huán)保部聯(lián)合發(fā)布的《關(guān)于政府參與的污水�����、垃圾處理項(xiàng)目全面實(shí)施PPP模式的通知》的精神����,未來PPP項(xiàng)目,特別是環(huán)保類項(xiàng)目����,都將要求帶運(yùn)營內(nèi)容,運(yùn)營費(fèi)用由使用者付費(fèi)和政府缺口性補(bǔ)助共同支付���,限制工程建設(shè)部分的比例���,PPP項(xiàng)目適用的范圍將主要見于垃圾焚燒、污水和供水�����、垃圾收集處置和分類、農(nóng)田節(jié)水等��。

財(cái)政部還表示將積極配合司法部加快出臺(tái)PPP條例�����,預(yù)計(jì)在2018年底或2019年初就可出臺(tái)��。PPP條例將統(tǒng)一頂層設(shè)計(jì);完善PPP操作指南��、物有所值評(píng)價(jià)指引��、財(cái)政承受能力認(rèn)證指引�����、PPP風(fēng)險(xiǎn)管理指引��、PPP績(jī)效管理指引和污水垃圾領(lǐng)域的標(biāo)準(zhǔn)合同等����,建立PPP項(xiàng)目管理標(biāo)準(zhǔn)體系�,加強(qiáng)市場(chǎng)基礎(chǔ)能力建設(shè)。

PPP項(xiàng)目將進(jìn)行全流程管理���。財(cái)政部正在醞釀PPP績(jī)效管理指引類文件�����,加強(qiáng)入庫績(jī)效審核�����,完善績(jī)效評(píng)價(jià)��、指標(biāo)框架��,建立分行業(yè)���、分領(lǐng)域�、分層次的績(jī)效指標(biāo)體系�����,建立項(xiàng)目全過程績(jī)效管理鏈條�。

明確PPP項(xiàng)目形成的中長期財(cái)政支出不屬于地方政府隱性債務(wù)

2018年9月,財(cái)政部向各省財(cái)政部門發(fā)出了《關(guān)于規(guī)范推進(jìn)政府與社會(huì)資本合作(PPP)工作的實(shí)施意見(征求意見稿)》��,明確指出PPP項(xiàng)目形成的中長期財(cái)政支出不屬于地方政府隱性債務(wù)���。

11月15日 財(cái)政部財(cái)政部發(fā)布《政府會(huì)計(jì)準(zhǔn)則第8號(hào)——負(fù)債》明確未來發(fā)生的經(jīng)濟(jì)業(yè)務(wù)或者事項(xiàng)形成的義務(wù)不屬于現(xiàn)時(shí)義務(wù)�,不應(yīng)當(dāng)確認(rèn)為負(fù)債;PPP項(xiàng)目不能約定固定回報(bào)��,需要根據(jù)公共服務(wù)的績(jī)效評(píng)價(jià)結(jié)果進(jìn)行支付���,所以簽訂合同時(shí)并不存在可靠金額的支付義務(wù),因此PPP未來支出責(zé)任并非政府的負(fù)債�����。

清庫為政府騰出支付空間����,后續(xù)嚴(yán)控10%紅線

此前,財(cái)政部為了控制地方財(cái)政風(fēng)險(xiǎn)���,確保財(cái)政可持續(xù)性�,明確了財(cái)政承受能力10%的紅線�����,即每一年度全部PPP項(xiàng)目需要從預(yù)算中安排的支出責(zé)任����,占一般公共預(yù)算支出比例應(yīng)當(dāng)不超過10%�。但隨著PPP的泡沫化��,一些地方超過了(或者借彎道突破)了10%的紅線���,特別是PPP比較熱的西部地區(qū)���。

自去年8月份以來,財(cái)政部開展了PPP項(xiàng)目財(cái)政支出責(zé)任的全面核查工作���,累計(jì)清庫2428個(gè)項(xiàng)目�����,涉及投資額2.9萬億元��。清庫后����,部分地區(qū)的財(cái)政支付空間被騰出�����,有利于后續(xù)規(guī)范、優(yōu)質(zhì)的PPP項(xiàng)目落地�����。

據(jù)財(cái)政部財(cái)政部PPP中心焦小平主任表示�����,截至2018年10月底����,全國2851個(gè)縣區(qū)僅6個(gè)縣區(qū)政府支出責(zé)任超出10%���,2018年-2024年各省區(qū)錄入項(xiàng)目管理庫的最高年度財(cái)政支出責(zé)任占比不超過5.1%�����,PPP整體風(fēng)險(xiǎn)控制在安全區(qū)間內(nèi)���。

后續(xù)在規(guī)范PPP的前提下,財(cái)政部要督促地方政府嚴(yán)把10%紅線�����,把PPP項(xiàng)目支出責(zé)任全面納入各級(jí)政府財(cái)政預(yù)算,對(duì)于PPP項(xiàng)目支出超出本地一般公共預(yù)算支出比例10%紅線的地區(qū)�,堅(jiān)決停止新項(xiàng)目入庫。

規(guī)范PPP項(xiàng)目融資

一直以來��,融資就是PPP發(fā)展的首要問題����。政府對(duì)于PPP的融資呈現(xiàn)逐步升級(jí)態(tài)勢(shì),相關(guān)法律法規(guī)也在日漸完善:從嚴(yán)查地方政府融資擔(dān)保���,到清理PPP入庫項(xiàng)目�����,最終上升到國有金融企業(yè)在參與PPP項(xiàng)目融資時(shí)�,不得為地方政府違法違規(guī)或變相舉債提供支持等�。

地方政府債務(wù)的分布是非常不均衡,越是發(fā)展程度較低����、償債能力不足的省份,其真實(shí)債務(wù)反而越高����,未來部分地方政府的債務(wù)壓力可能會(huì)不斷暴露出來��,這仍然需要中央財(cái)政加大轉(zhuǎn)移支付的規(guī)模����。主管部門已經(jīng)提出:

一是完善中央專項(xiàng)資金使用方式��,加大財(cái)政資金統(tǒng)籌整合力度�,引導(dǎo)地方優(yōu)化投資結(jié)構(gòu)。篩選一批優(yōu)質(zhì)的示范項(xiàng)目�����,中央財(cái)政通過專項(xiàng)資金拿錢�,支持地方關(guān)于PPP項(xiàng)目資本金注冊(cè)不足的問題。

二是加大保險(xiǎn)資金����,中國PPP資金對(duì)項(xiàng)目股權(quán)投資力度���,拓寬項(xiàng)目資本金來源�����,鼓勵(lì)通過股權(quán)轉(zhuǎn)讓����、資產(chǎn)交易、資產(chǎn)證券化等盤活存量資產(chǎn)�����,豐富社會(huì)資本進(jìn)入和退出渠道��。

中國PPP基金自2017年成立以來����,截至2018年10月31日已決策項(xiàng)目126個(gè),涉及總投資額約10800億元�����;已撥款項(xiàng)目51個(gè)���,涉及總投資額超4000億元����,成為中央支持PPP發(fā)展的重要力量之一��。

變化二:政策拐點(diǎn)出現(xiàn),資金面逐漸緩解但短期改善有限

10月份后�����,政策風(fēng)向出現(xiàn)明顯變化����,要加大基建補(bǔ)短板力度,同是大力緩解民營企業(yè)流動(dòng)性緊張��、融資困難的局面����。

10 月22 日,國常會(huì)明確指出�,民營企業(yè)是推動(dòng)經(jīng)濟(jì)社會(huì)發(fā)展的重要力量。要出臺(tái)更多有利于民營企業(yè)穩(wěn)定健康發(fā)展的政策����。會(huì)議決定:(1)對(duì)有需求的中小金融機(jī)構(gòu)加大再貸款、再貼現(xiàn)支持力度�����。(2)由人行向?qū)I(yè)機(jī)構(gòu)提供初始資金支持�����,委托其為經(jīng)營正常���、流動(dòng)性暫時(shí)困難的民企發(fā)債提供增信�����。(3)條件成熟時(shí)可引入商業(yè)銀行�����、保險(xiǎn)公司資金參與民企發(fā)債增信�����,建立風(fēng)險(xiǎn)共擔(dān)機(jī)制���。

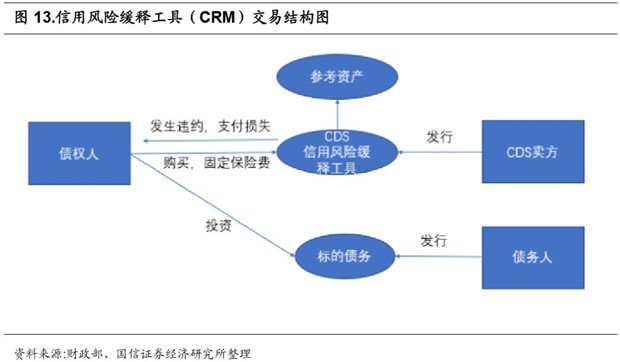

10月22日,央行決定在原來1500億的基礎(chǔ)上�,再增加再貸款和再貼現(xiàn)額度1500億元,支持金融機(jī)構(gòu)擴(kuò)大對(duì)小微��、民營企業(yè)的信貸投放�����。此外,引導(dǎo)設(shè)立“民營企業(yè)債券融資支持工具”���,該工具由人行運(yùn)用再貸款提供部分初始資金�,由專業(yè)機(jī)構(gòu)進(jìn)行市場(chǎng)化運(yùn)作�����,通過出售信用風(fēng)險(xiǎn)緩釋工具(CRM)����、擔(dān)保增信等多種方式,重點(diǎn)支持暫遇困難的優(yōu)質(zhì)民企債券融資���。

10月31日國務(wù)院發(fā)布《關(guān)于保持基礎(chǔ)設(shè)施領(lǐng)域補(bǔ)短板力度的指導(dǎo)意見》明確表示���,對(duì)經(jīng)核查符合規(guī)定的PPP項(xiàng)目加大推進(jìn)力度,積極推動(dòng)符合條件項(xiàng)目發(fā)行債券�、規(guī)范開展資產(chǎn)證券化。

11月1日�,習(xí)近平主持召開民營企業(yè)座談會(huì);提出減輕企業(yè)稅費(fèi)負(fù)擔(dān)����、解決民營企業(yè)融資難融資貴問題、營造公平競(jìng)爭(zhēng)環(huán)境����、完善政策執(zhí)行方式、構(gòu)建親清新型政商關(guān)系���、保護(hù)企業(yè)家人身和財(cái)產(chǎn)安全��。

11月2日�����,中國人民銀行營業(yè)管理部發(fā)布20條措施�,通過設(shè)立70億元的再貼現(xiàn)額度����、增設(shè)再貼現(xiàn)窗口、引導(dǎo)設(shè)立民企債券融資支持工具等�����,進(jìn)一步引導(dǎo)金融機(jī)構(gòu)支持北京民營和小微企業(yè)發(fā)展����。

11月9日��,李克強(qiáng)召開國常會(huì)�,要求開展專項(xiàng)行動(dòng)解決政府和國企拖欠民營企業(yè)賬款問題�����;中期借貸便利(MLF)合格擔(dān)保品范圍���,從單戶授信500萬元及以下小微企業(yè)貸款擴(kuò)至1000萬元�;要力爭(zhēng)主要商業(yè)銀行四季度新發(fā)放小微企業(yè)貸款平均利率比一季度下降1個(gè)百分點(diǎn)�����。

提供債券融資支持工具���,幫助民營企業(yè)發(fā)債���。2018年10月中債增進(jìn)創(chuàng)設(shè)“18榮盛SCP005信用風(fēng)險(xiǎn)緩釋憑證”,并聯(lián)合杭州銀行�����、寧波銀行分別創(chuàng)設(shè)“18紅獅SCP006”、“18富邦PPN003”緩釋憑證首批民企債券的信用風(fēng)險(xiǎn)緩釋憑證(CRMW)出臺(tái)��。10月22日�,央行提出設(shè)立民營企業(yè)債券融資支持工具�。11月中旬,北京地區(qū)首單民營企業(yè)債券融資支持工具首單落地�����,由碧水源在銀行間市場(chǎng)成功發(fā)行“18碧水源CP002”����,發(fā)行規(guī)模14億元,發(fā)行期限為一年���。中債信用增進(jìn)投資股份有限公司��、主承銷商交通銀行聯(lián)合創(chuàng)設(shè)信用風(fēng)險(xiǎn)緩釋憑證(CRMW)2.5億元�����,為本只債券增信����。該債券的發(fā)行利率為為5.28%,較碧水源當(dāng)日相近期限中債估值6.20%低92個(gè)基點(diǎn)����,且投資者認(rèn)購基金,有效提振了市場(chǎng)對(duì)民企債券的信心���。此外�,大北農(nóng)����、東方園林等北京的民營企業(yè)也與主承銷商、中債信用增進(jìn)公司���、融資擔(dān)保公司簽訂了“民營企業(yè)債券融資支持工具”合作意向書�。而且�����,上海�、四川、廣東等多地都在積極推動(dòng)民營企業(yè)債券融資支持工具落地�����。

支持民營企業(yè)貸款,國務(wù)院提出民營企業(yè)貸款占比目標(biāo)�����。11月7日�,銀保監(jiān)會(huì)主席郭樹清提出民營企業(yè)新增貸款“一二五”目標(biāo):在新增的公司類貸款中,大型銀行對(duì)民營企業(yè)的貸款不低于1/3���,中小型銀行不低于2/3,爭(zhēng)取三年以后�,銀行業(yè)對(duì)民營企業(yè)的貸款占新增公司類貸款的比例不低于50%。

截至今年9月末���,對(duì)民營企業(yè)的貸款余額已經(jīng)達(dá)到了30.4萬億元���,在銀行業(yè)貸款余額中民營企業(yè)貸款占25%。而民營經(jīng)濟(jì)在國民經(jīng)濟(jì)中的份額超過60%�����。民營企業(yè)從銀行得到的貸款和它在經(jīng)濟(jì)中的比重還不相匹配����、不相適應(yīng)��。如果三年后對(duì)民企貸款比例提高到50%��,則預(yù)計(jì)可釋放30萬億元的貸款����,大幅改善民企的資金環(huán)境�。當(dāng)前各主要銀行已紛紛行動(dòng),加大對(duì)民企支力度:

10月16日���,工商銀行與100家民企簽“總對(duì)總”協(xié)議����,加大對(duì)民營企業(yè)的信貸投入和支持力度��、進(jìn)一步堅(jiān)持分類指導(dǎo)和差異化的政策�����、提供更加綜合化的金融服務(wù)�、加強(qiáng)投資銀行服務(wù)等。11月中旬���,工商銀行制定了服務(wù)民營企業(yè)的10條具體舉措�,加大對(duì)民營企業(yè)傾斜力度,給予民營企業(yè)一定優(yōu)惠��,并運(yùn)用創(chuàng)新工具����,引導(dǎo)多元化的市場(chǎng)資金投資民企債券。

11月9日��,中國銀行發(fā)布《中國銀行支持民營經(jīng)濟(jì)二十條》�����,包括優(yōu)化授信政策��、提高服務(wù)質(zhì)效�����、加強(qiáng)資源配置�����、健全盡職免責(zé)����、拓寬融資渠道、降低融資費(fèi)用��、完善服務(wù)模式�、創(chuàng)新產(chǎn)品服務(wù)八大方面。

11月12日�,農(nóng)業(yè)銀行出臺(tái)《關(guān)于加大力度支持民營企業(yè)健康發(fā)展的意見》,提出了22條針對(duì)性措施��,著力破解民營企業(yè)和小微企業(yè)融資難���、融資貴問題����。

11月15日���,建設(shè)銀行出臺(tái)《進(jìn)一步加大支持民營和小微企業(yè)發(fā)展的通知》和《中國建設(shè)銀行支持民營經(jīng)濟(jì)指導(dǎo)意見》�����,提出了進(jìn)一步加大支持民營和小微企業(yè)發(fā)展的26條舉措和工作要求��。

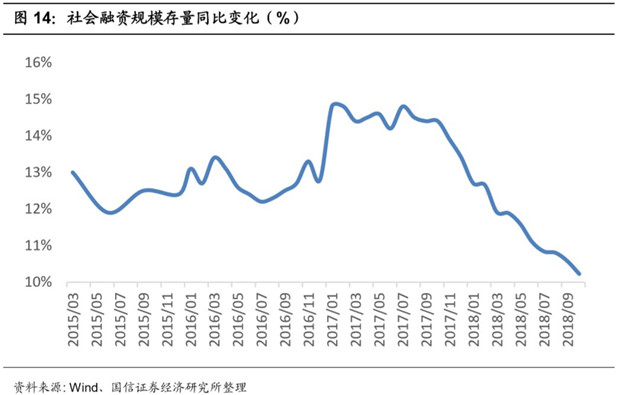

當(dāng)前利率仍較高�,但有下行趨勢(shì)。社會(huì)融資存量從2017年7月開始出現(xiàn)同比的顯著下滑��,到今年10月份仍沒有明顯好轉(zhuǎn)����。貸款利率仍然維持著較高水平,但開始下降���。截至三季度末���,18家主要商業(yè)銀行對(duì)小微企業(yè)平均利率6.23%,較一季度下降約0.7個(gè)百分點(diǎn)���,城市商業(yè)銀行��、農(nóng)村中小金融機(jī)構(gòu)分別降低了0.28和0.85個(gè)百分點(diǎn),微眾銀行等互聯(lián)網(wǎng)銀行對(duì)小微企業(yè)的平均利率下降了1個(gè)百分點(diǎn)����。

11月9日,李克強(qiáng)召開國常會(huì)�����,要求開展專項(xiàng)行動(dòng)解決政府和國企拖欠民營企業(yè)賬款問題;中期借貸便利(MLF)合格擔(dān)保品范圍�,從單戶授信500萬元及以下小微企業(yè)貸款擴(kuò)至1000萬元;要力爭(zhēng)主要商業(yè)銀行四季度新發(fā)放小微企業(yè)貸款平均利率比一季度下降1個(gè)百分點(diǎn)��。

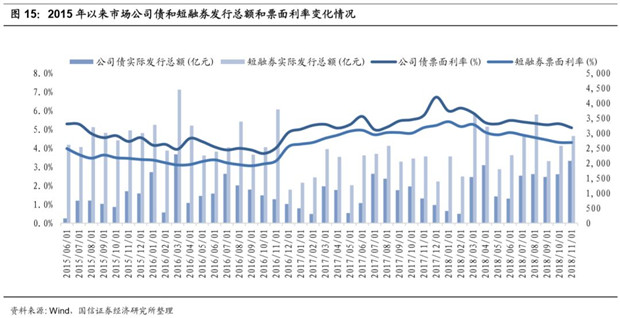

從債券市場(chǎng)來看����,2018年一季度,利率有所緩解下降��。三季度發(fā)行總額較去年同期已有回升��。

整個(gè)市場(chǎng)債券的信用利差已出現(xiàn)下降的趨勢(shì)����。AA+評(píng)級(jí)的債券(大部分優(yōu)質(zhì)環(huán)保公司的債券評(píng)級(jí),包括碧水源���、東方園林等)的信用利差從4月份開始快速攀升�����,顯示了市場(chǎng)資金對(duì)于發(fā)債企業(yè)的償還能力的擔(dān)憂�����。最高信用利差達(dá)到了225bp左右�,目前已經(jīng)出現(xiàn)了下降的趨勢(shì)。

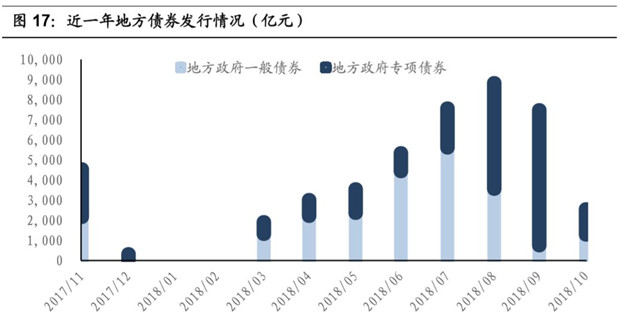

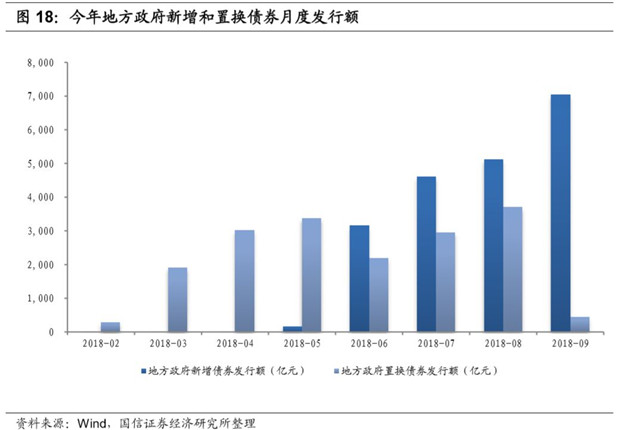

加快地方專項(xiàng)債的發(fā)行�����。財(cái)政部8月14日發(fā)布關(guān)于做好地方政府專項(xiàng)債券發(fā)行工作的意見����,要求加快地方政府專項(xiàng)債券發(fā)行和使用進(jìn)度。各地至9月底累計(jì)完成新增專項(xiàng)債券發(fā)行比例原則上不得低于80%���,剩余的發(fā)行額度應(yīng)當(dāng)主要放在10月份發(fā)行�。根據(jù)年初制定的中央和地方預(yù)算草案��,今年將計(jì)劃發(fā)放新增地方專項(xiàng)債券1.35萬億元�,比去年增加5500億元,主要用于支持京津冀協(xié)同發(fā)展�、長江經(jīng)濟(jì)帶等重大戰(zhàn)略以及生態(tài)環(huán)保、精準(zhǔn)扶貧��、棚戶改造等重點(diǎn)領(lǐng)域�����。

地方政府債券可分為一般債券和專項(xiàng)債券���。

一般債券是地方政府為了彌補(bǔ)一般公共財(cái)政赤字而發(fā)行的地方債券���,可緩解地方政府臨時(shí)資金緊張,應(yīng)當(dāng)用于公益性資本支出����,不得用于經(jīng)常性支出。一般債券主要投向沒有收益的項(xiàng)目����,償還以地區(qū)財(cái)政收入作擔(dān)保,當(dāng)前主要用途是置換存量的債務(wù)���。

專項(xiàng)債券是地方政府為了建設(shè)某專項(xiàng)具體工程而發(fā)行的債券�。專項(xiàng)債券主要投向有一定收益的項(xiàng)目�,償還以對(duì)應(yīng)的政府性基金或?qū)?yīng)的項(xiàng)目收入作擔(dān)保。新增專項(xiàng)債是地方融資的重要渠道�����,專項(xiàng)債資金流向主要有市政建設(shè)、交通運(yùn)輸設(shè)施建設(shè)����、保障性住房建設(shè)、生態(tài)建設(shè)和環(huán)境保護(hù)等����。2017年財(cái)政部推出土地儲(chǔ)備專項(xiàng)債和收費(fèi)公路專項(xiàng)債,分別發(fā)行約2407億元和440億元��;同年�����,深圳市并試點(diǎn)發(fā)行全國首只軌道交通專項(xiàng)債��。2018年財(cái)政部繼續(xù)推出棚戶區(qū)改造專項(xiàng)債���。

地方專項(xiàng)債券發(fā)行額自7月份開始快速上升�����,最高的9月份達(dá)到了6740億元���。今年地方債的發(fā)行額度已經(jīng)幾近用盡,臨近12月,地方債發(fā)行急劇下降��。

由于大多數(shù)地區(qū)于 5 月才通過本年預(yù)算調(diào)整方案并最終確定一般債和專項(xiàng)債的限額����,因此上半年發(fā)行的地方政府債券主要是置換債券�,新增債券從5月份才開始發(fā)行。結(jié)合專項(xiàng)債券的月度發(fā)行情況����,截至到9月底新增專項(xiàng)債券可能已經(jīng)發(fā)行了1.49萬億,年度1.35萬億的計(jì)劃或可超額完成���。

10月份基建投資(不含電力)增速為6.7%����,較前3個(gè)月的-1.8%��、-4.3%和-1.8%大幅提升�����。從基礎(chǔ)設(shè)施投資增速來看����,地方債發(fā)行的積極效應(yīng)已經(jīng)開始顯現(xiàn)�����。地方政府專項(xiàng)債為基建補(bǔ)短板提供一定資金支持�。今年下半年大量發(fā)行的地方債券���,所產(chǎn)生的積極效益將在明年上半年得到集中體現(xiàn)����?����?紤]到當(dāng)前的經(jīng)濟(jì)形勢(shì)與財(cái)政政策�����,明年地方專項(xiàng)的債發(fā)行規(guī)模有望進(jìn)一步擴(kuò)大��。

當(dāng)前的地方專項(xiàng)債主要有土地儲(chǔ)備���、收費(fèi)公路�����、軌道交通��、棚戶改造和教育等專項(xiàng)債券細(xì)分品種���。目前還沒有專門的地方政府環(huán)保專項(xiàng)債出臺(tái),業(yè)內(nèi)預(yù)計(jì)在債券品種創(chuàng)新方面���,環(huán)保����、公共服務(wù)等領(lǐng)域有望試點(diǎn)擴(kuò)圍���。環(huán)保專項(xiàng)債若推出���,將有力推動(dòng)地方環(huán)保項(xiàng)目建設(shè)的進(jìn)展。

變化三:國企介入�����,環(huán)保企業(yè)實(shí)力得到加強(qiáng)��,后續(xù)影響喜憂參半

去杠桿引發(fā)的資本緊縮,環(huán)保企業(yè)資金鏈經(jīng)受了嚴(yán)峻考驗(yàn)����,出現(xiàn)了一些債務(wù)違約的情況,此外股價(jià)大幅下跌使得部分質(zhì)押高的企業(yè)爆倉的壓力巨大���。在這種情況下��,今年出現(xiàn)了“國資”大手筆進(jìn)軍民營上市企業(yè)的現(xiàn)象�����,有數(shù)據(jù)統(tǒng)計(jì)顯示����,截至11月底���,年內(nèi)有96家民營上市公司實(shí)控人發(fā)生變更����,8家公司實(shí)控人變更為國資背景�����。環(huán)保領(lǐng)域這樣的現(xiàn)象尤為突出。

國有資本接盤民營上市公司��,與從中央到地方民企紓困政策密集落地不無關(guān)系���。國企低位接盤導(dǎo)致一些環(huán)保公司控制權(quán)發(fā)生變更���,同時(shí)也帶來了整個(gè)行業(yè)生態(tài)和競(jìng)爭(zhēng)格局的變化。

這也是當(dāng)前行業(yè)的發(fā)展環(huán)境和生態(tài)所造成的����。國家對(duì)于環(huán)保企業(yè)的投入逐年增加��,行業(yè)需求大����,增速快,但需要大量的資金支持��,這些正是國企的優(yōu)勢(shì)所在��。國企介入之前民企主導(dǎo)的環(huán)保領(lǐng)域后�����,有望給環(huán)保上市公司帶來一定的實(shí)力增強(qiáng),同時(shí)也更適應(yīng)當(dāng)前的環(huán)境���。

但是����,接盤容易整合難���,畢竟民營企業(yè)的決策機(jī)制��、市場(chǎng)運(yùn)作乃至企業(yè)文化等與國資特質(zhì)不一樣�。之前環(huán)保市場(chǎng)較為分散��,民企講究小快靈����,對(duì)短期利潤較為看重,而隨著長江流域大保護(hù)��、雄安環(huán)境整治等大項(xiàng)目的陸續(xù)上馬�����,國資整體性和長遠(yuǎn)性的優(yōu)勢(shì)就逐漸顯現(xiàn)��。

國資進(jìn)入環(huán)保民企的影響,具體還要看兩方的融合程度�����,特別是機(jī)制整合任重道遠(yuǎn)��,整體來看有兩個(gè)方面的影響:

一方面:國資進(jìn)入后提供強(qiáng)力的資金支持���,擁有更低成本的資金使得環(huán)保企業(yè)在新項(xiàng)目的拓展競(jìng)爭(zhēng)中更具優(yōu)勢(shì)����,同時(shí)國資背景也可為企業(yè)發(fā)展嫁接更多的資源����,另外也減少了企業(yè)發(fā)展的不確定性和風(fēng)險(xiǎn)��。

另一方面:相較于原先的環(huán)保民企靈活����、激進(jìn)的風(fēng)格,國資環(huán)保企業(yè)的風(fēng)格趨于穩(wěn)健��,如果激勵(lì)措施無法落地到位的話�,或減少企業(yè)的活力�����,原管理層穩(wěn)定性受到影響���,環(huán)保企業(yè)的發(fā)展速度或減緩。

環(huán)保板塊利空出盡��,處在業(yè)績(jī)與估值拐點(diǎn)

緊信用和收PPP背景下��,環(huán)保板塊上半年估值業(yè)績(jī)雙殺����,基金持倉創(chuàng)歷史新低

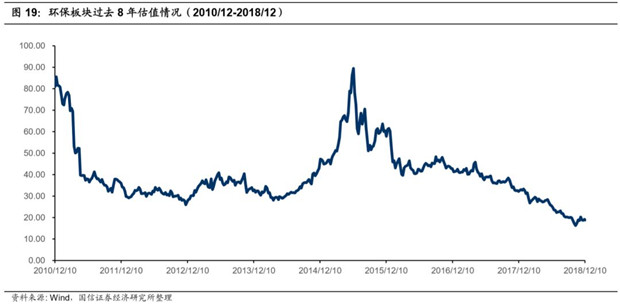

從過去8年的估值來看,環(huán)保板塊從2015年6月開始�,估值一路下挫,從2015年的86X一路下殺到到2018年12月的19倍�,創(chuàng)歷史新低。從估值層面來看����,環(huán)保板塊處于估值的歷史低位,下行空間不大����,隨著后續(xù)政策����、資金等利好兌現(xiàn)��,板塊估值有待修復(fù)���。

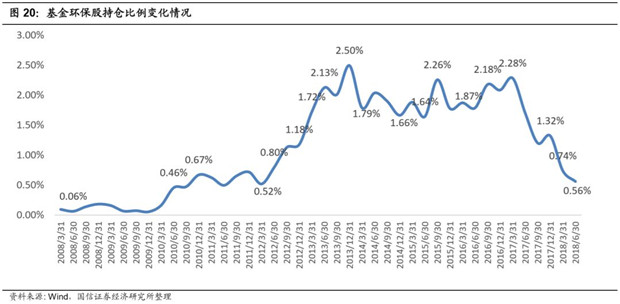

金融去杠桿背景下���,“緊信用”使得社會(huì)融資存量從2017年7月開始出現(xiàn)同比的顯著下滑。整個(gè)市場(chǎng)債券的信用利差從2018年4月份開始快速爬升���,評(píng)級(jí)不高的民企融資艱難�����。而環(huán)保工程類企業(yè)屬于高杠桿��,資金驅(qū)動(dòng)型企業(yè),在受信用緊縮和PPP收緊的雙重因素影響下���,估值持續(xù)下殺����;同時(shí)部分公司業(yè)績(jī)預(yù)期低于預(yù)期又加重了市場(chǎng)對(duì)業(yè)績(jī)的擔(dān)憂,從而使得板塊進(jìn)一步下殺�����。截至2018年上半年�,全市場(chǎng)基金環(huán)保股東持倉市值為72.46億元,占機(jī)構(gòu)全部持倉比例為0.42%�����,較2018H1的0.56%繼續(xù)下降0.14pct�,已經(jīng)創(chuàng)出自2012年以來的最低位置。同時(shí)�,龍頭公司尤其是工程類公司如碧水源、啟迪桑德等PE已經(jīng)殺到歷史估值最低位置約13-15倍之間���。信用收縮�����、PPP收緊����、債務(wù)違約、大股東爆倉���,在多重不利因素影響下環(huán)保板塊上半年估值業(yè)績(jī)雙殺����,目前機(jī)構(gòu)持倉和估值均處于歷史以來最低水平�����。

2019年第三季度基金大規(guī)模減持環(huán)保股�。從環(huán)保公司的基金持股數(shù)量來看,與2019H1相比��,2019年第三季度基金大規(guī)模減持環(huán)保公司�����。從我們跟蹤的60家環(huán)保公司情況來看�,僅云投生態(tài)、金圓股份�、上海環(huán)境獲基金增持,持股變動(dòng)幅度分別為+819.97%��、35.14%��、1.70%�����。其它公司均或基金公司不同程度減持�。從重點(diǎn)公司來看,基金減持比例較高的為國禎環(huán)保(-78.49%)����、龍凈環(huán)保(-77.08%)、碧水源(-65.50%)�����、先河環(huán)保(-60.69%)��、清新環(huán)境(-57.62%)����、東方園林(-49.75%)、聚光科技(-44.62%)��、東江環(huán)保(-40.82%)�����、華測(cè)檢測(cè)(-26.49%)。

政策密集出臺(tái)�����,質(zhì)押等風(fēng)險(xiǎn)基本解除

今年連續(xù)的債券違約和爆事件也是高懸在環(huán)保板塊頭上的達(dá)摩斯利劍�����,壓制著板塊的估值��。環(huán)保龍頭的質(zhì)押率普遍較高��,之前的股價(jià)連續(xù)的下跌引發(fā)市場(chǎng)對(duì)于股權(quán)質(zhì)押爆倉的擔(dān)憂����。

為化解系統(tǒng)性風(fēng)險(xiǎn),監(jiān)管層發(fā)生要求不得強(qiáng)行平倉��。同時(shí)�,輔助以多種市場(chǎng)化方式緩解股票質(zhì)押業(yè)務(wù)風(fēng)險(xiǎn)。各市場(chǎng)參與方�,包括各地政府、央行�����、證券會(huì)、銀保監(jiān)會(huì)等����,正積極推出相關(guān)政策���。特別是�����,10月22日��,中證協(xié)推動(dòng)11家證券公司設(shè)立支持民營企業(yè)發(fā)展集合資產(chǎn)管理計(jì)劃���,首次由11家證券公司出資210億元設(shè)立母資管計(jì)劃,作為引導(dǎo)資金支持各家證券公司分別設(shè)立若干子資管計(jì)劃�����,吸引銀行����、保險(xiǎn)、國有企業(yè)和政府平臺(tái)等資金投資�����,形成1000億元總規(guī)模的資管計(jì)劃。此外����,各地政府也紛紛成立紓困基金,幫助質(zhì)押有風(fēng)險(xiǎn)的企業(yè)及時(shí)化解風(fēng)險(xiǎn)����。目前,環(huán)保板塊整體質(zhì)押風(fēng)險(xiǎn)已得到基本解除��。

出臺(tái)文件規(guī)范商譽(yù)���,環(huán)保板塊商譽(yù)風(fēng)險(xiǎn)總體可控

2018年11月16日��,證監(jiān)會(huì)發(fā)布《會(huì)計(jì)監(jiān)管風(fēng)險(xiǎn)提示第8號(hào)——商譽(yù)減值》����。提示中對(duì)商譽(yù)減值的會(huì)計(jì)處理及信息披露���、商譽(yù)減值事項(xiàng)的審計(jì)����、與商譽(yù)減值事項(xiàng)相關(guān)的評(píng)估方面做了詳細(xì)的說明,以強(qiáng)化商譽(yù)減值的會(huì)計(jì)監(jiān)管�,進(jìn)一步規(guī)范上市公司商譽(yù)減值的會(huì)計(jì)處理及信息披露。

提示重點(diǎn)強(qiáng)調(diào)六大要點(diǎn)����,定期進(jìn)行減值測(cè)試����,披露更加詳細(xì)透明

要點(diǎn)一:定期或及時(shí)進(jìn)行商譽(yù)減值測(cè)試,并重點(diǎn)關(guān)注特定減值跡象�����,不得以尚在業(yè)績(jī)承諾期為由不進(jìn)行減值測(cè)試

按照《企業(yè)會(huì)計(jì)準(zhǔn)則第8號(hào)——資產(chǎn)減值》的規(guī)定��,公司應(yīng)當(dāng)在資產(chǎn)負(fù)債表日判斷是否存在可能發(fā)生資產(chǎn)減值的跡象����。對(duì)企業(yè)合并所形成的商譽(yù),公司應(yīng)當(dāng)至少在每年年度終了進(jìn)行減值測(cè)試����。公司應(yīng)合理區(qū)分并分別處理商譽(yù)減值事項(xiàng)和并購重組相關(guān)方的業(yè)績(jī)補(bǔ)償事項(xiàng),不得以業(yè)績(jī)補(bǔ)償承諾為由�����,不進(jìn)行商譽(yù)減值測(cè)試。

要點(diǎn)二:合理將商譽(yù)分?jǐn)傊临Y產(chǎn)組或資產(chǎn)組組合進(jìn)行減值測(cè)試

按照《企業(yè)會(huì)計(jì)準(zhǔn)則第8號(hào)——資產(chǎn)減值》的規(guī)定�����,對(duì)因企業(yè)合并形成的商譽(yù)���,由于其難以獨(dú)立產(chǎn)生現(xiàn)金流量���,公司應(yīng)自購買日起按照一貫、合理的方法將其賬面價(jià)值分?jǐn)傊料嚓P(guān)的資產(chǎn)組或資產(chǎn)組組合����,并據(jù)此進(jìn)行減值測(cè)試。應(yīng)合理對(duì)商譽(yù)減值賬面價(jià)值進(jìn)行分?jǐn)?���。公司在將商譽(yù)分?jǐn)傊料嚓P(guān)資產(chǎn)組或資產(chǎn)組組合時(shí),應(yīng)充分關(guān)注歸屬于少數(shù)股東的商譽(yù)���,先將歸屬于母公司股東的商譽(yù)賬面價(jià)值調(diào)整為全部商譽(yù)賬面價(jià)值��,再合理分?jǐn)傊料嚓P(guān)資產(chǎn)組或資產(chǎn)組組合��。

要點(diǎn)三:嚴(yán)格執(zhí)行減值測(cè)試程序�����,合理確定可回收金額

公司應(yīng)嚴(yán)格按照《企業(yè)會(huì)計(jì)準(zhǔn)則第8號(hào)——資產(chǎn)減值》的規(guī)定進(jìn)行商譽(yù)減值測(cè)試��,不得忽略或錯(cuò)誤地實(shí)施減值測(cè)試程序����。資產(chǎn)組或資產(chǎn)組組合的可收回金額的估計(jì)����,應(yīng)根據(jù)其公允價(jià)值減去處置費(fèi)用后的凈額與預(yù)計(jì)未來現(xiàn)金凈流量的現(xiàn)值兩者之間較高者確定。采用公允價(jià)值減去處置費(fèi)用后的凈額估計(jì)可收回金額時(shí)���,公司應(yīng)恰當(dāng)選用交易案例或估值技術(shù)確定商譽(yù)所在資產(chǎn)組或資產(chǎn)組組合的公允價(jià)值���,合理分析并確定相關(guān)處置費(fèi)用,從而確定可收回金額��。采用預(yù)計(jì)未來現(xiàn)金凈流量的現(xiàn)值估計(jì)可收回金額時(shí)���,公司應(yīng)正確運(yùn)用現(xiàn)金流量折現(xiàn)模型�����,充分考慮減值跡象等不利事項(xiàng)對(duì)未來現(xiàn)金凈流量�、折現(xiàn)率、預(yù)測(cè)期等關(guān)鍵參數(shù)的影響�,合理確定可收回金額。

要點(diǎn)四:重視商譽(yù)減值信息披露�,詳細(xì)破路商譽(yù)減值測(cè)試的過程與方法

公司應(yīng)在財(cái)務(wù)報(bào)告(包括年度報(bào)告、半年度報(bào)告�、季度報(bào)告)中披露與商譽(yù)減值相關(guān)的且便于理解和使用財(cái)務(wù)報(bào)告的所有重要、關(guān)鍵信息�。應(yīng)在披露商譽(yù)減值金額的同時(shí),詳細(xì)披露商譽(yù)減值測(cè)試的過程與方法�。當(dāng)商譽(yù)減值損失構(gòu)成重大影響時(shí),公司應(yīng)嚴(yán)格按照公司章程等規(guī)定及內(nèi)部授權(quán)�,履行商譽(yù)減值計(jì)提的內(nèi)部審批流程,及時(shí)進(jìn)行信息披露���。

要點(diǎn)五:會(huì)計(jì)師事務(wù)所應(yīng)結(jié)合商譽(yù)減值事項(xiàng)的重要程度及不確定性程度�����,恰當(dāng)認(rèn)定風(fēng)險(xiǎn)性質(zhì)

在了解被審計(jì)單位及其環(huán)境以識(shí)別和評(píng)估重大錯(cuò)報(bào)風(fēng)險(xiǎn)時(shí)�����,會(huì)計(jì)師事務(wù)所應(yīng)結(jié)合商譽(yù)減值事項(xiàng)的重要程度及不確定性程度��,恰當(dāng)認(rèn)定其風(fēng)險(xiǎn)性質(zhì)����,以確定其是否為認(rèn)定層次的重大錯(cuò)報(bào)風(fēng)險(xiǎn)。會(huì)計(jì)師事務(wù)所應(yīng)根據(jù)風(fēng)險(xiǎn)評(píng)估結(jié)果制定必要���、可行�����、有針對(duì)性的進(jìn)一步審計(jì)程序�����,且確保所制定的審計(jì)程序得以有效落實(shí)。

要點(diǎn)六:評(píng)估機(jī)構(gòu)不得以股權(quán)�、企業(yè)價(jià)值的評(píng)估報(bào)告代替以財(cái)務(wù)報(bào)告為目的的評(píng)估報(bào)告

評(píng)估機(jī)構(gòu)應(yīng)按約定的評(píng)估目的、評(píng)估基準(zhǔn)日�、評(píng)估對(duì)象、評(píng)估范圍���、價(jià)值類型等要素開展評(píng)估工作��,不得隨意變更關(guān)鍵評(píng)估要素�����,不得以股權(quán)�����、企業(yè)價(jià)值的評(píng)估報(bào)告代替以財(cái)務(wù)報(bào)告為目的的評(píng)估報(bào)告���。

《提示》重點(diǎn)強(qiáng)調(diào)要定期進(jìn)行減值測(cè)試(細(xì)化到季報(bào))�����,披露更加詳細(xì)透明�����。之前的減值測(cè)試集中于年報(bào)����,披露不連貫透明�����,成為上市公司調(diào)控利潤的手段。預(yù)計(jì)《提示》出臺(tái)后減值測(cè)試更為嚴(yán)格����,將一定程度上影響商譽(yù)高、且未進(jìn)行減值測(cè)試的部分上市公司18年的年報(bào)利潤情況����。

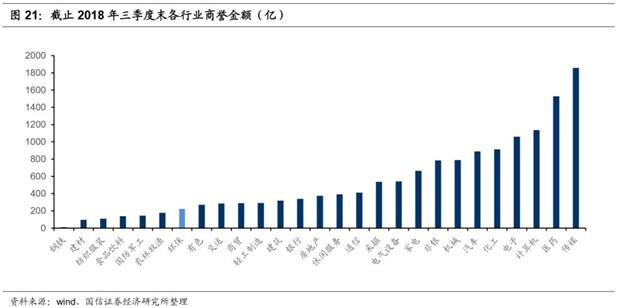

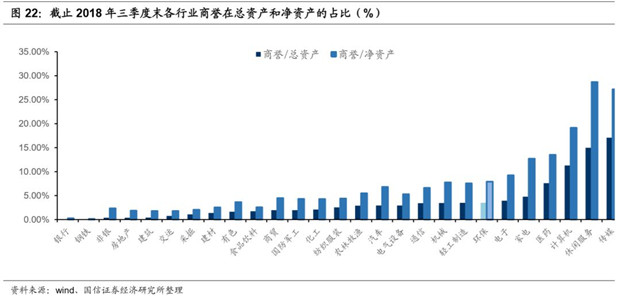

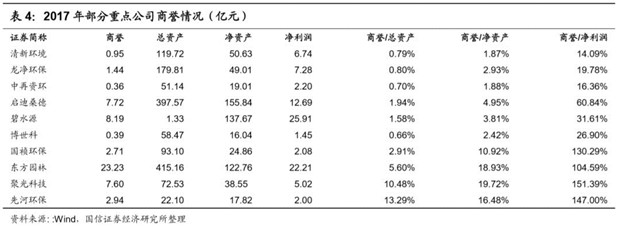

環(huán)保行業(yè)商譽(yù)/凈資產(chǎn)比例為7.92%,全行業(yè)排名第七

截至三季度末����,A股上市公司商譽(yù)達(dá)到1.45萬億元,同比增長15.18%�、環(huán)比增長4.05%,在A股歷史上首度突破1.4萬億元�����。環(huán)保行業(yè)的商譽(yù)共222.61億�,占總資產(chǎn)比例為3.48%�,占凈資產(chǎn)比例為7.92%。在所有行業(yè)中�,環(huán)保商譽(yù)總額222.61億�����,在所有27個(gè)行業(yè)中排名第21位(21/27)���,總金額并不多。從商譽(yù)占總資產(chǎn)與凈資產(chǎn)比例來看��,環(huán)保行業(yè)商譽(yù)占總資產(chǎn)比例為3.48%��,商譽(yù)占凈資產(chǎn)比例為7.92%����,在所有行業(yè)中排名第7位(7/27),僅低于傳媒����、休閑服務(wù)、計(jì)算機(jī)����、醫(yī)藥、家電����、電子��,處于較高水平��。

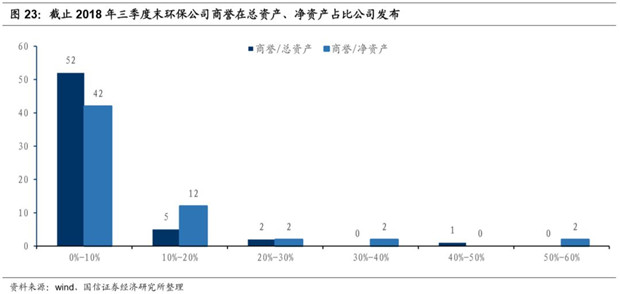

70%的環(huán)保公司商譽(yù)占凈資產(chǎn)比例未超過10%�,整體風(fēng)險(xiǎn)可控�����,中金環(huán)境和理工環(huán)科占比超50%����。以我們跟蹤的60家環(huán)保上市公司為樣本,從商譽(yù)占總資產(chǎn)的比例來看����,所有公司商譽(yù)占總資產(chǎn)的比例均未超過50%。其中處于0%-10%區(qū)間的共52家�����,在環(huán)保公司中占比86.67%��;處于10%-20%區(qū)間的共5家��,占比8.33%�,分別為維爾利(15.97%)、東江環(huán)保(12.66%)�����、興源環(huán)境(12.25%)��、先河環(huán)保(13.29%)�;處于20%-30%區(qū)間的共2家,占比3.33%����,分別為中金環(huán)境(29.31%)、天瑞儀器(24.10%)��;處于40%-50%區(qū)間的共1家���,為理工環(huán)科(48.43%)���。

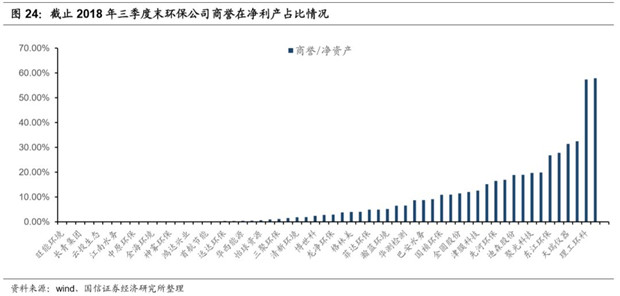

從商譽(yù)占凈資產(chǎn)的比例來看,中金環(huán)境和理工環(huán)科2家公司商譽(yù)占凈資產(chǎn)的比例超過了50%���。處于0%-10%區(qū)間的共42家�����,在環(huán)保公司中占比70%���;處于10%-20%區(qū)間的共12家�,占比20%�����;處于20%-30%區(qū)間的共2家���,占比3.33%����,分別為維爾利(27.79%)�����、東江環(huán)保(26.78%)�����;處于30%-40%區(qū)間的共2家���,占比3.33%��,分別為興源環(huán)境(32.48%)���、天瑞儀器(31.41%);處于50%-60%區(qū)間的共2家���,占比3.33%����,分別為中金環(huán)境(57.84%)����、理工環(huán)科(57.35%)。

此外���,監(jiān)測(cè)公司收購較多����,商譽(yù)比重也較高聚光科技(7.6億����,19.72%)和先河環(huán)保(2.93億,16.48%),其中先河環(huán)保中主要的商譽(yù)來源科迪隆公司(商譽(yù)1.78億)已完成三年的業(yè)績(jī)承諾����,減值風(fēng)險(xiǎn)較低。

從環(huán)保重點(diǎn)公司情況來看�����,商譽(yù)占總資產(chǎn)比重比例均在14%以下�,商譽(yù)占凈資產(chǎn)比例均在20%以內(nèi)。優(yōu)質(zhì)環(huán)保公司經(jīng)營風(fēng)格穩(wěn)健����,更注重收購標(biāo)的質(zhì)量,受商譽(yù)影響并不大���。

過去三年環(huán)保行業(yè)資產(chǎn)減值損失較少���,減值主要集中在水處理和監(jiān)測(cè)子板塊。從2015-2017年環(huán)保行業(yè)資產(chǎn)減值損失情況來看�����,60家環(huán)保上市公司中����,僅有17家公司確認(rèn)了資產(chǎn)減值損失���,其中過去三年確認(rèn)資產(chǎn)減值損失最多的為云投生態(tài),共2.5億����;確認(rèn)最少的為永清環(huán)保,共111萬�。從環(huán)保各版塊情況來看��,水務(wù)工程和環(huán)境監(jiān)測(cè)板塊確認(rèn)資產(chǎn)減值損失較多�,分別為3.65億和2.67億。水務(wù)工程板塊主要由于云投生態(tài)一家公司確認(rèn)了資產(chǎn)減值損失2.5億����。如去掉云投生態(tài)的影響,水務(wù)工程板塊過去三年確認(rèn)資產(chǎn)減值損失為1.14億���。環(huán)境監(jiān)測(cè)板塊由于自身行業(yè)屬性��,板塊內(nèi)上市公司并購較多���,形成商譽(yù)金額較大�,在收購標(biāo)的業(yè)績(jī)未完成業(yè)績(jī)承諾的情況下確認(rèn)資產(chǎn)減值損失較多���。

總體來看�,從嚴(yán)減值可能對(duì)部分環(huán)保公司18年業(yè)績(jī)產(chǎn)生一定不利影響����。環(huán)保板塊商譽(yù)占總資產(chǎn)、凈資產(chǎn)比重在所有行業(yè)中處于較高水平�����,板塊內(nèi)部和環(huán)保公司內(nèi)部呈現(xiàn)分化趨勢(shì)�����。而從環(huán)保公司內(nèi)部來看�����,環(huán)保優(yōu)質(zhì)公司的商譽(yù)占總資產(chǎn)比重比例均在14%以下�����,商譽(yù)占凈資產(chǎn)比例均在20%以內(nèi)����,優(yōu)質(zhì)公司經(jīng)營穩(wěn)健�,商譽(yù)減值潛在風(fēng)險(xiǎn)較小����。

基建托底�����,生態(tài)環(huán)境和農(nóng)村是重點(diǎn)方向

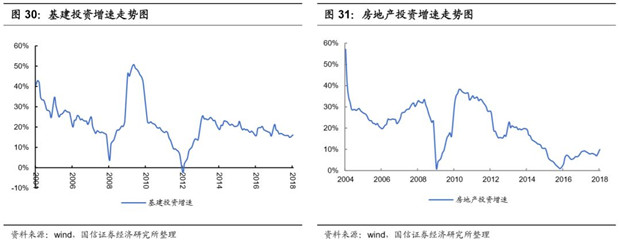

基建補(bǔ)短板逐漸發(fā)力,基建投資增速有望觸底反彈

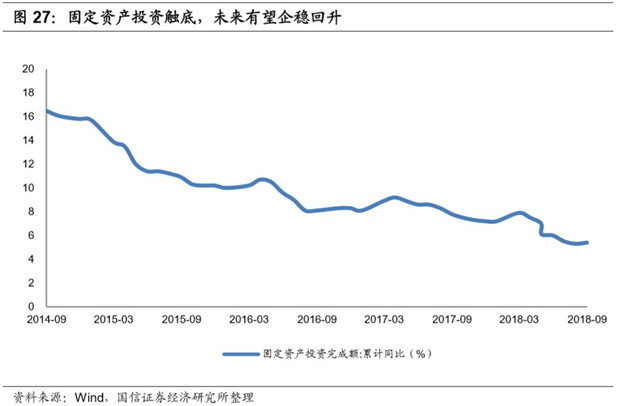

固定資產(chǎn)投資觸底����。2018年1-9月�,固定資產(chǎn)投資增速為5.4%,同比回落2.1pct����,環(huán)比提升0.1pct,年內(nèi)首次實(shí)現(xiàn)環(huán)比提升��,未來有望企穩(wěn)回升���。

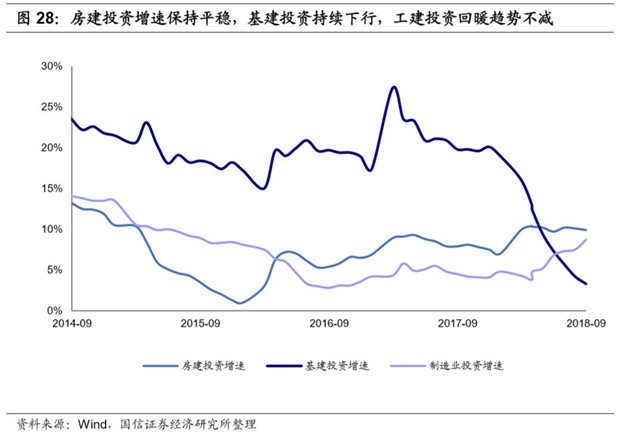

從基建投資��、房地產(chǎn)投資和制造業(yè)投資來看����,近幾年此三大項(xiàng)合計(jì)占固定資產(chǎn)投資比例約為80%。2018年以來����,建筑下游三項(xiàng)的投資分化趨勢(shì)明顯,且截至9月底這一趨勢(shì)依然延續(xù)��。

具體來看��,基建投資受宏觀降杠桿���、PPP清庫以及地方政府債務(wù)約束等影響�����,增速大幅下滑��, 2018年1-9月實(shí)現(xiàn)3.3%的正增長�,比2017年同期下滑16.5pct����;房建投資受年初至今房地產(chǎn)景氣帶動(dòng)���,增速相對(duì)平穩(wěn),目前仍維持在相對(duì)高位的水平��,2018年1-9月實(shí)現(xiàn)9.9%的正增長�;工建投資(制造業(yè))從今年3月份開始觸底回升, 2018年1-9月實(shí)現(xiàn)8.7%正增長��,增速環(huán)比提升1.2pct���,實(shí)現(xiàn)連續(xù)六個(gè)月回升�����。

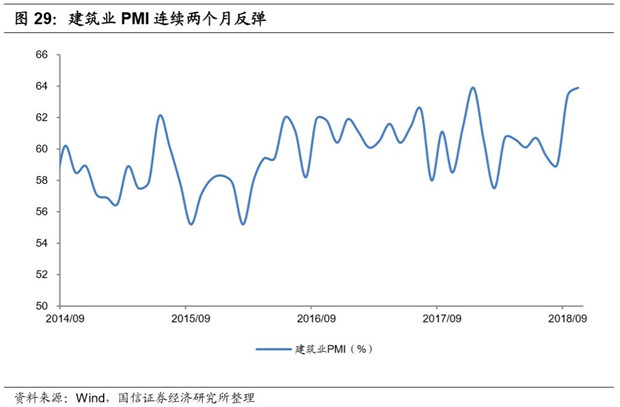

建筑業(yè)PMI已先行反彈�����, 基建將發(fā)揮托底作用

繼9月份建筑業(yè)PMI指數(shù)重回60%以上后,10月份繼續(xù)上行��,達(dá)到63.9%��。四季度是建筑業(yè)的生產(chǎn)旺季����,PMI指數(shù)的反彈表明下游行業(yè)的投資需求在逐步釋放�����,生產(chǎn)活動(dòng)加快�,預(yù)示著建筑業(yè)行業(yè)周期很可能將回歸景氣���。

具體來看��,基建投資受宏觀降杠桿����、PPP清庫以及地方政府債務(wù)約束等影響�����,增速大幅下滑���, 2018年1-9月實(shí)現(xiàn)3.3%的正增長�,比2017年同期下滑16.5pct�;房建投資受年初至今房地產(chǎn)景氣帶動(dòng),增速相對(duì)平穩(wěn),目前仍維持在相對(duì)高位的水平�,2018年1-9月實(shí)現(xiàn)9.9%的正增長;工建投資(制造業(yè))從今年3月份開始觸底回升��, 2018年1-9月實(shí)現(xiàn)8.7%正增長���,增速環(huán)比提升1.2pct�����,實(shí)現(xiàn)連續(xù)六個(gè)月回升�����。

建筑業(yè)PMI已先行反彈�����, 基建將發(fā)揮托底作用

繼9月份建筑業(yè)PMI指數(shù)重回60%以上后��,10月份繼續(xù)上行�,達(dá)到63.9%����。四季度是建筑業(yè)的生產(chǎn)旺季,PMI指數(shù)的反彈表明下游行業(yè)的投資需求在逐步釋放����,生產(chǎn)活動(dòng)加快,預(yù)示著建筑業(yè)行業(yè)周期很可能將回歸景氣�。

基建補(bǔ)短板,生態(tài)環(huán)境和農(nóng)村是重點(diǎn)方向

10月31日�,國務(wù)院發(fā)布《關(guān)于保持基礎(chǔ)設(shè)施領(lǐng)域補(bǔ)短板力度的指導(dǎo)意見》,提出堅(jiān)持既不過度依賴投資也不能不要投資��、防止大起大落的原則���,聚焦關(guān)鍵領(lǐng)域和薄弱環(huán)節(jié)�,保持基礎(chǔ)設(shè)施領(lǐng)域補(bǔ)短板力度�,進(jìn)一步完善基礎(chǔ)設(shè)施和公共服務(wù),提升基礎(chǔ)設(shè)施供給質(zhì)量���,更好發(fā)揮有效投資對(duì)優(yōu)化供給結(jié)構(gòu)的關(guān)鍵性作用���,保持經(jīng)濟(jì)平穩(wěn)健康發(fā)展。其中重點(diǎn)提到:加大對(duì)天然林資源保護(hù)�����、重點(diǎn)防護(hù)林體系建設(shè)、水土保持等生態(tài)保護(hù)重點(diǎn)工程支持力度��;支持城鎮(zhèn)生活污水�、生活垃圾、危險(xiǎn)廢物處理設(shè)施建設(shè)�����,加快黑臭水體治理����。支持煤炭減量替代等重大節(jié)能工程和循環(huán)經(jīng)濟(jì)發(fā)展項(xiàng)目。支持重點(diǎn)流域水環(huán)境綜合治理���。

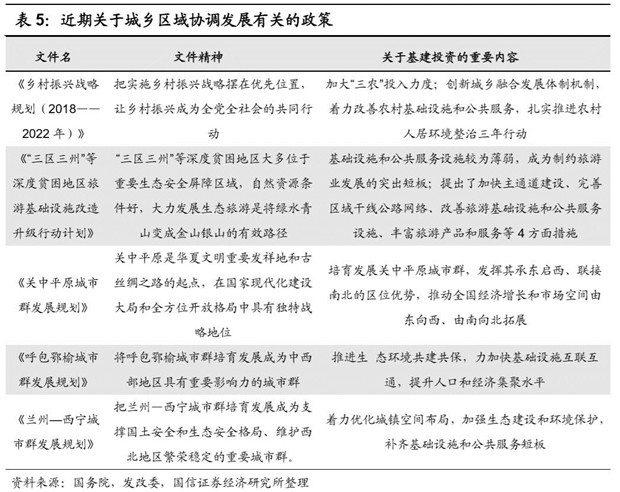

中共中央�����、國務(wù)院于今年審議通過并印發(fā)了《鄉(xiāng)村振興戰(zhàn)略規(guī)劃(2018-2022年)》(以下簡(jiǎn)稱《鄉(xiāng)村振興戰(zhàn)略》)�、《“三區(qū)三州”等深度貧困地區(qū)旅游基礎(chǔ)設(shè)施改造升級(jí)行動(dòng)計(jì)劃》等一系列城鄉(xiāng)區(qū)域協(xié)調(diào)發(fā)展的政策�,鄉(xiāng)村振興上升至國家戰(zhàn)略的新高度。

在農(nóng)村基礎(chǔ)設(shè)施方面��,水利是加大補(bǔ)短板力度�、穩(wěn)定有效投資的重點(diǎn)領(lǐng)域之一�����,國務(wù)院曾于2014年5月召開國常會(huì)確定了2020年前需建成的172項(xiàng)重大水利工程項(xiàng)目。發(fā)改委在今年9月18日的發(fā)布會(huì)上表示��,172項(xiàng)重大水利工程目前已開工建設(shè)130項(xiàng)��,在建投資規(guī)模超過1萬億元�,中央預(yù)算內(nèi)水利投資將繼續(xù)重點(diǎn)支持172項(xiàng)重大水利工程建設(shè),盡快補(bǔ)齊中小河流治理�、農(nóng)村飲水安全、灌區(qū)節(jié)水配套等薄弱短板�����。

監(jiān)測(cè)行業(yè)在政策推動(dòng)下預(yù)計(jì)能延續(xù)快速增長

政府端需求增強(qiáng)推動(dòng)行業(yè)近兩年行業(yè)快速增長

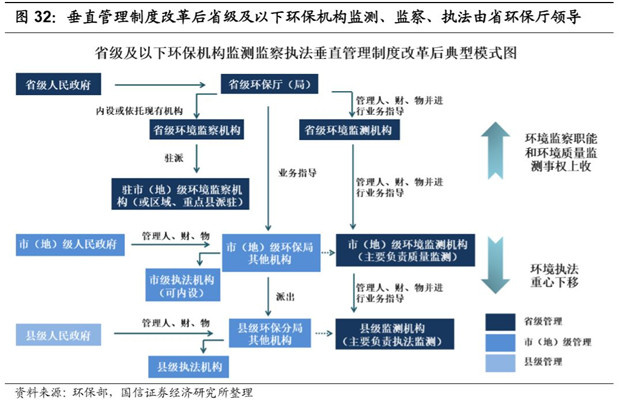

“十三五”規(guī)劃中提出實(shí)行“省以下環(huán)保機(jī)構(gòu)監(jiān)測(cè)監(jiān)察執(zhí)法垂直管理”���,旨在落實(shí)地方政府及其相關(guān)部門的環(huán)保責(zé)任�,解決地方環(huán)保主義對(duì)環(huán)境監(jiān)測(cè)監(jiān)察執(zhí)法的干預(yù)�����,進(jìn)一步統(tǒng)籌跨區(qū)域��、跨流域環(huán)境管理的問題。在“量化考核�����、量化追責(zé)”的高壓態(tài)勢(shì)下�����,對(duì)監(jiān)測(cè)數(shù)據(jù)的真實(shí)�、可靠性提出了更高的要求,國控���、省控污染源監(jiān)測(cè)點(diǎn)顯著增加��。

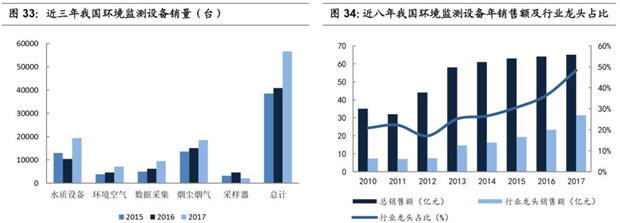

2017年監(jiān)測(cè)設(shè)備開始出現(xiàn)快速增長�,市場(chǎng)集中度提升��。原先由于全國范圍內(nèi)傳統(tǒng)監(jiān)測(cè)站的建造已經(jīng)基本完成����,環(huán)境監(jiān)測(cè)設(shè)備行業(yè)銷售規(guī)模增速在2016年前放緩至1-2%之間,隨著垂管的推廣���,監(jiān)測(cè)站點(diǎn)的下沉�,2017年行業(yè)銷售數(shù)據(jù)顯著增長。據(jù)中國環(huán)境保護(hù)產(chǎn)業(yè)協(xié)會(huì)環(huán)境監(jiān)測(cè)儀器專業(yè)委員會(huì)統(tǒng)計(jì)��,2017年����,我國共計(jì)銷售各類環(huán)境監(jiān)測(cè)產(chǎn)品56,575 臺(tái)(套)��,同比2016 年增長38.5%���。全行業(yè)2017年的總銷售額突破了65 億元��,同比增長了1.56%����,但市場(chǎng)集中度顯著提升��。環(huán)境監(jiān)測(cè)行業(yè)內(nèi)的5 家上市公司�,聚光科技、先河環(huán)保��、雪迪龍�����、中節(jié)能環(huán)保裝備下屬子公司中節(jié)能天融科技和盈峰環(huán)境下屬子公司宇星科技,2017 年度環(huán)境監(jiān)測(cè)設(shè)備的銷售額共計(jì)達(dá)到31.4 億元����,同比增長34.8%,市場(chǎng)占有率由2016 年的36.4% 提升至2017年的48.1%�����。

進(jìn)入2018年后����,監(jiān)測(cè)行業(yè)繼續(xù)保持高速的增長。截至三季度末����,聚光科技的訂單同比增長達(dá)六成,先河環(huán)保的訂單同比增長五成����,利潤同比分別增長33.6%與55.8%。

政策加嚴(yán)�����,全國空氣質(zhì)量排名給地方政府帶來壓力

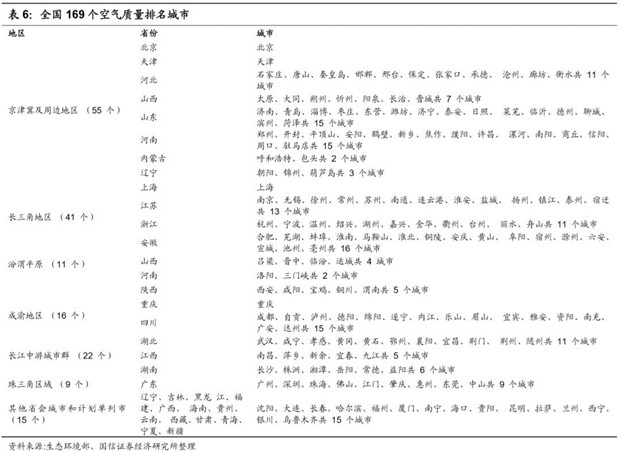

全國空氣質(zhì)量排名今年拓展到169個(gè)���。2013年1月起�����,環(huán)保部對(duì)第一批實(shí)施空氣質(zhì)量新標(biāo)準(zhǔn)的京津冀�、長三角、珠三角等重點(diǎn)區(qū)域及直轄市����、省會(huì)城市和計(jì)劃單列市共74個(gè)城市開展空氣質(zhì)量排名���,每月向社會(huì)公開發(fā)布空氣質(zhì)量相對(duì)較好的前10個(gè)城市和空氣質(zhì)量相對(duì)較差的后10個(gè)城市名單���。但是隨著大氣污染防治工作的深入開展,繼續(xù)按74城市進(jìn)行排名存在全面性�����、完整性不足��,一些污染較重的區(qū)域和城市未納入排名等問題等問題�。2018年6月,國務(wù)院發(fā)布《打贏藍(lán)天保衛(wèi)戰(zhàn)三年行動(dòng)計(jì)劃》��,明確提出要擴(kuò)大國家城市空氣質(zhì)量排名范圍,包含京津冀及周邊地區(qū)���、長三角地區(qū)�、汾渭平原等重點(diǎn)區(qū)域和珠三角�、成渝、長江中游等地區(qū)的地級(jí)及以上城市����,以及其他省會(huì)城市、計(jì)劃單列市等�����,每月公布環(huán)境空氣質(zhì)量���、改善幅度最差的20個(gè)城市和最好的20個(gè)城市名單�。生態(tài)環(huán)境部從7月份起�,在原來74個(gè)城市排名基礎(chǔ)上,進(jìn)一步將排名范圍擴(kuò)大至169個(gè)地級(jí)及以上城市��。其中京津冀及周邊共55個(gè)�,長三角地區(qū)共41個(gè),汾渭平原共11個(gè),成渝地區(qū)共16個(gè)��,長江中游城市群共22個(gè)���,珠三角區(qū)域共9個(gè)�,以及其他省會(huì)城市和計(jì)劃單列市共15個(gè)�。

明確地方一把手責(zé)任,排名給政府帶來巨大壓力���?���!洞蜈A藍(lán)天保衛(wèi)戰(zhàn)三年行動(dòng)計(jì)劃》中明確地方各級(jí)政府要把打贏藍(lán)天保衛(wèi)戰(zhàn)放在重要位置�,地方主要領(lǐng)導(dǎo)是本行政區(qū)域第一責(zé)任人����。嚴(yán)格考核問責(zé),考核不合格的地區(qū)�����,由上級(jí)生態(tài)環(huán)境部門會(huì)同有關(guān)部門公開約談地方政府主要負(fù)責(zé)人���,實(shí)行區(qū)域環(huán)評(píng)限批����,取消國家授予的有關(guān)生態(tài)文明榮譽(yù)稱號(hào);對(duì)工作不力��、責(zé)任不實(shí)�、污染嚴(yán)重、問題突出的地區(qū)���,由生態(tài)環(huán)境部公開約談當(dāng)?shù)卣饕?fù)責(zé)人�;制定量化問責(zé)辦法����,對(duì)重點(diǎn)攻堅(jiān)任務(wù)完成不到位或環(huán)境質(zhì)量改善不到位的實(shí)施量化問責(zé)。因此�,在空氣質(zhì)量排名中落后的城市地方政府對(duì)于改善空氣質(zhì)量的需求強(qiáng)烈且迫切。

城市空氣質(zhì)量排名第發(fā)布�,有效形成城市間空氣質(zhì)量“比、趕��、超”的良好氛圍����,充分發(fā)揮“排名”對(duì)地方政府改善環(huán)境空氣質(zhì)量的“倒逼”作用�,傳導(dǎo)治污壓力����,促進(jìn)協(xié)同治理,為推動(dòng)全國空氣質(zhì)量改善和大氣污染防治工作發(fā)揮積極效應(yīng)��。當(dāng)前全國 338 個(gè)地級(jí)及以上城市有可能進(jìn)一步全部納入空氣質(zhì)量排名��。

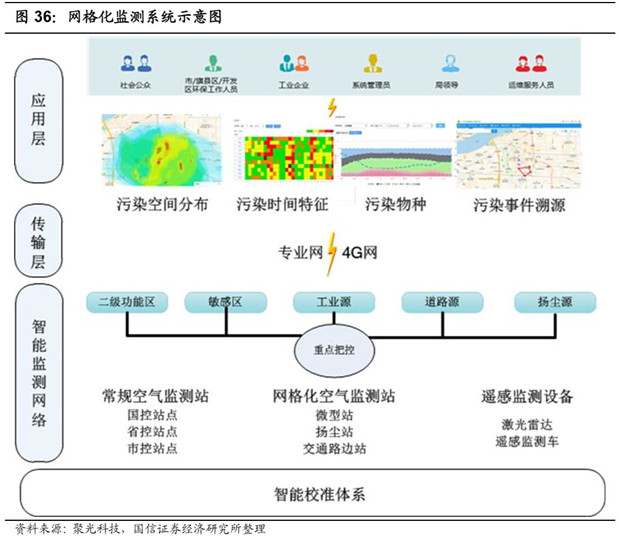

推廣網(wǎng)格化監(jiān)測(cè)��,監(jiān)測(cè)站點(diǎn)下沉

《打贏藍(lán)天保衛(wèi)戰(zhàn)三年行動(dòng)計(jì)劃》提出完善環(huán)境監(jiān)測(cè)監(jiān)控網(wǎng)絡(luò)����,各地建立完善“網(wǎng)格長”制度,加強(qiáng)環(huán)境空氣質(zhì)量監(jiān)測(cè)��,優(yōu)化調(diào)整擴(kuò)展國控環(huán)境空氣質(zhì)量監(jiān)測(cè)站點(diǎn)����。加強(qiáng)區(qū)縣環(huán)境空氣質(zhì)量自動(dòng)監(jiān)測(cè)網(wǎng)絡(luò)建設(shè)�����,2020年底前��,東部、中部區(qū)縣和西部大氣污染嚴(yán)重城市的區(qū)縣實(shí)現(xiàn)監(jiān)測(cè)站點(diǎn)全覆蓋����,并與中國環(huán)境監(jiān)測(cè)總站實(shí)現(xiàn)數(shù)據(jù)直聯(lián)。國家級(jí)新區(qū)�����、高新區(qū)�、重點(diǎn)工業(yè)園區(qū)及港口設(shè)置環(huán)境空氣質(zhì)量監(jiān)測(cè)站點(diǎn)。加強(qiáng)降塵量監(jiān)測(cè)�,2018年底前,重點(diǎn)區(qū)域各區(qū)縣布設(shè)降塵量監(jiān)測(cè)點(diǎn)位�。重點(diǎn)區(qū)域各城市和其他臭氧污染嚴(yán)重的城市,開展環(huán)境空氣VOCs監(jiān)測(cè)���。

生態(tài)環(huán)境部在2018年8月底啟動(dòng)“千里眼計(jì)劃”�,即利用衛(wèi)星遙感等技術(shù)����,對(duì)PM2.5年均濃度較高的3600個(gè)網(wǎng)格進(jìn)行重點(diǎn)監(jiān)管。并將從中選出800個(gè)網(wǎng)格加密布設(shè)3200余臺(tái)PM2.5地面監(jiān)測(cè)微站���,將其進(jìn)一步細(xì)分為28800個(gè)500米乘以500米的精細(xì)網(wǎng)格���。下一步生態(tài)環(huán)境部將逐步擴(kuò)大“千里眼計(jì)劃”實(shí)施范圍�。2018年10月前實(shí)施范圍為“2+26”城市�����;10月起增加汾渭平原11城市��;2019年2月起增加長三角地區(qū)41城市��,從而實(shí)現(xiàn)對(duì)重點(diǎn)區(qū)域的熱點(diǎn)網(wǎng)格監(jiān)管全覆蓋�。

在國家生態(tài)環(huán)境部開展城市空氣質(zhì)量排名的考核排名壓力下,部分省市開始將空氣質(zhì)量考核排名下沉到對(duì)鄉(xiāng)鎮(zhèn)空氣質(zhì)量考核��,進(jìn)而開始建設(shè)鄉(xiāng)鎮(zhèn)站空氣監(jiān)測(cè)項(xiàng)目�����,而網(wǎng)格化監(jiān)測(cè)是鄉(xiāng)鎮(zhèn)監(jiān)測(cè)點(diǎn)布局的主要形式�����。2018年河南鶴壁�,山東菏澤�����、日照,河北保定��、滄州�����、唐山及張家口等地均建立了鄉(xiāng)鎮(zhèn)站空氣監(jiān)測(cè)建設(shè)項(xiàng)目�����。當(dāng)前����,在“2+26”通道城市基本完成網(wǎng)格化的布點(diǎn)覆蓋,開始從重污染地區(qū)向輕污染地區(qū)延伸���。在進(jìn)行空氣質(zhì)量排名的169個(gè)城市中��,有些城市(如南方地區(qū))傳統(tǒng)上認(rèn)為空氣質(zhì)量情況較好���,當(dāng)?shù)氐目諝赓|(zhì)量檢測(cè)體系也處在空白階段,給網(wǎng)格化監(jiān)測(cè)提供了充足的市場(chǎng)空間����。

現(xiàn)有監(jiān)測(cè)點(diǎn)位難以滿足精準(zhǔn)治理要求�����,大氣網(wǎng)格化監(jiān)測(cè)是區(qū)域大氣管理的利器

在地方一把手是環(huán)保第一責(zé)任人的新政治考核下����,我國很多地區(qū)都面臨大氣環(huán)境質(zhì)量改善巨大壓力�����。大氣污染源的控制和監(jiān)測(cè)是大氣治理工作的第一步����。國內(nèi)目前布設(shè)的監(jiān)測(cè)點(diǎn)位及源解析設(shè)備密度有限,僅能提供某區(qū)域大概的空氣污染狀況和當(dāng)?shù)匚廴疚锏南鄬?duì)產(chǎn)業(yè)貢獻(xiàn)信息�,不能確定微觀污染的“源”,也難以準(zhǔn)確評(píng)價(jià)某一個(gè)污染源的治理效果�����,很難滿足各城市大氣污染精準(zhǔn)治理要求��。

大氣治理與區(qū)域大氣環(huán)境質(zhì)量長期缺乏可量化、可監(jiān)控的聯(lián)系��。只有精確找到本地污染物排放來源�,結(jié)合地理���、氣象����、環(huán)境衍生等眾多原因綜合分析���,才能實(shí)現(xiàn)大氣污染治理精準(zhǔn)決策和快速應(yīng)對(duì)�����,治霾才能有的放矢���、對(duì)癥下藥。因此�,科學(xué)、全面����、動(dòng)態(tài)的監(jiān)測(cè)數(shù)據(jù)成為當(dāng)前乃至今后重要的剛需,網(wǎng)格化監(jiān)測(cè)成為各地政府爭(zhēng)相發(fā)展的工具����。通過高密度布設(shè)監(jiān)測(cè)點(diǎn)位���,網(wǎng)格化監(jiān)控系統(tǒng)對(duì)敏感地帶實(shí)現(xiàn)了由傳統(tǒng)“點(diǎn)對(duì)點(diǎn)”(執(zhí)法人員對(duì)具體排污單位)的環(huán)境監(jiān)管模式向“點(diǎn)對(duì)面”(執(zhí)法人員掌握所有點(diǎn)位的污染狀況)模式的轉(zhuǎn)變,不僅提高了工作效率��,也為環(huán)境監(jiān)管提供了定量的數(shù)據(jù)支持����。

與傳統(tǒng)監(jiān)測(cè)方式相比,網(wǎng)格化在線監(jiān)控具有諸多優(yōu)勢(shì):實(shí)現(xiàn)環(huán)境監(jiān)控精細(xì)化管理��。網(wǎng)格化在線監(jiān)控能夠?qū)崟r(shí)監(jiān)測(cè)到各個(gè)污染源排放情況����,并為后期環(huán)境污染治理提供精確的數(shù)據(jù)支撐。宏觀上���,網(wǎng)格化監(jiān)控能夠全面反映整個(gè)網(wǎng)格區(qū)域大氣質(zhì)量的動(dòng)態(tài)變化����,并能夠及時(shí)發(fā)現(xiàn)大氣環(huán)境中異常情況���,從而及時(shí)作出預(yù)警和預(yù)報(bào)��,環(huán)境監(jiān)管人員根據(jù)異常情況準(zhǔn)確定位超標(biāo)區(qū)域��,為環(huán)境監(jiān)管提供現(xiàn)實(shí)依據(jù)�����。實(shí)現(xiàn)環(huán)境監(jiān)控智能化管理�。從在線監(jiān)控系統(tǒng)的構(gòu)成來看���,有效推動(dòng)環(huán)境監(jiān)測(cè)智能化管理�,不僅能夠直接監(jiān)測(cè)數(shù)據(jù)�,還可以利用網(wǎng)絡(luò)信息技術(shù)直接對(duì)獲取的數(shù)據(jù)進(jìn)行分析,分析數(shù)據(jù)之間的因果聯(lián)系��,為政府環(huán)境監(jiān)管和大氣污染風(fēng)險(xiǎn)監(jiān)控�����,等提供技術(shù)支持��。網(wǎng)格化在線監(jiān)控改變了傳統(tǒng)的環(huán)境監(jiān)測(cè)和管理模式�����,通過自動(dòng)化監(jiān)測(cè)技術(shù)實(shí)現(xiàn)高頻次數(shù)據(jù)采集分析,實(shí)現(xiàn)大氣環(huán)境治理的實(shí)時(shí)監(jiān)測(cè)和遠(yuǎn)程監(jiān)控���,極大地提升了環(huán)境監(jiān)測(cè)和監(jiān)管的工作效率�����。

綜合來看��,在政府監(jiān)查考核保持高壓的狀態(tài)下�,政府端需求預(yù)計(jì)仍將保持一到兩年的高峰期�����。而在取消環(huán)?�!耙坏肚小焙?��,工業(yè)端需求有望逐漸復(fù)蘇���。兩塊需求疊加使得整個(gè)監(jiān)測(cè)行業(yè)在未來兩年仍是比較確定可以實(shí)現(xiàn)高增長的環(huán)保細(xì)分子行業(yè)。推薦網(wǎng)格化監(jiān)測(cè)龍頭先河環(huán)保和全國性監(jiān)測(cè)龍頭聚光科技�。

垃圾焚燒發(fā)電商業(yè)模式清晰�����,仍有較大成長空間

我國垃圾人均清運(yùn)量仍低�����,未來仍有提升空間

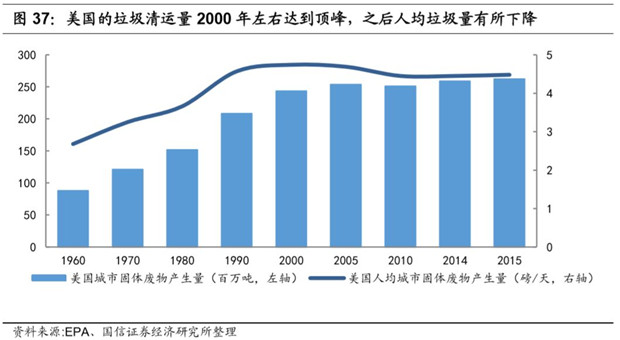

從上世紀(jì)60年代開始��,美國城市的固體廢物產(chǎn)生量開始以年化1.5%的速度快速增長了40年�,總固廢產(chǎn)生量從1960年的8800萬噸增長到2000年的2.5億噸��,而人均固廢產(chǎn)生量也從2.68磅/天增加到了4.75磅/天��。美國的垃圾清運(yùn)量2000年左右達(dá)到頂峰���,之后由于回收比例的提升和人們環(huán)保意識(shí)的增長,人均垃圾量有所下降����,到2015年美國人均產(chǎn)生4.5磅/天左右的固體廢棄物。

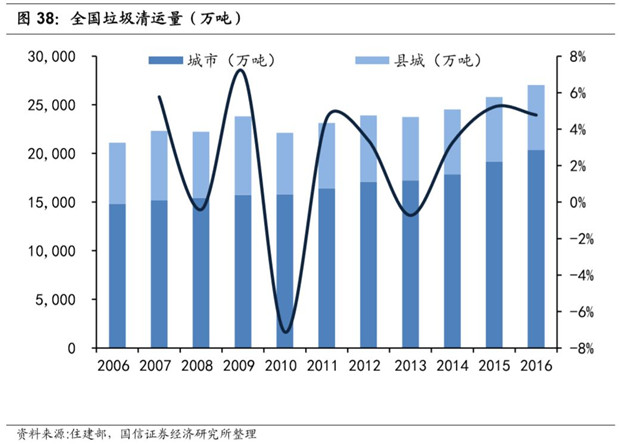

相對(duì)于美國�,我國城市的垃圾清運(yùn)量增速較快。從1979年開始�,我國城鎮(zhèn)垃圾清運(yùn)量以每年5.7%的增速快速增長了近40年��,且增長態(tài)勢(shì)仍未見放緩����。而從人均情況從1995年達(dá)到頂峰后����,開始出現(xiàn)下降。2016 年生活垃圾清運(yùn)量已經(jīng)達(dá)到 2.70 億噸�����,其中城市生活垃圾清運(yùn)量 2.03 億噸��,縣城生活垃圾清運(yùn)量 0.67 億噸���,近三年清運(yùn)量增長率約在5%�。

中國人均固廢清運(yùn)量?jī)H為美國的1/3����,未來空間仍十分廣闊。2016年���,美國人均4.5磅/日(2.04千克/日)的城市人均固廢產(chǎn)生量是中國(0.7千克/日)的3倍����,表明中國的垃圾清運(yùn)量仍有較大提升空間。

農(nóng)村地區(qū)垃圾處理仍處于初級(jí)階段���。根據(jù)住建部發(fā)布的《城鄉(xiāng)建設(shè)統(tǒng)計(jì)年鑒》�,農(nóng)村地區(qū)現(xiàn)每年產(chǎn)生垃圾總量穩(wěn)定在 6600 萬噸以上���,人均垃圾產(chǎn)生量穩(wěn)定處于 0.3 千克/天的水平�����。2016年農(nóng)村人口占總?cè)丝诘?3%����,農(nóng)村的人均垃圾產(chǎn)生量和垃圾清運(yùn)比例有巨大的提升空間���,所以考慮經(jīng)濟(jì)發(fā)展和農(nóng)村垃圾清運(yùn)比例的提升,我國的垃圾焚燒市場(chǎng)未來空間仍然十分廣闊�����。

焚燒產(chǎn)能迅速增長�����,預(yù)計(jì)將成行業(yè)主流,標(biāo)準(zhǔn)趨嚴(yán)推動(dòng)行業(yè)向頭部集中

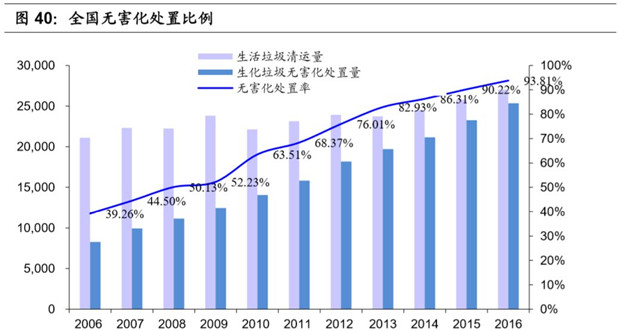

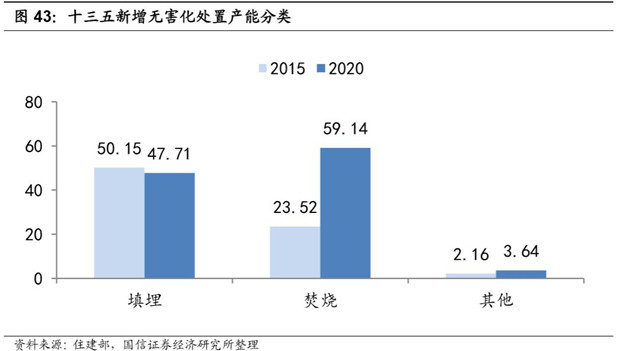

從生活垃圾無害化處置率來看�����,我國近十年城市生活垃圾清運(yùn)量與無害化處理率穩(wěn)步上升�����。2016年����,全國城鎮(zhèn)生活垃圾無害化處置能力約 81.20 萬噸/日,對(duì)應(yīng)年處理量 2.53 億噸�,無害化處置率 93.81%,其中設(shè)市城市96.62%���,縣城85.22%��。 從處理量細(xì)分來看���,2016年無害化處置中填埋、焚燒��、其他方式年處置量分別為 1.68 億噸、0.80 億噸�����、0.06 億噸����,占比分別為 66%、31%和 2%��,衛(wèi)生填埋在無害化處置中占比最高�。

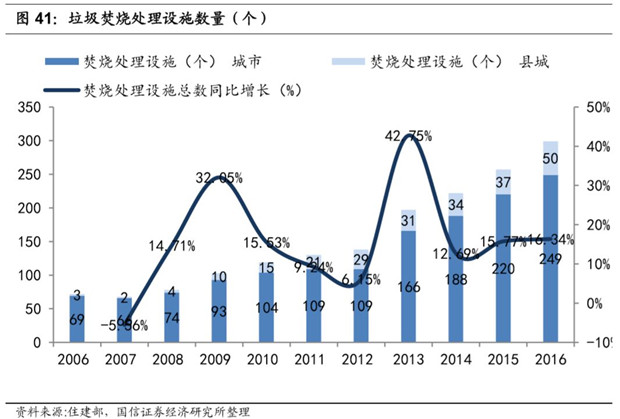

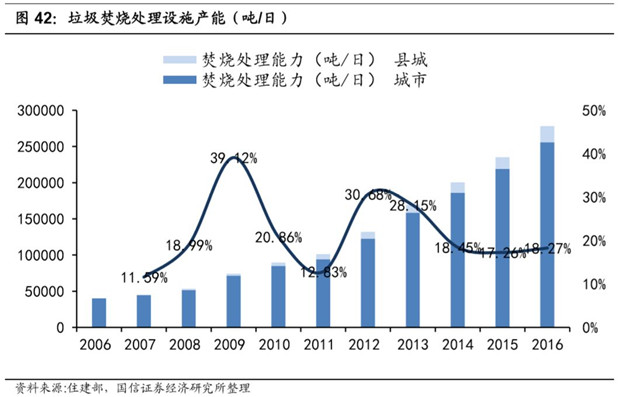

2016 年全國生活垃圾焚燒處理設(shè)施數(shù)量達(dá)到 299 個(gè),同比增長 16.34%�����;生活垃圾焚燒處理能力達(dá)到 27.82 萬噸/ 日����,同比增長 18.28%。2012-2016 年年均復(fù)合增速 20%左右���。

焚燒占比迅速提升,未來有望成為行業(yè)主流

近年來我國逐漸從填埋處理為主的垃圾處理結(jié)構(gòu)逐步向焚燒為主轉(zhuǎn)變�����。一方面是由于當(dāng)前我國各地城市土地價(jià)格普遍呈現(xiàn)上漲趨勢(shì),造成垃圾填埋的成本走高�����,另一方面在于城鎮(zhèn)化率的推進(jìn)造成城市用地緊張�,基礎(chǔ)設(shè)施用地供給整體呈現(xiàn)萎縮趨勢(shì),垃圾填埋場(chǎng)的用地受限��,因而填埋在垃圾處理市場(chǎng)占據(jù)的份額逐步縮小���。而從焚燒處理占無害化產(chǎn)能比例來看�,自2012年開始��,焚燒產(chǎn)能增長迅速�,到2016 年全國焚燒處理產(chǎn)能占無害化處理比例提升為 41%。根據(jù)十三五規(guī)劃��,焚燒產(chǎn)能將超過填埋產(chǎn)能占無害化比例54%����。

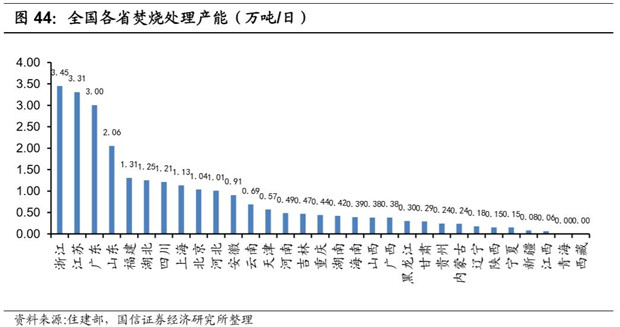

從垃圾焚燒產(chǎn)能分部來看,浙江、江蘇��、廣東三省垃圾焚燒產(chǎn)能超過3萬噸/日�,甘肅、貴州�����、內(nèi)蒙古�、遼寧、陜西�����、寧夏�、新疆、江西 8 省垃圾焚燒產(chǎn)能不足 3000 噸/日�,而青海和西藏更是尚無垃圾焚燒項(xiàng)目。

總結(jié)來看��,垃圾焚燒發(fā)電行業(yè)商業(yè)模式清晰�����,現(xiàn)金流穩(wěn)定�����,“十三五”仍有較大市場(chǎng)空間����。同時(shí),隨著競(jìng)爭(zhēng)格局的改善以及運(yùn)營成本的提高�,之前市場(chǎng)擔(dān)憂的低價(jià)中標(biāo)小現(xiàn)象已經(jīng)發(fā)生明顯改善,行業(yè)正重回理性��。建議重點(diǎn)關(guān)注上海環(huán)境��、偉明環(huán)保��、瀚藍(lán)環(huán)境��。

投資策略

多重政策催動(dòng)下��,民企資金情況得到破冰�����,環(huán)保工程類公司邊際改善����,大規(guī)模的資金落地可能要等到2019年一季度之后,同時(shí)PPP條例的出臺(tái)和地方環(huán)保專項(xiàng)債的發(fā)行也是PPP板塊的催化因素。市場(chǎng)對(duì)于PPP情緒的修復(fù)有望帶來工程板塊的率先反彈�,這個(gè)階段看好體量小、項(xiàng)目質(zhì)量高的工程類個(gè)股�,有望受具體項(xiàng)目資金落地影響展現(xiàn)出高彈性,建議重點(diǎn)關(guān)注國禎環(huán)保��。

我們長期看好環(huán)保行業(yè)的核心運(yùn)營類資產(chǎn)�����,特別是固廢處置行業(yè)����。在市場(chǎng)對(duì)環(huán)保板塊的情緒得到改善后,錯(cuò)殺的運(yùn)營類標(biāo)的估值有望得到修復(fù)��,推薦現(xiàn)金流優(yōu)質(zhì)��、運(yùn)營穩(wěn)健���、有成長潛力的細(xì)分固廢運(yùn)營龍頭的瀚藍(lán)環(huán)境����、偉明環(huán)保���、上海環(huán)境����。

我們繼續(xù)看好環(huán)保強(qiáng)監(jiān)管趨勢(shì)下受益�����,行業(yè)增速趨勢(shì)向上且有望保持的環(huán)境監(jiān)測(cè)細(xì)分��,推薦網(wǎng)格化監(jiān)測(cè)龍頭先河環(huán)保和全國性監(jiān)測(cè)龍頭聚光科技�。

總結(jié)來看,垃圾焚燒發(fā)電行業(yè)商業(yè)模式清晰�,現(xiàn)金流穩(wěn)定,“十三五”仍有較大市場(chǎng)空間�。同時(shí),隨著競(jìng)爭(zhēng)格局的改善以及運(yùn)營成本的提高��,之前市場(chǎng)擔(dān)憂的低價(jià)中標(biāo)小現(xiàn)象已經(jīng)發(fā)生明顯改善����,行業(yè)正重回理性。建議重點(diǎn)關(guān)注上海環(huán)境���、偉明環(huán)保����、瀚藍(lán)環(huán)境。

投資策略

多重政策催動(dòng)下��,民企資金情況得到破冰����,環(huán)保工程類公司邊際改善,大規(guī)模的資金落地可能要等到2019年一季度之后����,同時(shí)PPP條例的出臺(tái)和地方環(huán)保專項(xiàng)債的發(fā)行也是PPP板塊的催化因素。市場(chǎng)對(duì)于PPP情緒的修復(fù)有望帶來工程板塊的率先反彈����,這個(gè)階段看好體量小、項(xiàng)目質(zhì)量高的工程類個(gè)股�,有望受具體項(xiàng)目資金落地影響展現(xiàn)出高彈性,建議重點(diǎn)關(guān)注國禎環(huán)保�����。

我們長期看好環(huán)保行業(yè)的核心運(yùn)營類資產(chǎn)�����,特別是固廢處置行業(yè)。在市場(chǎng)對(duì)環(huán)保板塊的情緒得到改善后�����,錯(cuò)殺的運(yùn)營類標(biāo)的估值有望得到修復(fù)��,推薦現(xiàn)金流優(yōu)質(zhì)����、運(yùn)營穩(wěn)健�、有成長潛力的細(xì)分固廢運(yùn)營龍頭的瀚藍(lán)環(huán)境、偉明環(huán)保�����、上海環(huán)境��。

我們繼續(xù)看好環(huán)保強(qiáng)監(jiān)管趨勢(shì)下受益�����,行業(yè)增速趨勢(shì)向上且有望保持的環(huán)境監(jiān)測(cè)細(xì)分�,推薦網(wǎng)格化監(jiān)測(cè)龍頭先河環(huán)保和全國性監(jiān)測(cè)龍頭聚光科技。

原標(biāo)題:【國信環(huán)?�!凯h(huán)保行業(yè)2019年投資策略:撥云見日,項(xiàng)目規(guī)范化將引領(lǐng)環(huán)保行業(yè)回歸正軌

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品���,目的在于傳遞更多信息��,并不代表本網(wǎng)贊同其觀點(diǎn)��。

2. 請(qǐng)文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭(zhēng)議問題��,如發(fā)生涉及內(nèi)容�、版權(quán)等問題�,文章來源方自負(fù)相關(guān)法律責(zé)任。

3. 如涉及作品內(nèi)容���、版權(quán)等問題����,請(qǐng)?jiān)谧髌钒l(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系��,否則視為放棄相關(guān)權(quán)益���。