摘要

水務行業(yè)包含自來水的生產(chǎn)和供應、污水處理及其再生利用等方面���,行業(yè)上游依賴區(qū)域內(nèi)水資源稟賦����,下游依賴于居民生活和生產(chǎn)用水需求。目前我國水資源呈現(xiàn)南多北少��,水質(zhì)呈現(xiàn)南優(yōu)北劣的狀況�����。在城鎮(zhèn)化進程推動下���,用水和污水處理需求持續(xù)增長���,促進水務行業(yè)整體產(chǎn)能持續(xù)擴容。2019年以來�����,在宏觀政策逆周期調(diào)節(jié)背景下�����,水務行業(yè)在政府債券���、外部融資等方面獲得有力支持��,水務企業(yè)債券發(fā)行量明顯增加��,寬信用政策效果明顯��,融資成本呈下降趨勢���,行業(yè)內(nèi)投資增速有所加快;伴隨著節(jié)水提效和加大城鎮(zhèn)污水建設(shè)等政策的出臺��,供水行業(yè)提標改造和城鎮(zhèn)污水處理擴產(chǎn)空間進一步釋放���,資金和技術(shù)實力較強的行業(yè)龍頭成為異地擴張的重要主體����。

2019年�,部分城市水價進一步調(diào)升,水務企業(yè)收入和利潤總額均呈現(xiàn)增長趨勢����,收現(xiàn)能力較強��。同時���,隨著項目投資進度的加快,水務企業(yè)投資活動凈流出進一步擴大�,債務負擔有所加重,償債能力有所弱化��,但整體償債風險可控�。2020年一季度,水務企業(yè)收入同比變化不大�,新冠肺炎的爆發(fā)對我國水務行業(yè)影響有限。

一��、行業(yè)概況

水務行業(yè)產(chǎn)業(yè)鏈主要涉及從自然水體中取水�����、水的加工處理��、供應和污水處理等環(huán)節(jié)����。產(chǎn)業(yè)鏈的最上游是水源的獲取;水資源的豐富程度���、水質(zhì)的優(yōu)劣直接影響水務行業(yè)原水獲取的難易程度和水生產(chǎn)的成本。水務行業(yè)下游主要是城鎮(zhèn)居民生活�、生產(chǎn)等方面用水需求,城鎮(zhèn)人口的增長���,環(huán)保節(jié)水等政策的要求對水務行業(yè)下游需求端產(chǎn)生重要影響����。

從最上游水源供給方面來看���,我國水資源總量豐富��,但區(qū)域分布不均衡���。2019年,我國水資源總量28670億立方米�����,居全球第四��。近年來����,我國水資源開發(fā)總量基本維持在20%~25%之間��,主要來源于地表水�,地表水占比在95%以上�,地下水占比不足5%。水資源區(qū)域分布上�����,我國水資源主要分布在南方區(qū)域�,北方水資源僅占水資源總量的20%左右,但我國北方人口約占全國人口的近一半����,經(jīng)濟總量約占全國總經(jīng)濟總量的40%,我國水資源分布與人口和區(qū)域經(jīng)濟分布不匹配��,廣大北方和部分沿海地區(qū)水資源嚴重不足����,其中,部分省份人均水資源量不足1000立方米�����,人均水資源量匱乏成為制約區(qū)域水務企業(yè)發(fā)展的重要因素。目前�,我國主要通過南水北調(diào)和沿海地區(qū)海水淡化方式解決水資源缺乏和區(qū)域分布不均衡問題。通過南水北調(diào)工程三條調(diào)水線路�����,與長江����、淮河��、黃河�、海河相互聯(lián)接,改善了河南���、河北����、北京�����、天津等地區(qū)用水問題。海水淡化方面����,海水淡化主要分布在沿海且水資源相對缺乏區(qū)域,近年來��,我國海水淡化設(shè)計產(chǎn)能逐年增長���,但規(guī)模仍較小�。截至2018年底����,我國海水淡化設(shè)計能力達118.91立方米/日,主要集中在天津和山東���。

從水質(zhì)來看����,我國地表水質(zhì)有所改善���,但北方區(qū)域水質(zhì)較南方仍差�。我國水質(zhì)分為Ⅰ~劣Ⅴ�,其中Ⅰ~Ⅲ類水質(zhì)通過加工處理可作為飲用水源��。根據(jù)《中國生態(tài)環(huán)境狀況公報》��,2018年��,我國地表水中Ⅰ~Ⅲ類水質(zhì)占比71%�,較2017年上升3.1個百分點����,污染水質(zhì)占比有所下降,地表水質(zhì)有所改善��;分區(qū)域來看��,長江��、珠江����、浙閩片河流水質(zhì)較好(除巢湖中度污染���,太湖和滇池輕度污染)�,北方(除西北����,西北水質(zhì)較好)水質(zhì)處于輕度污染狀態(tài)�,尤其是海河流域和遼河流域水質(zhì)主要處于中度污染狀態(tài)���。地下水水質(zhì)總體較差����,Ⅰ~Ⅲ類水質(zhì)僅占13.80%�����。

從需求端來看�,水務行業(yè)產(chǎn)業(yè)鏈的下游主要涉及居民生活、生產(chǎn)等方面用水�。2018年,我國用水總量6015.50億立方米����,其中工業(yè)和生活用水占比在35%左右,農(nóng)業(yè)用水占比在60%���,生態(tài)環(huán)境用水占比較小�。從變化趨勢來看���,受工業(yè)節(jié)能減排提質(zhì)增效影響�,工業(yè)用水占比逐年下降;受城鎮(zhèn)化進程帶來的城鎮(zhèn)人口逐年增長��,城鎮(zhèn)生活用水占比持續(xù)增長��。農(nóng)業(yè)用水方面�,在加強農(nóng)業(yè)節(jié)水等政策影響下,近年來農(nóng)業(yè)用水占比逐年下降�����。在環(huán)保生態(tài)治理等因素影響下�,生態(tài)環(huán)境用水占比逐年增長,但仍維持較低占比�����。

對于水務企業(yè)來說�,水費收入的穩(wěn)定性和持續(xù)性是其核心競爭力����。目前我國水務企業(yè)的水費收入主要來源于城鎮(zhèn)自來水費和污水處理費。受目前配套設(shè)施尚未健全及農(nóng)村水費征收尚未完全普及等因素影響�����,我國農(nóng)村水費征收范圍和收入規(guī)模有限。因此�����,目前��,聯(lián)合資信水務行業(yè)需求端研究主要針對城鎮(zhèn)生產(chǎn)和生活方面的供水和污水需求��。

城鎮(zhèn)化進程推動用水人口持續(xù)增長�����,用水需求持續(xù)增長�����,城市生活用水成為需求端的主要來源���。近年來�����,隨著城鎮(zhèn)化進程推進�,城鎮(zhèn)用水人口持續(xù)增加,2018年城鎮(zhèn)用水人口增至8.3億人��,同比增長3.80%�;其中城市用水人口占比60.60%,縣城用水人口和鄉(xiāng)鎮(zhèn)用水人口占比分別為17.71%和21.08%����。2018年,我國城鎮(zhèn)用水總量達874.9億立方米����,較2017年增長2.80%;其中城市用水614.62億立方米����,占城鎮(zhèn)用水總量的70.25%;按用途劃分��,生活用水占比最高��,為52.55%���,其次是生產(chǎn)用水和公共服務等方面用水。

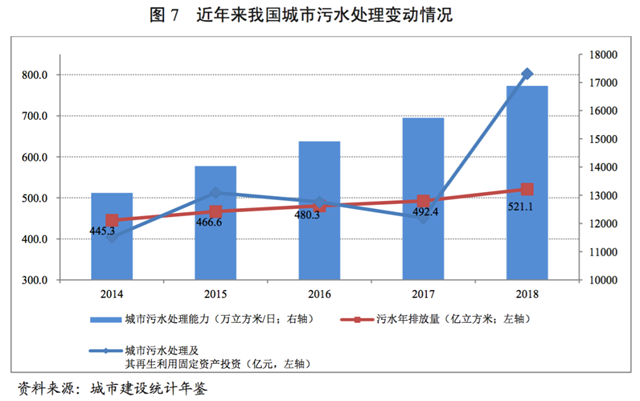

污水處理行業(yè)需求量增速高于同期用水需求增速�,污水處理行業(yè)需求端發(fā)展較快��,城市生活污水成為污水處理行業(yè)需求端的主要來源����。污水排放量是衡量污水處理行業(yè)需求端的重要指標���。2018年�,全國城市和縣城污水排放量620.52億立方米���,較2017年增長5.63%���,高于同期用水需求增速;其中城市污水排放量521.12億立方米����,占比83.98%;按性質(zhì)分���,生活污水占全國污水排放總量的60%以上���;整體看,污水處理行業(yè)需求持續(xù)增長。

供水和污水處理需求的增加推動我國水務行業(yè)整體運營能力的提升��。2018年����,我國城鎮(zhèn)供水能力達3.86億立方米/日[1],較2017年增長4.63%�����。全國城市和縣城污水處理能力2.02億立方米/日����,較2017年增長6.79%。我國水務行業(yè)整體運營能力進一步提升����。

此外,隨著我國經(jīng)濟的持續(xù)發(fā)展�,城鎮(zhèn)化進程的持續(xù)推進,居民生活用水和生產(chǎn)用水需求仍將持續(xù)穩(wěn)步增長����。加之國家政策對水務相關(guān)設(shè)施投資的傾斜,及相關(guān)配套資金的大力支持����,促進我國供水和污水產(chǎn)能的進一步釋放。聯(lián)合資信認為��,水務行業(yè)從供需兩端均將保持穩(wěn)步增長趨勢���。

[1]由于城鄉(xiāng)統(tǒng)計年鑒尚未披露鄉(xiāng)鎮(zhèn)供水能力��,故該數(shù)據(jù)僅包含城市和縣城供水能力

二�、行業(yè)環(huán)境

(一)宏觀環(huán)境及對水務行業(yè)影響

新冠肺炎疫情在全國以及全球的擴散蔓延背景下�,宏觀政策整體仍發(fā)揮著逆周期調(diào)節(jié)的重要作用。在積極的財政政策指導下��,水務行業(yè)專項債發(fā)行規(guī)?����?焖僭鲩L�,為其投資建設(shè)提供資金支持,水務行業(yè)投資規(guī)模預期將呈現(xiàn)快速增長趨勢�����。在穩(wěn)健貨幣政策指導下�,水務行業(yè)發(fā)債成本預期將維持較低水平。

2019年,我國宏觀政策的主基調(diào)是加強逆周期調(diào)節(jié)�����。財政方面����,主要是大規(guī)模降稅降費,大幅擴大地方政府專項債券規(guī)模至2.15萬億元�,為基建補短板和提高有效投資提供資金支持。貨幣金融方面�����,全年實施三次全面及定向降準���,為市場注入了適度充裕的流動性��,引導信貸市場利率實質(zhì)性下降�����。2020年一季度���,面對突如其來的新冠肺炎疫情在全國以及全球的擴散蔓延�,我國宏觀政策統(tǒng)籌兼顧疫情防控和社會經(jīng)濟發(fā)展��,全力對沖疫情對經(jīng)濟生活的巨大負面影響��。財稅政策方面�,進一步提前下達地方政府債券額度����,大力減輕企業(yè)負擔,增加有效投資�。截至2020年3月底,各地專項債發(fā)行規(guī)模1.1萬億元��,重點用于交通����、生態(tài)環(huán)保、農(nóng)林水利�、市政和產(chǎn)業(yè)園區(qū)等領(lǐng)域重大基礎(chǔ)設(shè)施項目建設(shè)。貨幣金融政策方面����,金融調(diào)控及監(jiān)管部門以緩解企業(yè)流動性困難為中心,運用多種政策工具��,保持流動性合理充裕,降低企業(yè)融資成本��,給予臨時性延期還本付息安排����,開啟綠色通道便利企業(yè)債券融資等系列政策措施,為對沖疫情負面影響創(chuàng)造較好的貨幣金融環(huán)境�。

2020年4月17日召開的中央政治局會議指出,積極的財政政策要更加積極有為��,提高赤字率�����,發(fā)行抗疫特別國債�,增加地方政府專項債券,提高資金使用效率�����,真正發(fā)揮穩(wěn)定經(jīng)濟的關(guān)鍵作用���。穩(wěn)健的貨幣政策要更加靈活適度�,運用降準�����、降息、再貸款等手段��,保持流動性合理充裕�,引導貸款市場利率下行。具體安排上����,會議確定要積極擴大有效投資���,實施老舊小區(qū)改造�,加強傳統(tǒng)基礎(chǔ)設(shè)施和新型基礎(chǔ)設(shè)施投資��,促進傳統(tǒng)產(chǎn)業(yè)改造升級�����,擴大戰(zhàn)略性新興產(chǎn)業(yè)投資等措施�����。上述政策措施表明�,未來財政貨幣政策可能進一步積極寬松�����。同時也應看到�����,由于我國宏觀杠桿率較高�,政府和企業(yè)部門債務負擔較重�,政府和企業(yè)的收入仍面臨慣性下降的不確定性風險,上述財政和貨幣政策的空間仍然受到諸多因素的約束�����,難以大規(guī)模擴張���,宏觀政策仍需在穩(wěn)經(jīng)濟和防風險之間取得平衡���。

在基建補短板和提高有效投資提供資金支持背景下,2019年���,水務建設(shè)���、生態(tài)保護等水務項目發(fā)行專項債金額合計756.42億元��,是2018年發(fā)行金額的1.69倍�。2020年以來��,積極的財政政策促進水務項目專項債發(fā)行規(guī)?�?焖僭鲩L���,2020年一季度���,水務相關(guān)專項債發(fā)行金額1187.39億元�����,超過2019年全年發(fā)行規(guī)模�,積極的財政政策為水務相關(guān)項目投資提供資金支持,水務相關(guān)項目投資預期進入快速增長階段�����。

在穩(wěn)健的貨幣政策指導下�,降低企業(yè)融資成本,開通債券融資等渠道等措施刺激水務行業(yè)發(fā)債規(guī)??焖僭鲩L�����,發(fā)行利率有所下行��。根據(jù)wind水務行業(yè)口徑�����,2019年�,水務行業(yè)發(fā)債規(guī)模[2]較2018年增長20%���,2020年�����,水務行業(yè)發(fā)債規(guī)模延續(xù)2019年快速增長趨勢���,1-4月份發(fā)債規(guī)模占2019年全年的75%,較上年同期增長254%�,水務行業(yè)發(fā)債增速較快;考慮到專項債配套資金補充支持�,及整體降杠桿控風險的要求,未來水務行業(yè)發(fā)債進度預期同比有所放緩,但仍保持一定規(guī)模��。發(fā)行成本方面����,在降融資成本政策指導下,水務行業(yè)發(fā)債成本持續(xù)下降�,2019年,水務行業(yè)整體發(fā)債平均成本較2018年下降1.11個百分點�����,2020年1-4月�,發(fā)債成本進一步下降,水務行業(yè)平均發(fā)行成本較2019年下降0.60個百分點���??紤]到中央政治局會議提出的穩(wěn)健的貨幣政策要更加靈活適度�����,運用多種方式引導利率下降�,未來預期水務行業(yè)發(fā)債成本預期將維持較低水平����。

(二)行業(yè)政策及對水務行業(yè)影響

2019年以來�,水務行業(yè)政策重點體現(xiàn)在用水提質(zhì)增效�,實施嚴格節(jié)水制度;加快城鎮(zhèn)污水設(shè)施建設(shè)和污水排放檢測�,進一步釋放污水處理產(chǎn)能;推進水費改革提升水務行業(yè)盈利空間���;通過中央����,地方和外部融資等方式保證項目建設(shè)資金�。預期我國水務行業(yè)在提質(zhì)增效,擴展污水產(chǎn)能方面將得到突破���。

2019年以來�,國家發(fā)改委����、水利部等多部委新出臺水務行業(yè)相關(guān)文件,主要通過以下三個方面確保水務行業(yè)健康��、可持續(xù)發(fā)展�����。第一,要求實施嚴格的節(jié)約用水制度��,控制用水總量���。在《國家節(jié)水行動方案》要求下����,我國將進一步實施嚴格的節(jié)水制度��,通過降低漏損率�����,提高用水效率��,降低單位產(chǎn)能水資源使用量��,并在用水總量上進行嚴格控制���。到2020年,全國公共供水管網(wǎng)漏損率控制在10%以內(nèi)�。在2035年,全國用水總量控制在7000億立方米以內(nèi)。第二�����,加快城鎮(zhèn)污水設(shè)施建設(shè)����,加強污水排放監(jiān)測,進行污水處理收費標準改革���。相關(guān)政策要求要加快推進生活污水收集處理設(shè)施改造和建設(shè)�,規(guī)范工業(yè)污水集中處理設(shè)施��,監(jiān)測重點排污企業(yè)污水排放�;并要求地方各級政府盡快將污水處理費收費標準調(diào)整到位,原則上應當補償污水處理和污泥處理處置設(shè)施正常運營成本并合理盈利����,并綜合考慮企業(yè)和居民承受能力,完善差別化定價�,統(tǒng)籌使用污水處理費與財政補貼資金,通過政府購買服務方式向水務企業(yè)支付服務費�。第三,中央預算��、地方財政、金融機構(gòu)和社會資本方等多方參與���,解決污水處理�����、水利設(shè)施和生態(tài)治理等項目資金需求����。政策要求�,對于生態(tài)保護等重點項目,可納入中央項目儲備庫管理�����,加快中央預算執(zhí)行����,進一步理順中央與地方收入劃分和完善轉(zhuǎn)移支付制度改革中統(tǒng)籌考慮地方環(huán)境治理的財政需求,建立健全常態(tài)化�、穩(wěn)定的中央和地方環(huán)境治理財政資金投入機制。加大財政投入力度����,研究探索規(guī)范項目收益權(quán)、特許經(jīng)營權(quán)等質(zhì)押融資擔保��,鼓勵金融機構(gòu)為污水處理提質(zhì)增效項目提供融資支持����。營造良好市場環(huán)境,吸引社會資本參與設(shè)施投資�、建設(shè)和運營。通過政府和社會資本合作方式����,吸引社會資本參與農(nóng)村生活污水治理。對補短板的社會民生等方面基礎(chǔ)設(shè)施項目����,在投資回報機制明確、收益可靠�、風險可控前提下,可適當降低資本金最低比例�。

以上政策將對水務行業(yè)在提質(zhì)增效、擴大產(chǎn)能�、提升盈利空間等方面產(chǎn)生重要影響。提質(zhì)增效方面�����,根據(jù)政策要求,我國將持續(xù)實施嚴格節(jié)水政策�����,提高用水效率��、降低漏損率�、控制用水總量,2018年����,我國公共供水管網(wǎng)漏損率達14.62%,較2020年10%的目標仍有一定差距�,未來加快城市老舊供水管網(wǎng)改造成為節(jié)水提效的重要工作之一。2018年�����,我國用水總量6015.50億立方米����,在目標控制總量限額以內(nèi),但考慮到未來我國經(jīng)濟持續(xù)發(fā)展�,城鎮(zhèn)用水持續(xù)增加,我國用水總量控制將面臨一定挑戰(zhàn)��,未來節(jié)水及相關(guān)配套項目將成為水務行業(yè)發(fā)展的方向。擴大產(chǎn)能方面�,在加快城鎮(zhèn)污水建設(shè)和加強污水排放監(jiān)測等指導下,我國污水處理覆蓋范圍和處理對象將擴大��,需求端的增長將推動城鎮(zhèn)生活和工業(yè)污水處理量的進一步釋放��,且在中央預算���、地方財政等資金支持下,水務行業(yè)投資將加快進行��,從而進一步促進水務行業(yè)產(chǎn)能的提升����。在提升盈利空間方面,在節(jié)水政策下�����,預期政府可能將通過水價的調(diào)節(jié)作用促進節(jié)水目標的實現(xiàn)���,水價將持續(xù)增長�。此外����,在污水處理收費標準改革政策指導下��,要求污水處理費定價機制需要考量補償污水處理和污泥處理處置設(shè)施正常運營成本并合理盈利�,該政策預期將有效推進我國水費征收的市場化改革����,提升我國水務行業(yè)盈利水平。但考慮到水務行業(yè)涉及國計民生�����,公益性較強���,短期內(nèi)水價漲幅空間仍有限��。

[2]以水務企業(yè)發(fā)行中期票據(jù)為統(tǒng)計口徑

三��、行業(yè)周期性及目前所處階段

從行業(yè)周期來看���,水務行業(yè)屬于弱周期行業(yè);受部分年度政策導向��,行業(yè)發(fā)展略有波動。從目前所處階段來看����,我國供水普及率較高,供水行業(yè)處于成熟期�����;近年來污水行業(yè)快速發(fā)展��,地級市和縣城污水處理接近成熟期�,但鄉(xiāng)鎮(zhèn)污水空間巨大��,污水行業(yè)整體仍有較大成長空間�。再生水規(guī)模較小,整體發(fā)展仍處于導入期��。

(一)水務行業(yè)周期性

水務行業(yè)整體周期性不明顯�,屬于弱周期行業(yè)。生產(chǎn)用水易受經(jīng)濟和政策影響出現(xiàn)波動��,但近年來整體發(fā)展穩(wěn)定��。

供水總量和污水處理量是衡量水務行業(yè)發(fā)展的重要指標�����,它不僅是水務行業(yè)投資規(guī)模的結(jié)果反映,也直接決定了水務行業(yè)收入����,并間接影響水務行業(yè)利潤。聯(lián)合資信通過水務行業(yè)處理總量指標簡析水務行業(yè)周期性特點��。通過分析1978年以來水務行業(yè)處理量規(guī)模和增速發(fā)現(xiàn)�����,水務行業(yè)處理量整體呈現(xiàn)增長趨勢���;增速方面�,整體穩(wěn)定在一定區(qū)間�,但部分年份有所波動。整體看��,水務行業(yè)整體周期性不明顯��,屬于弱周期行業(yè)�。

從具體子行業(yè)來看,除2006年居民生活用水有所波動外[3]����,其他年份居民生活用水總量增速保持穩(wěn)定�����,生產(chǎn)用水在2012年之前波動較大��,之后年度增速變動與生活用水趨同��。從具體波動來看�,生產(chǎn)用水波動與我國水務政策密切相關(guān)�,2006年,我國在《十一五規(guī)劃綱要》中首次提出“節(jié)能減排”使得我國生產(chǎn)用水量同比下降����,加之經(jīng)濟危機因素影響�,生產(chǎn)用水量在2007年和2008年同比增速為負,之后隨著經(jīng)濟發(fā)展用水量同比增速又有所回升���。2011年���,十二五規(guī)劃出臺《“十二五”節(jié)能減排綜合性工作方案》,使得用水總量同比增速呈現(xiàn)大幅下降���,但政策之后保持相對穩(wěn)定���。根據(jù)《國家節(jié)水行動方案》要求�����,到2022年��,萬元國內(nèi)生產(chǎn)總值和工業(yè)增加值用水量較2015年分別降低30%和28%���,預期我國生產(chǎn)用水效率將有所增長,進而對沖因經(jīng)濟總量的持續(xù)增長對生產(chǎn)用水總量需求的增加�,工業(yè)生產(chǎn)整體用水總量預期保持穩(wěn)定。

(二)水務行業(yè)目前所處階段

供水行業(yè)處于成熟期�����,污水行業(yè)城鄉(xiāng)發(fā)展存在差異����,鄉(xiāng)鎮(zhèn)污水空間較大,整體污水行業(yè)仍有較大成長空間���。再生水規(guī)模較小�,整體發(fā)展仍處于導入期。

供水方面��,從用水普及率來看�,近年來,我國城市�、縣城、建制鎮(zhèn)和鄉(xiāng)用水普及率小幅增長����,基本保持穩(wěn)定,地級市和縣城用水普及率均在90%以上�����,鄉(xiāng)鎮(zhèn)用水普及率相對較低�,未來尚有一定空間;從固定資產(chǎn)投資來看���,我國供水固定資產(chǎn)投資相對穩(wěn)定,我國供水行業(yè)整體處于成熟期�。

污水處理方面,從污水處理率來看����,近年來��,我國地級市和縣城污水處理率快速發(fā)展����,污水處理量在90%左右����,基本處于成熟期。但是��,我國鄉(xiāng)鎮(zhèn)污水處理尚不完善�����,聯(lián)合資信通過污水處理總量與用水總量的比率估算我國整體污水處理率����,2018年整體污水處理率估算值僅為70%左右,與城市和縣城污水處理率尚有差異���,鄉(xiāng)鎮(zhèn)污水處理空間較大�。從固定資產(chǎn)投資規(guī)模來看�����,近年來,我國排水固定資產(chǎn)投資規(guī)模持續(xù)增長�,與供水固定資產(chǎn)投資規(guī)模差距逐年拉大,隨著排水固定資產(chǎn)的持續(xù)投入����,我國污水處理能力將進一步釋放,我國污水處理行業(yè)持續(xù)進入快速發(fā)展時期�����。

再生水方面����,近年來,我國市政再生水利用規(guī)模較小�����,市政再生利用率不足20%���。2019年��,國家發(fā)改委、水利部在《國家節(jié)水行的方案》等多部文件中提到要強化污水再生利用�����,到2020年,缺水城市再生利用率達20%以上�。總體看���,我國再生水利用還不完善�����,尚處于導入期����。

[3]2006年城市居民用水總量同比有所波動可能與自2006年起按城區(qū)人口和城區(qū)暫住人合計口徑統(tǒng)計原因所致

四���、行業(yè)競爭態(tài)勢分析

水務行業(yè)涉及國計民生�,受政府強力監(jiān)管�,且易受區(qū)域管網(wǎng)等物理因素限制,行業(yè)準入壁壘較高���,有效地限制了競爭者數(shù)量���。水務行業(yè)整體呈現(xiàn)以地方水務企業(yè)為主���,且區(qū)域壟斷性突出;頭部水務企業(yè)利用資金和技術(shù)優(yōu)勢進行跨區(qū)域擴張����,競爭有所加劇。但考慮到行業(yè)的特殊性���,聯(lián)合資信認為水務行業(yè)仍呈現(xiàn)區(qū)域壟斷和行業(yè)龍頭集中度提升同時并存的競爭格局���。

水務行業(yè)準入方面,水務行業(yè)涉及國計民生����,行業(yè)準入須滿足相應資質(zhì),后期運營模式���、收費標準及環(huán)保標準等方面均須接受政府相關(guān)部門的批準和監(jiān)督��,市場化程度較低�����。此外��,在水務行業(yè)供產(chǎn)銷的鏈條中���,重要的環(huán)節(jié)是通過供水管網(wǎng)將水源輸入至下游需求端,同時將污水通過排水管網(wǎng)輸送至污水處理廠進行加工處理����,水務行業(yè)特殊的運營方式?jīng)Q定了其具有較高的管網(wǎng)建設(shè)以及設(shè)備采購成本,易受區(qū)域管網(wǎng)等物理因素限制�����,且大部分城市供水業(yè)務已經(jīng)進入成熟發(fā)展期���,區(qū)域內(nèi)供水設(shè)施及管網(wǎng)建設(shè)已趨近飽和�����,較高的污水處理技術(shù)水平和管理經(jīng)驗要求對新參與者設(shè)置較高門檻�,整體看�,水務行業(yè)進入壁壘較高。

水務企業(yè)類型和競爭格局方面����,目前����,我國行業(yè)內(nèi)分布的水務企業(yè)大致可分為三種�����,國有水務企業(yè)(央企和地方國企)��、外商投資水務企業(yè)和民營水務企業(yè)��。其中���,國有地方水務企業(yè)普遍�����,多為所在地方原事業(yè)單位改制形成�����,其業(yè)務結(jié)構(gòu)相對單一���,以服務所在區(qū)域供水和污水處理為主業(yè)��,區(qū)域壟斷性突出����,是水務行業(yè)的主力軍�����。部分實力較強的區(qū)域(北京�����、深圳���、成都、重慶等地)地方國有水務企業(yè)和央屬水務企業(yè)基于雄厚的股東背景�����、資金實力和技術(shù)水平���,通過并購����、合資、參控股����、BOT和PPP等方式在全國范圍內(nèi)或國外異地擴張,獲取供水和污水處理業(yè)務特許經(jīng)營權(quán)��,并通過水務衍生行業(yè)拓展成為投資型綜合水務企業(yè)����,對原區(qū)域內(nèi)地方水務企業(yè)產(chǎn)生一定競爭。外資水務企業(yè)往往擁有先進的水務技術(shù)和較高的管理水平��,尤其在污水處理行業(yè)處于技術(shù)領(lǐng)先地位���,但進入中國水務市場數(shù)量較少��。民營水務企業(yè)所占市場份額較小��,主要通過PPP模式在污水處理和水環(huán)境治理領(lǐng)域參與競爭�����,面臨較大投資和回款壓力��。

未來競爭方向方面�����,近幾年�,隨著我國生態(tài)治理和環(huán)保力度加大,出現(xiàn)黑臭水體治理����、水環(huán)境綜合治理,污泥處置等水務衍生行業(yè)�。水務衍生行業(yè)對資金實力和技術(shù)水平要求較高,水務衍生業(yè)務仍將繼續(xù)成為實力較強的央企或經(jīng)濟發(fā)達區(qū)域地方國企積極參與對象���;一般的地方國有水務企業(yè)受限于資金和技術(shù)水平,與其參與度不高����。此外,伴隨經(jīng)濟發(fā)達的城市水務行業(yè)進入成熟期�,需求增長放緩,相關(guān)配套設(shè)施還不健全的區(qū)縣城市及鄉(xiāng)鎮(zhèn)地區(qū)成為實力較強的水務企業(yè)異地擴張的機會�。一方面,區(qū)縣鄉(xiāng)鎮(zhèn)之前尚未完全建立完備的供排水管道���,準入的物理限制較低�,且受制于區(qū)域財力不足等因素影響,該區(qū)域更愿意接納外部水務企業(yè)進入��;另一方面��,隨著近年來我國污水排放標準提升�����,對水務企業(yè)的污水處理技術(shù)要求越加嚴格����,對于技術(shù)實力不強且財政實力有限的區(qū)域則會考慮技術(shù)先進的污水處理企業(yè)進入。

綜上����,地方國有水務企業(yè)區(qū)域壟斷性突出,實力較強的地方國有企業(yè)和央企等行業(yè)龍頭利用資金和技術(shù)優(yōu)勢積極參與水務衍生行業(yè)投資及財政實力偏弱的區(qū)縣城鎮(zhèn)供排水項目����。但水務行業(yè)涉及國計民生,競爭格局基本穩(wěn)定��,預期水務行業(yè)整體仍呈現(xiàn)區(qū)域壟斷和行業(yè)龍頭集中度提升同時并存的競爭格局����。

五����、行業(yè)增長與盈利能力

(一)行業(yè)增長趨勢

供水方面���,城市供水進入平穩(wěn)發(fā)展狀態(tài)�����,鄉(xiāng)鎮(zhèn)供水尚有一定開發(fā)空間���;在節(jié)水提效政策指導下,老舊供水管網(wǎng)改造為水務企業(yè)投資增長釋放一定空間�。

城市供水方面,城市化進程推動我國城市供水能力和供水總量逐年增長�;城市用水普及率較高�����。城市供水行業(yè)固定資產(chǎn)投資規(guī)模穩(wěn)中小幅波動���。整體看�,我國城市供水行業(yè)進入平穩(wěn)發(fā)展狀態(tài)����。2018年���,城市用水人口增至5.03億人,同比增長4.16%���。同期���,城市供水能力達3.12億立方米/日,較2017年增長2.42%�,仍保持平穩(wěn)增長。2018年���,我國城市供水總量達614.6億立方米���,較2017年增長3.51%;其中居民家庭用水占比最高��,為39.3%�����,生產(chǎn)運營用水占比26.4%,其他為公共服務等方面用水���。2018年���,我國城市供水管道長度86.51萬公里,較2017年增長8.49%�;城市用水普及率進一步上升至98.36%。2018年����,城市供水行業(yè)固定資產(chǎn)投資543.0億元,較2017年略有下降��,整體呈現(xiàn)穩(wěn)中小幅波動態(tài)勢���。我國城市供水行業(yè)進入平穩(wěn)發(fā)展狀態(tài)��。

鄉(xiāng)鎮(zhèn)供水方面����,2018年��,我國鄉(xiāng)和建制鎮(zhèn)用水人口1.8億人�,同比增長1.8%,鄉(xiāng)鎮(zhèn)年用水總量145.8億立方米�����,同比增長0.9%�。2018年,我國鄉(xiāng)鎮(zhèn)的用水普及率分別為79.2%和88.1%�����,較城市98%的用水普及率尚有差異�����,鄉(xiāng)鎮(zhèn)供水市場尚有一定開發(fā)空間�����。

此外�����,根據(jù)我國節(jié)水政策要求�,到2020年,全國公共供水管網(wǎng)漏損率控制在10%以內(nèi)�,水資源節(jié)約和循環(huán)利用達到世界先進水平;2018年,我國公共供水管網(wǎng)漏損率達14.62%�,較2020年目標仍有一定差距,未來加快城市老舊供水管網(wǎng)改造成為水務行業(yè)新的增長點���。

近年來�,隨著城市污水排放總量的不斷增長���,國家政策逐漸向節(jié)能環(huán)保方向傾斜���,對污水處理基礎(chǔ)設(shè)施投資加大,污水處理能力預期將進一步提升����,污水處理行業(yè)尚有較大增長空間,但應關(guān)注財力較弱區(qū)域污水處理費回款情況和PPP項目投資壓力�。

污水處理分為工業(yè)廢水處理和生活污水處理兩大類,以生活污水為主�。近年來,生活污水占全國污水排放總量的60%以上�。2018年,全國城市污水排放量521.1億立方米�����,較2017年增長5.84%����。同期,全國城市污水處理能力1.69萬立方米/日��,較2017年增長7.23%�,顯著高于同期城市供水能力增速。2018年�����,全國城市污水處理率增至95.49%��,同比增長0.95個百分點����,城市污水處理率進一步上升。2018年���,全國城市污水處理及其再生利用固定資產(chǎn)投資規(guī)模為802.6億元��,同比增長78.04%���。2016-2018年��,我國城市污水處理及其再生利用固定資產(chǎn)投資合計1743.3億元�,同期縣城污水處理及其再生固定資產(chǎn)投資387.2億元[4]��,較我國《“十三五”全國城鎮(zhèn)污水處理及再生利用設(shè)施建設(shè)規(guī)劃》中各類城鎮(zhèn)污水處理及再生利用設(shè)施投資5600億元目標尚有較大空間�����。此外���,我國鄉(xiāng)鎮(zhèn)污水處理率整體處于較低水平���,2019年,生態(tài)環(huán)境部等多部門提出生活污水應接盡接�,依法規(guī)范生活污水接入管網(wǎng),城鎮(zhèn)污水排放量未來或?qū)@著增長���。在國家水務相關(guān)專項債����、中央和地方財政預算等政策和資金支持背景下����,預期污水處理基礎(chǔ)設(shè)施投資將持續(xù)加大�,污水處理能力預期將進一步提升�����,污水處理行業(yè)尚有較大增長空間�。但污水處理結(jié)算模式一般屬于政府采購模式�,當?shù)卣呢斦嵙λ畡掌髽I(yè)現(xiàn)金回款及補助到位情況影響很大,對于一些財政實力較弱區(qū)域�����,應關(guān)注污水處理費回收情況��。此外��,在環(huán)保政策驅(qū)動下����,水環(huán)境綜合治理等水務衍生行業(yè)發(fā)展較快,部分投資型綜合類水務企業(yè)利用資金優(yōu)勢通過PPP模式積極參與水環(huán)境綜合治理等水務衍生行業(yè)投資��,該類項目前期投入規(guī)模大�,回款期長,對地方政府財政實力依賴程度較高����,企業(yè)資本支出和現(xiàn)金回流或?qū)⒚媾R較大壓力���。

(二)水價變動趨勢

近年來,我國重點城市居民生活用水價格整體呈現(xiàn)小幅上漲趨勢����,2019年,部分城市居民生活用水價格進一步調(diào)升��;水資源匱乏城市水價格較高��;伴隨著水價改革的推進�����,及節(jié)水政策指導下水價調(diào)控作用的發(fā)揮���,預期城市供水價格未來仍有進一步上調(diào)空間����。

我國水價主要由自來水費���、水資源費和污水處理費構(gòu)成��。從定價模式來看�,目前我國水價仍然由各地物價部門通過舉行價格聽證會的方式確定。水費征收范圍包含居民生活用水���、生產(chǎn)經(jīng)營用水(工業(yè)用水�����、行政事業(yè)用水、經(jīng)營服務用水)和特種行業(yè)用水三類���。其中���,居民生活用水水價整體最低,生產(chǎn)經(jīng)營用水水價次之���,特種行業(yè)用水水價最高�;受居民生活用水量在城市用水量中占比最高影響�����,水務企業(yè)供水收入主要來源于居民生活用水��。

2019年,我國重點城市居民生活用水平均水價為2.28元/立方米�,較2018年增加0.09元/立方米,居民生活用水水價整體呈現(xiàn)小幅上漲趨勢����。

2019年以來,在全國省會城市和計劃單列市中�,石家莊、銀川和福州居民生活用水第一階梯水價均有所調(diào)升����,調(diào)整幅度在0.2元/立方米~0.5元/立方米不等,其他省會城市和計劃單列市自來水價格保持穩(wěn)定����。從自來水價格排名來看,京津冀�、河南、山東等水資源匱乏區(qū)域城市自來水價格明顯高于其他城市��。

近年來���,國務院等有關(guān)單位發(fā)布多項文件���,要求提高節(jié)水意識�����,充分發(fā)揮市場機制進行水價改革�����;不斷推進居民生活用水階梯計價制度����,并在2020年底全面實行非居民用水超定額����、超計劃累進加價制度��;合理提高征收標準���,做到應收盡收��。整體看�����,在政策指導下����,我國城市供水水價仍有進一步上調(diào)空間,且隨著應收盡收征收范圍的擴大����,預期供水行業(yè)收入將進一步增長。

污水處理費仍處低位���,部分城市尚有較大上調(diào)空間

從污水處理價格來看�,目前各地污水處理價格仍然由政府決定���,價格整體仍然處于低位���。根據(jù)國家發(fā)改委相關(guān)政策要求,城市污水處理收費標準原則上居民應不低于0.95元/噸��,非居民不低于1.40元/噸��。近年來��,根據(jù)我國重點城市居民生活污水處理平均價格走勢來看�,居民生活污水處理平均價格雖持續(xù)上升�,但仍低于1.00元/噸��,該價格僅基本滿足國家規(guī)定收費標準下限�,并且居民生活污水處理費排名靠后的城市例如太原、拉薩����、海口等地�����,污水處理價格處于0.50元/噸~0.90元/噸��,尚未滿足國家規(guī)定最低收費標準0.95元/噸���。整體看,污水處理費仍處低位�,部分城市尚有較大上調(diào)空間。

(三)水務企業(yè)增長與盈利能力

受益于水務工程施工�����、水環(huán)境整治�����、污水處理業(yè)務的增加,水務企業(yè)收入和利潤總額均持續(xù)增長���,但利潤總額對政府補助的依賴程度仍較高�����。

2017-2019年��,聯(lián)合資信口徑的水務樣本企業(yè)[5]實現(xiàn)營業(yè)收入合計分別1494.62億元��、1742.67億元和1912.98億元�,年均復合增長13.13%��。同期��,水務企業(yè)利潤總額合計分別為311.91億元��、300.47億元和320.07億元����,年均復合增長1.30%。水務企業(yè)營業(yè)收入和利潤總額整體上呈增長趨勢����,主要系水務工程施工����、水環(huán)境整治��、污水處理業(yè)務增加等因素綜合影響所致��。2020年一季度�����,水務企業(yè)平均實現(xiàn)營業(yè)收入7.09億元��,同比增長1.25%�。同期,水務企業(yè)有息債務規(guī)模增長�,利息費用對利潤總額侵蝕加劇,受此影響����,2020年一季度��,水務企業(yè)平均實現(xiàn)利潤總額0.71億元�����,同比下降28.14%。2019年水務企業(yè)其他收益對利潤總額的貢獻由2018年的22.46%上升至23.50%����,仍保持在較高水平,水務企業(yè)利潤總額對政府補助的依賴程度仍較高�。2017—2019年,水務企業(yè)平均總資本收益率波動增長����,分別為3.38%、4.20%和4.01%���。受股權(quán)投資收益變動��、相關(guān)成本以及融資財務費用增加等影響��,水務企業(yè)整體盈利能力有所波動��。未來隨著在建水務項目逐漸完工運營���,產(chǎn)能得以釋放,預計行業(yè)整體盈利能力有望提升�����。

[4]污水處理及其再生利用固定資產(chǎn)投資口徑來源于統(tǒng)計局披露的《城鄉(xiāng)建設(shè)統(tǒng)計年鑒》,城市污水處理及其再生利用固定資產(chǎn)投資中不包含縣城污水處理及其再生固定資產(chǎn)投資���,縣城投資規(guī)模單獨統(tǒng)計�。鄉(xiāng)鎮(zhèn)污水處理及其再生固定資產(chǎn)投資數(shù)據(jù)尚未披露����,尚未統(tǒng)計在內(nèi)

[5]聯(lián)合資信口徑水務企業(yè)樣本分析系以2019年底供水和污水收入占營業(yè)收入的45%及以上樣本口徑為基礎(chǔ)對比近三年指標變化情況

六、行業(yè)杠桿與償債能力

(一)水務企業(yè)現(xiàn)金流情況

水務企業(yè)現(xiàn)金流狀況較好��,收現(xiàn)能力較強�����,投資活動現(xiàn)金流出規(guī)模較大��,未來隨著污水處理及水環(huán)境治理領(lǐng)域的需求增長�����,預計投資需求仍將持續(xù)較大規(guī)模��。

2017—2019年,水務企業(yè)經(jīng)營活動現(xiàn)金流入量合計不斷增長��,分別為1824.83億元�、2008.74億元和2085.63億元���;水務企業(yè)經(jīng)營活動凈現(xiàn)金流量合計同時呈增長趨勢����,分別為248.46億元���、310.06億元和342.98億元�。同期�����,水務企業(yè)平均現(xiàn)金收入比分別為102.99%�����、103.49和101.04%��,收現(xiàn)質(zhì)量較為穩(wěn)定且表現(xiàn)較好���。2020年一季度�����,水務企業(yè)經(jīng)營活動平均現(xiàn)金流入量11.53億元���,同比變化不大�����;受經(jīng)營活動現(xiàn)金流出大幅減少影響��,水務企業(yè)平均經(jīng)營活動凈現(xiàn)金流量0.42億元��,同比增長62.86%���,可能系疫情影響下企業(yè)收縮現(xiàn)金支出所致。

隨著水利基礎(chǔ)設(shè)施建設(shè)的投入以及PPP模式項目的推進�����,水務企業(yè)投資活動整體表現(xiàn)為大額的現(xiàn)金凈流出�����。2017—2019年,水務企業(yè)投資活動現(xiàn)金凈流出分別為708.35億元����、948.15億元和1123.51億元,絕大部分來自購建固定資產(chǎn)���、無形資產(chǎn)的現(xiàn)金流出,符合水務行業(yè)總體發(fā)展趨勢����。2020年一季度,水務企業(yè)投資活動現(xiàn)金凈流出為6.54億元�,同比下降0.5%。未來隨著污水處理及水環(huán)境治理領(lǐng)域的需求增長��,預計大額投資需求仍將持續(xù)����。

(二)水務企業(yè)有息債務情況

受水務工程投資需求增加影響,水務企業(yè)債務規(guī)模持續(xù)增長�����,以長期債務為主����,債務負擔小幅上升但整體可控��,其中跨區(qū)域投資的水務企業(yè)債務負擔上升明顯�����。

2017—2019年��,水務企業(yè)有息債務持續(xù)增長���,年均復合增長10.80%。截至2019年底���,水務企業(yè)有息債務規(guī)模合計4271.37億元���,主要系水務及相關(guān)基建工程業(yè)務規(guī)模擴大、融資需求上升所致��。其中����,長期債務占比不斷上升,近三年分別為70.91%��、70.98%和72.55%,2019年長期債務占比增長主要系長期項目貸款逐步落地�����,整體融資環(huán)境好轉(zhuǎn)所致��。2019年底與2020年3月底����,水務企業(yè)存續(xù)債券余額占全部有息債務的比重分別為18.57%和18.86%����,保持相對穩(wěn)定,水務企業(yè)融資仍以銀行借款為主����。

2017—2019年,水務企業(yè)整體資產(chǎn)負債率和全部債務資本化比率均小幅上升����,2019年底分別為59.21%和43.45%,但跨區(qū)域投資和從事水利水電建設(shè)工程的水務企業(yè)債務負擔上升明顯�����,樣本中有約41%的企業(yè)資產(chǎn)負債率超過65%。

(三)水務企業(yè)償債能力

水務企業(yè)的整體償債能力較好�����,預計未來行業(yè)償債能力將繼續(xù)保持穩(wěn)定�����,因存量債務規(guī)模過大或盈利能力下滑導致的償債指標明顯弱化的企業(yè)應重點關(guān)注��。此外�����,聯(lián)合資信將持續(xù)關(guān)注水務企業(yè)對外資金拆借回收情況����。

短期償債能力方面,2017—2019年�,水務企業(yè)經(jīng)營性現(xiàn)金流入/短期債務平均值分別為11.37倍、13.79倍和15.39倍���,主要系三家水務企業(yè)短期債務增長比例小于其經(jīng)營性現(xiàn)金流入增長比例且數(shù)額較小所致�;剔除上述三家水務企業(yè)���,經(jīng)營性現(xiàn)金流入/短期債務平均值分別為2.85倍�����、3.33倍和2.36倍�����。同期�,水務企業(yè)現(xiàn)金類資產(chǎn)/短期債務分別為18.49倍、19.07倍和17.57倍����,剔除上述三家水務企業(yè)�����,水務企業(yè)現(xiàn)金類資產(chǎn)/短期債務平均值分別為1.66倍����、1.91倍和1.45倍。水務企業(yè)整體短期償債能力較好�����。

長期償債能力方面,2017—2019年���,受水務投資需求增加�����、盈利水平增速相對緩慢影響�,水務企業(yè)全部債務/EBITDA持續(xù)增長���,分別為6.95倍��、7.73倍和8.74倍���,但整體長期償債能力仍然較強,預計未來行業(yè)償債能力將繼續(xù)保持穩(wěn)定����。因存量債務規(guī)模過大或盈利能力下滑導致的償債指標明顯弱化的企業(yè)應重點關(guān)注。同時���,考慮到水務企業(yè)和區(qū)域內(nèi)城投企業(yè)可能通過往來款形式進行資金拆借��,水務企業(yè)部分融資并非用于自身經(jīng)營���,從而加劇了水務企業(yè)的債務負擔��。

原標題:【行業(yè)研究】水務行業(yè)展望報告(上篇—行業(yè)分析)