一月份��,中國固廢網(wǎng)盤點(diǎn)了2021年產(chǎn)業(yè)并購信息�。據(jù)其不完全統(tǒng)計去年環(huán)保產(chǎn)業(yè)并購案達(dá)120起,涉及金額超500億元。

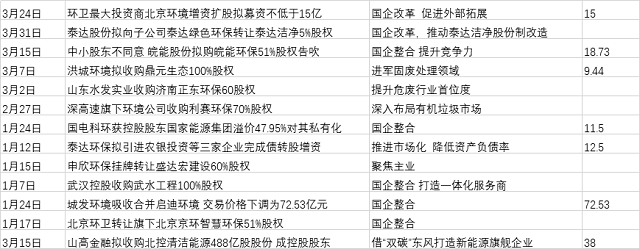

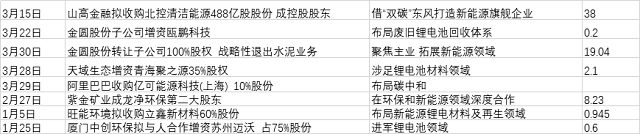

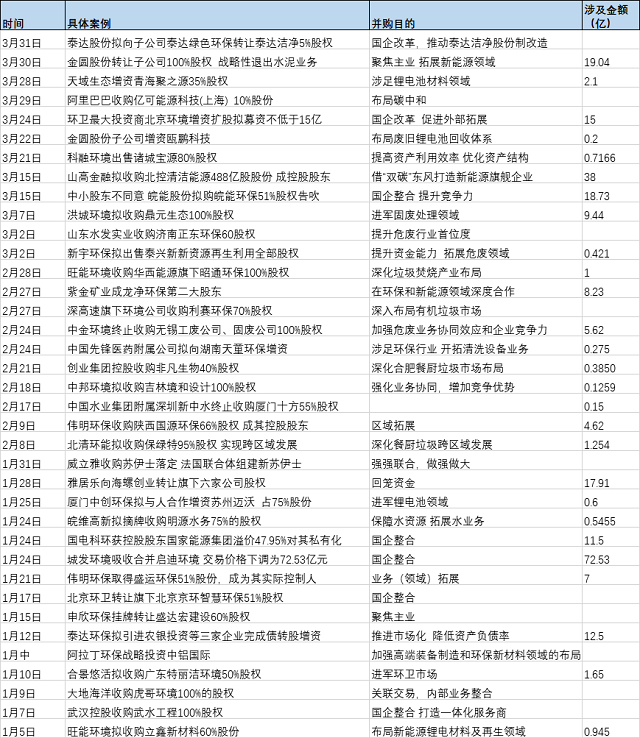

至今為止���,去年的部分并購案例,有些仍在進(jìn)行中��,有的已經(jīng)完成�����,也有的終止交易����。根據(jù)作者的不完全統(tǒng)計,2022年一季度�����,包括2021年延續(xù)過來的案例以及新增的案例���,可以統(tǒng)計的國內(nèi)環(huán)保行業(yè)并購案例共有36起,涉及金額超過250億元�。具體并購情況可見文章末尾的表格。

國企改革�����、新能源并購是亮點(diǎn)

綜觀一季度的并購案例,有兩點(diǎn)值得特別關(guān)注:

一是國企改革��。2020年��,《國企改革三年行動方案(2020—2022年)正式發(fā)布����,國企加速推進(jìn),并被指定了基本的時間線���。今年已經(jīng)是國企改革三年行動方案的最后一年�����,各地加快行動在所難免��。另從市場的角度���,隨著國際形勢和疫情發(fā)展,國內(nèi)環(huán)保市場也正面臨新的局面����。如何適應(yīng)變動的格局和未來的趨勢,也是擺在國企管理者面前的必做之題。

在表現(xiàn)形式上����,這些國企主要采取混改,或者戰(zhàn)略重組及業(yè)務(wù)整合���,或者聚集主業(yè)以做深做強(qiáng)����,加強(qiáng)整體或某一細(xì)分業(yè)務(wù)競爭力的方式��。

如泰達(dá)股份向子公司泰達(dá)綠色環(huán)保轉(zhuǎn)讓泰達(dá)潔凈5%股權(quán)��,就是為了推動泰達(dá)潔凈進(jìn)行股份制改造�����;皖能股份接盤控股股東安徽省能源集團(tuán)持有的安徽皖能環(huán)保發(fā)電有限公司51%股權(quán)����,是為了避免安徽能源集團(tuán)與皖能環(huán)保發(fā)電的同業(yè)競爭�����;武漢控股收購武水工程100%股權(quán)�����,是想打造“投建管運(yùn)”一體化服務(wù)商,更好地滿足新時代的環(huán)境治理需求��;城發(fā)環(huán)境吸并啟迪環(huán)境�,則是為了實(shí)現(xiàn)國企間的戰(zhàn)略整合;而北京環(huán)境引入戰(zhàn)略投資者����,據(jù)說是為了突破北京市場,更好地走向全國�����。而洪城環(huán)境�����、山東水發(fā)�����、深高速環(huán)境公司的收購��,則主要是為了增強(qiáng)企業(yè)整體以及在固廢包括危廢領(lǐng)域的競爭優(yōu)勢。更多內(nèi)容見下表:

無論從政治角度�,還是從市場角度,這些地方國企都有改革并發(fā)展壯大的動力����。雖然在之前的文章中,仍然有很多人對一些省級環(huán)保平臺的發(fā)展持有保留意見��,但不可否認(rèn)��,包括它們在內(nèi)的地方國有環(huán)保企業(yè)勢必將成為未來市場發(fā)展的重要一極��。

二是拓展新能源業(yè)務(wù)成為一些企業(yè)并購的目的����。

如山高金融擬控股北控清潔能源,就是意欲借“雙碳”東風(fēng)打造新能源旗艦企業(yè)��;紫金礦業(yè)成龍凈環(huán)保第二大股東���,也是想優(yōu)勢互補(bǔ)�,在環(huán)保和新能源領(lǐng)域進(jìn)行深度合作�;其他如垃圾焚燒領(lǐng)先企業(yè)旺能環(huán)境、國內(nèi)除塵領(lǐng)域龍頭中創(chuàng)環(huán)保����、生態(tài)環(huán)境綜合治理企業(yè)天域生態(tài)以及環(huán)保建材企業(yè)金圓股份,主要都是想以并購的方式涉入新能源鋰電材料及再生領(lǐng)域�����。

在雙碳的背景下�,再加上當(dāng)前正值金屬和能源漲價,以新能源鋰電池回收再利用等似乎成了產(chǎn)業(yè)風(fēng)口����,也成了很多企業(yè)業(yè)務(wù)轉(zhuǎn)型或?qū)ふ业诙鲩L點(diǎn)的方向。但產(chǎn)業(yè)的未來不是爭搶短期的一陣風(fēng)的紅利�,而是基于長遠(yuǎn)判斷的深厚積淀,另外環(huán)保企業(yè)進(jìn)入新能源領(lǐng)域�����,還需要跨越研發(fā)�����、應(yīng)用等種種環(huán)節(jié)���,需要克服需求�、資金、管理等層層難關(guān)����,前途如何,或未可知���。

其他重點(diǎn)并購案例

相比去年��,一季度中基于企業(yè)降低負(fù)債或緩解資金壓力等原因而發(fā)生的并購主體企業(yè)主要是雅居樂和國電環(huán)科�����。

因?yàn)槭芴歼_(dá)峰���、碳中和目標(biāo)和發(fā)展戰(zhàn)略的影響,國內(nèi)燃煤發(fā)電裝機(jī)容量增速明顯放緩��,作為中國最大的燃煤電廠環(huán)保節(jié)能技術(shù)及集成系統(tǒng)解決方案供應(yīng)商之一���,國電科環(huán)業(yè)績增速放緩��,股價低迷�����,幾乎失去了融資能力�,并可能成為控股股東的負(fù)擔(dān)����,因此被國家能源集團(tuán)以溢價47.95%的方式進(jìn)行了私有化。

雅居樂集團(tuán)作為我國房地產(chǎn)領(lǐng)域的領(lǐng)先企業(yè)���,在眾多房地產(chǎn)企業(yè)紛紛遭遇資金困境的情況�����,也免不了相同的問題�。為了快速回籠資金���,自今年1月份以來��,雅居樂集團(tuán)頻繁轉(zhuǎn)讓旗下項目股權(quán)����。在環(huán)保業(yè)務(wù)方面�,1月份,以11.29億元向海螺創(chuàng)業(yè)出售5家環(huán)保項目公司����,3月25日�����,再次以6.62億元價格將旗下湖南惠明環(huán)?���?萍加邢薰?0%的股權(quán)出售給海螺創(chuàng)業(yè)�����。一季度���,六家環(huán)保公司共計回籠資金17.91億元����。據(jù)報道����,至4月初,雅居樂集團(tuán)已通過出售資產(chǎn)(包括環(huán)保資產(chǎn))回籠資金約46.33億元��。

而一直備受關(guān)注的城發(fā)環(huán)境吸收合并啟迪環(huán)境案例����,也因?yàn)槭袌龅淖兓?�,交易價格下調(diào)為72.53億元����,城發(fā)環(huán)境甚至為啟迪環(huán)境及其子公司提供了9億多元的財務(wù)資助�。但隨著啟迪環(huán)境更多負(fù)面信息被關(guān)注�,雙方的合并結(jié)果仍存較大不確定性。

從2020年就開始的世界兩大巨頭收購案——威立雅收購蘇伊士�����,也終于在今年初確定了結(jié)果:威立雅以130億歐元收購了蘇伊士100億營收業(yè)務(wù)板塊�,另外一部分營收約70億歐元的業(yè)務(wù)板塊則由Meridiam、GIP和法國存托銀行集團(tuán)(CDG)組成的股東聯(lián)合體接收�,成為新的蘇伊士。新蘇伊士包括蘇伊士在法國的水務(wù)與回收再生業(yè)務(wù)����,在意大利、中歐�、非洲(包括摩洛哥)、中亞����、印度���、中國和澳大利亞的國際資產(chǎn),以及全球數(shù)字和環(huán)境業(yè)務(wù)�����。無論對于全球環(huán)境市場或者中國市場來說�����,這無疑是一個歷史性的并購案例����,也將改變世界環(huán)境市場格局。

數(shù)年前��,威立雅已經(jīng)開始與中國市場漸行漸遠(yuǎn)���,并在2016年后出再沒上榜“中國水業(yè)年度十大影響力企業(yè)”名單����。而蘇伊士在新的時代里,完成收購長期合作伙伴新創(chuàng)建集團(tuán)在中國所有共同合作業(yè)務(wù)的非控股權(quán)益后���,大力重塑和擴(kuò)大在華業(yè)務(wù)布局���。

不知道經(jīng)歷并購之后的新威立雅對于中國市場會有什么樣新的計劃���,也不知道新蘇伊士是否能實(shí)現(xiàn)其新時代里的市場希望�����。對于更多有志于放眼國際的領(lǐng)先國內(nèi)企業(yè)來說��,這或許也是新的機(jī)遇�����。

附:一季度環(huán)保市場并購案例

原標(biāo)題:一季度并購盤點(diǎn):涉及金額超250億 國企改革是重點(diǎn)