這兩三年��,從股市到大宗商品再到房地產(chǎn)����,從比特幣到山寨幣再到各種ICO。短短幾年光景�,資本好像把能炒的東西都炒了一遍。

這其中����,有伴隨中國經(jīng)濟高速增長和社會發(fā)展所帶來實打?qū)嵉南∪辟Y產(chǎn)價值翻番,當(dāng)然���,也免不了出現(xiàn)各種坑蒙拐騙�、旁氏投機泡沫的崩盤�。

有人乘風(fēng)而起,身家扶搖直上����,有人高位接盤資產(chǎn)腰斬,甚至不乏破產(chǎn)跳樓的醒世傳聞���。

很多人都在瘋狂尋逐,資本的下一個風(fēng)口在哪兒����?

正當(dāng)全民都在各個資產(chǎn)市場瘋狂搏殺的時候���,有一個市場卻在靜悄悄的成長,從一個稚嫩的少年開始慢慢長大——碳排放權(quán)市場���。

碳排放權(quán)交易的概念源于1968年�����,美國經(jīng)濟學(xué)家戴爾斯首先提出的“排放權(quán)交易”概念��,即建立合法的污染物排放的權(quán)利�����,將其通過排放許可證的形式表現(xiàn)出來��,令環(huán)境資源可以像商品一樣買賣�����。當(dāng)時����,戴爾斯給出了在水污染控制方面應(yīng)用的方案。隨后�����,在解決二氧化硫和二氧化氮的減排問題中��,也應(yīng)用了排放權(quán)交易手段���。

美國國家環(huán)保局首先將其運用于大氣污染和河流污染的管理��。此后���,德國、澳大利亞����、英國等也相繼實施了排污權(quán)交易的政策措施。

1997年����,全球100多個國家因全球變暖簽訂了《京都議定書》,該條約規(guī)定了發(fā)達國家的減排義務(wù)�����,同時提出了三個靈活的減排機制�,碳排放權(quán)交易是其中之一。

2005年�,伴隨著《京都議定書》的正式生效,碳排放權(quán)成為國際商品���,越來越多的投資銀行�、對沖基金��、私募基金以及證券公司等金融機構(gòu)參與其中��?����;?a target="_blank" title="碳交易新聞專題">碳交易的遠期產(chǎn)品�、期貨產(chǎn)品、掉期產(chǎn)品及期權(quán)產(chǎn)品不斷涌現(xiàn)���,國際碳排放權(quán)交易進入高速發(fā)展階段���。

據(jù)世界銀行2009年公布的報告�,2008年全球碳排放市場規(guī)模擴張至1263億美元�。作為一個金融市場,碳市場正在吸引更多投資目光�����。

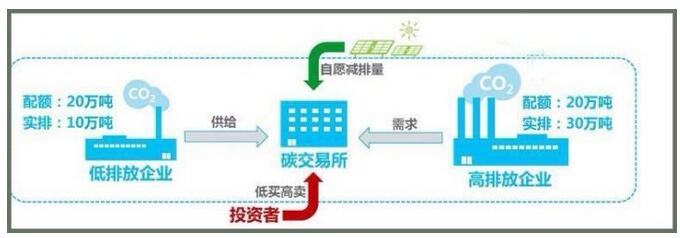

按照《京都議定書》的規(guī)定��,協(xié)議國家承諾在一定時期內(nèi)實現(xiàn)一定的碳排放減排目標(biāo)���,各國再將自己的減排目標(biāo)分配給國內(nèi)不同的企業(yè)�。當(dāng)某國不能按期實現(xiàn)減排目標(biāo)時����,可以從擁有超額配額或排放許可證的國家(主要是發(fā)展中國家)購買一定數(shù)量的配額或排放許可證,以完成自己的減排目標(biāo)�。

同樣的,在一國內(nèi)部���,不能按期實現(xiàn)減排目標(biāo)的企業(yè)也可以從擁有超額配額或排放許可證的企業(yè)那里購買一定數(shù)量的配額或排放許可證以完成自己的減排目標(biāo)��,排放權(quán)交易市場由此而形成�。

隨著全球排放權(quán)交易市場的逐步擴大及日趨成熟����,投資者�、市場服務(wù)機構(gòu)以及其他有志于投身于各種排放權(quán)交易產(chǎn)業(yè)的機構(gòu)和個人抓住“排放機遇”�。

迄今為止,世界范圍內(nèi)已經(jīng)陸續(xù)建立起多個碳交易體系����,而且還有一些正處于處于設(shè)計建設(shè)之中�,預(yù)計未來將出現(xiàn)更多的此類體系。

已建成的碳交易體系大致可以分為三類:

跨國性質(zhì)的體系��,如歐盟碳交易體系����;

全國范圍內(nèi)的體系,如新西蘭�����、瑞士�、哈薩克斯坦和澳大利亞等國建立的碳交易體系;

地區(qū)性體系���,包括美國區(qū)域性溫室氣體倡議���、日本東京都總量控制與交易計劃�����、美國加州總量控制與交易計劃等�。

這些碳交易體系雖有相互連接的嘗試��,但迄今而言仍相對獨立���,在制度設(shè)計上各具特色�����,這為碳交易體系提供了豐富的實踐經(jīng)驗�。

其中���,歐盟碳交易體系自2005年正式啟動以來����,EU-ETS取得了矚目的成績�����,已經(jīng)成為全球最活躍、最具影響力的碳交易體系���。同時���,EU-ETS在發(fā)展中也不斷壯大,覆蓋國家從初期的25個歐盟成員國擴大到31個國家���。中國也正在嘗試建立全國碳交易體系。據(jù)世界銀行預(yù)測�����,到2020年�����,全球碳交易總額有望達到3.5萬億美元���,將超過石油市場成為第一大能源交易市場��,而中國將成為全球碳排放權(quán)交易第一大市場�。

2015年12月在巴黎舉辦的聯(lián)合國氣候變化大會上����,《聯(lián)合國氣候變化框架公約》近200個締約方一致同意通過《巴黎協(xié)定》����,為全球應(yīng)對氣候變化工作樹立了長遠的目標(biāo)����,即確保全球平均氣溫較工業(yè)化前水平升高控制在2℃之內(nèi),并為把升溫控制在1.5℃之內(nèi)“付出努力”��。

我國高度重視低碳發(fā)展���,并承諾2030年左右實現(xiàn)溫室氣體排放峰值�����,GDP二氧化碳排放強度下降60-65%����。我國正積極探索基于市場手段控制溫室氣體排放的新機制�����,即碳排放權(quán)交易。

早在2011年10月���,國家發(fā)改委下發(fā)《關(guān)于開展碳排放權(quán)交易試點工作的通知》��,正式批準(zhǔn)北京��、上海����、天津��、等7省市開展碳排放權(quán)交易試點工作�。

國家發(fā)改委于2013年啟動了全國碳排放權(quán)交易市場建設(shè)工作,并于2016年1月發(fā)布了《關(guān)于切實做好全國碳排放權(quán)交易市場啟動重點工作的通知》����,預(yù)計2017年10月份后正式啟動全國性碳交易市場����。此外,全國碳交易立法有望年內(nèi)完成��。

“十三五”期間��,全國碳交易市場將覆蓋電力���、鋼鐵���、化工�����、建材�����、有色�、造紙���、石化和航空八大行業(yè)����,共計7000~8000家重點企業(yè)�,排放總量近45億噸。2017年將首批啟動八大行業(yè)中的電力���、建材��、有色和航空行業(yè)碳交易�����。這四大行業(yè)二氧化碳排放占比較大�����,且數(shù)據(jù)基礎(chǔ)相對較好���,其他行業(yè)將在未來年度陸續(xù)納入進來����。

馬云曾經(jīng)說過�����,所有新生事物和機遇的到來���,必將經(jīng)歷四個階段:那就是“看不見”、“看不起”����、“看不懂”、以及最后的“來不及”。

碳市場未來成為一個重要的資本市場載體在很多人的主觀人認知上是“不可能”事件���,所以對應(yīng)的就是大家極小概率的認知�。

基于各種各樣的原因�,多數(shù)人不會認真去研究新事物,全國認真研究碳市場的人�����,不會過萬�����。所以大眾投資者無法被說服�,至于那些閑茶飯后調(diào)侃“碳匯”’的,也很正常����,這就是馬云說的“看不起”。

因為大眾對新事物往往會處于否定心態(tài)�,沒人相信碳市場能成為中國資本市場未來重要的支柱。所以��,你唱多看好碳市場和低碳經(jīng)濟�����,人家說你是傻子。

那未來這個市場會怎樣呢����?

隨著時間推移,大眾逐漸會從各個渠道了解到越來越多碳排放權(quán)市場的信息����,對于碳交易的認知就會不斷增加,于是從過去徹底否定就會過渡到懷疑階段���。這就是馬云說的“看不懂”���。在未來這個階段,碳排放權(quán)市場不斷在積攢勢能�����,隨時可能瞬間爆發(fā)���。

等市場爆發(fā)過后���,足夠多的信息和強勢的行情終于說服大眾,當(dāng)整個社會全盤接受碳排放權(quán)市場后�,由于過去一直是否定狀態(tài),一旦逆轉(zhuǎn)����,心理上馬上會走向另一個極端:那就是徹底崇拜。越是早期抵觸強烈的����,后期越是狂熱崇拜。

換句話說�,等到社會上關(guān)于碳排放權(quán)市場投資資訊滿城風(fēng)雨的時候,碳市場的估值也就達到高位��,基本也就接近高潮的尾聲了�。這就是馬云所謂“來不及”階段。

所有的資本浪潮�����,所有大趨勢無不如此���。

還記得幾年前給身邊的人講比特幣和區(qū)塊鏈����,講人工智能如何改變未來的世界,從這些人眼中的透漏出的茫然與不屑��,這就跟馬云二十年前跟別人講企業(yè)黃頁一樣���,被當(dāng)吹牛逼的騙子了���。

然而這一年,無數(shù)機構(gòu)和投資者蜂擁至比特幣和各種騙局橫生的ICO�,各路產(chǎn)業(yè)資本接連布局人工智能領(lǐng)域。

未來會有很多人命運的改變�,勢必來自碳市場的資本浪潮,可能會早些���,可能會晚些��,但是沒關(guān)系���,這股臺風(fēng)勢必要吹往神州的每一個角落。

來源:ecpecn

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品�,目的在于傳遞更多信息,并不代表本網(wǎng)贊同其觀點��。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題����,如發(fā)生涉及內(nèi)容、版權(quán)等問題����,文章來源方自負相關(guān)法律責(zé)任。

3. 如涉及作品內(nèi)容����、版權(quán)等問題,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系�����,否則視為放棄相關(guān)權(quán)益�。