導(dǎo)讀:從2015年到2017年���,環(huán)保并購越發(fā)穩(wěn)定����,每年交易額都在400億元左右�。2017年環(huán)保產(chǎn)業(yè)共發(fā)生86起并購,涉及金額385億元���。2017年的最大特點(diǎn)在于危廢市場(chǎng)并購爆發(fā)��,并購數(shù)量超過20起��。危廢是環(huán)保這個(gè)薄利領(lǐng)域中的“異類”�����,供需不平衡使其2017年毛利率最高達(dá)50%�����。

十九大報(bào)告提出“壯大節(jié)能環(huán)保產(chǎn)業(yè)���、清潔生產(chǎn)產(chǎn)業(yè)��、清潔能源產(chǎn)業(yè)”�����。對(duì)于身處其中的環(huán)保企業(yè)來說��,要想壯大除了靠?jī)?nèi)生增長(zhǎng)����,就是靠外部并購�。

從2015年到2017年,環(huán)保并購進(jìn)入穩(wěn)定期���,每年交易額都在400億元左右�����。

宇墨咨詢統(tǒng)計(jì)數(shù)據(jù)顯示���,2017年環(huán)保產(chǎn)業(yè)共發(fā)生86起并購�����,涉及金額385億元��。在資本市場(chǎng)���、新三板�����、產(chǎn)業(yè)內(nèi)部分化淘汰���、競(jìng)爭(zhēng)加劇等因素皆釋放后��,環(huán)保并購市場(chǎng)趨于理性�。分析人士認(rèn)為�,短期內(nèi)環(huán)保產(chǎn)業(yè)并購體量不太可能再邁上一個(gè)臺(tái)階,將維持在400億元左右的規(guī)模。

2017年的最大特點(diǎn)在于危廢市場(chǎng)并購爆發(fā)����,并購數(shù)量超過20起。危廢是環(huán)保這個(gè)薄利領(lǐng)域中的“異類”����,供需不平衡使其2017年毛利率最高達(dá)50%。E20環(huán)境研究院等機(jī)構(gòu)預(yù)測(cè)�,到2020年,我國(guó)危廢市場(chǎng)有望形成2000億元以上的規(guī)模����。

高風(fēng)險(xiǎn)讓危廢屢屢出現(xiàn)在環(huán)境刑事案件中,但高利潤(rùn)又驅(qū)使眾多企業(yè)紛至沓來����。業(yè)內(nèi)人士表示,隨著政策日趨完善����,越來越多新項(xiàng)目的建立,大的國(guó)企央企等跨界企業(yè)的進(jìn)入�,危廢市場(chǎng)三年后將逐漸回歸理性。

環(huán)保并購維持四百億規(guī)模

從交易規(guī)模上來看��,2015年開啟了環(huán)保并購的四百億時(shí)代。

2012年��,環(huán)保并購交易額還不到100億元���,2013年就超過250億元����,2014年小幅下降至225億元后�,2015年交易額首次超過400億元。直到2017年����,環(huán)保并購已連續(xù)三年穩(wěn)定在400億元的規(guī)模。

全國(guó)工商聯(lián)環(huán)境商會(huì)會(huì)長(zhǎng)��、博天環(huán)境董事長(zhǎng)趙笠鈞于2017年12月向21世紀(jì)經(jīng)濟(jì)報(bào)道表示��,國(guó)內(nèi)環(huán)保企業(yè)最大規(guī)模是百億元�,相對(duì)全球幾百億美元���、幾百億歐元的環(huán)保企業(yè)來說規(guī)模較小�。

81家環(huán)保上市企業(yè)收入復(fù)合增長(zhǎng)率超過30%�����,利潤(rùn)復(fù)合增長(zhǎng)率超過25%。以這么快的增長(zhǎng)速度�,上市企業(yè)未來成長(zhǎng)為國(guó)際化大公司是必然的。在這過程中�,一部分要靠?jī)?nèi)生增長(zhǎng),另一部分靠并購整合����。

對(duì)于小企業(yè)來說,除非是細(xì)分領(lǐng)域的隱形冠軍�����,否則很難在同質(zhì)化競(jìng)爭(zhēng)中與大企業(yè)匹敵�����,這類企業(yè)會(huì)通過并購整合打造更大的平臺(tái)�����。

宇墨咨詢分析師王慧芳在其分析文章中指出���,過去幾年�,資本市場(chǎng)、并購基金�、海外并購、新三板����、產(chǎn)業(yè)內(nèi)部分化淘汰、競(jìng)爭(zhēng)加劇等�����,可能促進(jìn)并購的因素該釋放已經(jīng)釋放了����。環(huán)保產(chǎn)業(yè)并購市場(chǎng)野蠻生長(zhǎng)的青春期已經(jīng)過去,短期內(nèi)并購體量不太可能再邁一個(gè)臺(tái)階��。

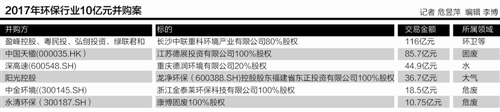

回顧2017年�,共6起并購的交易額超過10億元。其中交易額最高的一起并購為116億元�����,2017年5月盈峰控股牽頭的聯(lián)合收購體�����,以116億元購得中聯(lián)重科旗下長(zhǎng)沙中聯(lián)重科環(huán)境產(chǎn)業(yè)有限公司80%股權(quán)����。盈峰控股為盈峰環(huán)境的控股股東,前者在此次并購中獲得長(zhǎng)沙中聯(lián)重科環(huán)境產(chǎn)業(yè)有限公司51%的股權(quán)�。

創(chuàng)下單筆交易額最大紀(jì)錄的單一企業(yè)是中國(guó)天楹。該公司于2017年12月26日發(fā)布公告稱���,擬通過發(fā)行股份及支付現(xiàn)金方式���,作價(jià)85.7億元收購江蘇德展投資有限公司100%股權(quán),由此間接持有歐洲廢物處理企業(yè)Urbaser的100%股權(quán)����。

從并購領(lǐng)域來看,在危廢和環(huán)衛(wèi)的助推下�,固廢領(lǐng)域的并購數(shù)量逼近水處理,交易金額則遠(yuǎn)超水處理�����。其中�,民營(yíng)資本在固廢領(lǐng)域十分活躍,2017年前五大并購案中有三起發(fā)生在固廢領(lǐng)域����,且收購方都是民營(yíng)企業(yè)���。

對(duì)此,E20研究院執(zhí)行院長(zhǎng)薛濤向記者分析稱:“固廢領(lǐng)域運(yùn)營(yíng)性比較好���,很多并購都是以長(zhǎng)期運(yùn)營(yíng)項(xiàng)目為目的�����。而運(yùn)營(yíng)項(xiàng)目后期的現(xiàn)金流和利潤(rùn)的想象空間比較穩(wěn)定����?����!?/p>

他認(rèn)為��,2018年固廢領(lǐng)域并購機(jī)會(huì)和空間依然會(huì)好于水���,除垃圾焚燒并購不多外�,很多子領(lǐng)域都有增長(zhǎng)需求,且屬于健康資產(chǎn)�����。

而民企活躍的一個(gè)原因在于��,固廢領(lǐng)域項(xiàng)目金額相對(duì)更低�����,原有格局也不固化�,市場(chǎng)機(jī)會(huì)比較活躍變動(dòng)較大��,民企的靈活機(jī)制更有優(yōu)勢(shì)���。

危廢并購金額高企

“固廢領(lǐng)域的活躍還與危廢子行業(yè)景氣度的高熱相關(guān)�����,這兩年危廢的并購金額和行業(yè)價(jià)格都很高�����?!毖治龇Q��,嚴(yán)格的環(huán)保監(jiān)管下,危廢領(lǐng)域供不應(yīng)求���,處理能力低于危廢產(chǎn)量�,使得該領(lǐng)域項(xiàng)目收益的前景比較好��。

危廢即危險(xiǎn)廢物�����,2016年6月修訂的《國(guó)家危險(xiǎn)廢物名錄》將具有腐蝕性����、毒性、易燃性��、反應(yīng)性或者感染性等一種或者幾種危險(xiǎn)特性的��;不排除具有危險(xiǎn)特性�����,可能對(duì)環(huán)境或者人體健康造成有害影響�,需要按照危險(xiǎn)廢物進(jìn)行管理的固體廢物(包括液態(tài)廢物)納入該名錄,共包含46大類別479種危險(xiǎn)廢物。

“近年來�,政府對(duì)危廢的監(jiān)管日趨嚴(yán)格,許多落后或不達(dá)標(biāo)的處理設(shè)施都陸續(xù)關(guān)停��?����!碧K伊士新創(chuàng)建有限公司相關(guān)人士向記者表示�,這為正規(guī)環(huán)保企業(yè)提供了更大的市場(chǎng)空間和更好的發(fā)展機(jī)遇����。

據(jù)悉,蘇伊士新創(chuàng)建的上?;瘜W(xué)工業(yè)區(qū)危廢項(xiàng)目第一和第二條處理線于2006年投產(chǎn),年處理能力一共6萬噸�����。當(dāng)時(shí)在相當(dāng)一段時(shí)間內(nèi)�����,這兩條線都沒有辦法達(dá)到滿負(fù)荷的運(yùn)轉(zhuǎn)����。但2017年3月啟動(dòng)的第三條線�����,也是6萬噸/年的處理能力���,投產(chǎn)后不久就達(dá)到了滿產(chǎn)的狀態(tài)。

這位人士表示����,因?yàn)閰^(qū)內(nèi)企業(yè)的需求比較旺盛,政府關(guān)停了一些落后的處理裝置�����,同時(shí)給治污不達(dá)標(biāo)的企業(yè)開出了更嚴(yán)厲的罰單�����,讓企業(yè)更有動(dòng)力把廢棄物送到合格的裝置進(jìn)行妥善處理����。

以危廢中的主力軍工業(yè)危廢為例,《2017年全國(guó)大中城市固體廢物污染環(huán)境防治年報(bào)》顯示�,2016年214個(gè)大中城市工業(yè)危廢產(chǎn)量達(dá)3344.6萬噸����,較2015年增長(zhǎng)19.4%��,而全國(guó)危廢經(jīng)營(yíng)單位實(shí)際經(jīng)營(yíng)規(guī)模則僅為1629萬噸����。

永清環(huán)保2018年1月發(fā)布的公告顯示,根據(jù)收益法評(píng)估����,該公司并購的康博固廢2017年危廢處理單價(jià)為6053.64元/噸��,預(yù)計(jì)2021年可達(dá)6813.6元/噸�����。

對(duì)此����,永清環(huán)保董事長(zhǎng)劉正軍向記者表示,危廢處理單價(jià)與區(qū)域相關(guān)����,有些區(qū)域單價(jià)較低導(dǎo)致處理企業(yè)虧損���,有些地區(qū)的危廢處理價(jià)格則降不下來,比如上海�����、杭州�����、蘇南等地區(qū)�����,建新廠受土地����、鄰避效應(yīng)等因素制約,很難新增危廢處理產(chǎn)能�。

E20環(huán)境平臺(tái)國(guó)際發(fā)展部負(fù)責(zé)人、高級(jí)行業(yè)分析專員潘功也表示���,危廢的供需不平衡導(dǎo)致很多地方危廢處理價(jià)格很高�����,最高可達(dá)7000元/噸���,而處理成本可控�����,由此產(chǎn)生的高利潤(rùn)遠(yuǎn)大于環(huán)保行業(yè)的平均利潤(rùn)�����。環(huán)保行業(yè)盈利率普遍在10%左右����,而危廢盈利則達(dá)到40%-50%��。

監(jiān)管日趨完善下誕生的巨大市場(chǎng)空間��,加上高額利潤(rùn)�����,促使外來者不斷進(jìn)入危廢行業(yè)���。2017年的危廢并購者除東江環(huán)保等老牌危廢企業(yè)外�,還有中金環(huán)境��、永清環(huán)保�、碧水源、盛運(yùn)環(huán)保等環(huán)保業(yè)務(wù)拓展者�����,更有潤(rùn)邦股份�、金圓股份、雅居樂集團(tuán)等外來者���。

劉正軍表示��,公司一兩年前就開始考慮收購事宜�����。收購康博固廢是公司通過收購和投資等方式補(bǔ)齊危廢短板的開始�����,未來還會(huì)繼續(xù)收購和投資相應(yīng)標(biāo)的��。公司將以土壤��、固廢(含危廢)�、其他(包括大氣、環(huán)評(píng)�����、環(huán)境咨詢等)為三大業(yè)務(wù)�����,成為區(qū)域環(huán)境綜合服務(wù)商��。

展望2018年��,潘功表示�,危廢行業(yè)將進(jìn)一步整合,監(jiān)管措施更加規(guī)范�����?����!段kU(xiǎn)廢物經(jīng)營(yíng)許可證管理辦法(修訂草案)(征求意見稿)》顯示��,危廢發(fā)證權(quán)力將進(jìn)一步從省下降至市����,這將推動(dòng)危廢的地區(qū)產(chǎn)能平衡,更加市場(chǎng)化�。危廢處理價(jià)格已經(jīng)有理性發(fā)展的苗頭,最起碼不會(huì)上揚(yáng)���。不過����,因危廢項(xiàng)目建設(shè)周期長(zhǎng)�����,價(jià)格真正回歸理性至少要到2020�、2021年。

來源:21世紀(jì)經(jīng)濟(jì)報(bào)道 作者:危昱萍

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品�,目的在于傳遞更多信息,并不代表本網(wǎng)贊同其觀點(diǎn)�����。

2. 請(qǐng)文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭(zhēng)議問題,如發(fā)生涉及內(nèi)容���、版權(quán)等問題�,文章來源方自負(fù)相關(guān)法律責(zé)任����。

3. 如涉及作品內(nèi)容、版權(quán)等問題���,請(qǐng)?jiān)谧髌钒l(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系�,否則視為放棄相關(guān)權(quán)益�����。