美國(guó)廢物管理公司 (Waste Management, Inc.���,以下簡(jiǎn)稱(chēng)WM)成立于1968年,經(jīng)過(guò)多年的成長(zhǎng)和發(fā)展��,從數(shù)個(gè)小型垃圾收集站逐步發(fā)展為全球固廢的絕對(duì)龍頭��。公司在目前在美國(guó)和加拿大地區(qū)為市政�����、商業(yè)��、工業(yè)及居民客戶(hù)提供廢品管理服務(wù)��,包括收集�、轉(zhuǎn)運(yùn)、再利用���、資源回收服務(wù)���。

從WM的發(fā)展來(lái)看美國(guó)固廢行業(yè)的發(fā)展環(huán)境與機(jī)遇,這些又對(duì)中國(guó)的固廢行業(yè)有著哪些啟迪����?

來(lái)源: EBS公用環(huán)保研究

作者:殷中樞,郝騫����,王威

固廢領(lǐng)域的絕對(duì)王者

美國(guó)廢物管理公司 (Waste Management, Inc.�����,以下簡(jiǎn)稱(chēng)WM)成立于1968年,經(jīng)過(guò)多年的成長(zhǎng)和發(fā)展�����,從數(shù)個(gè)小型垃圾收集站逐步發(fā)展為全球固廢的絕對(duì)龍頭��。公司在目前在美國(guó)和加拿大地區(qū)為市政、商業(yè)���、工業(yè)及居民客戶(hù)提供廢品管理服務(wù)���,包括收集、轉(zhuǎn)運(yùn)�����、再利用��、資源回收服務(wù)���。

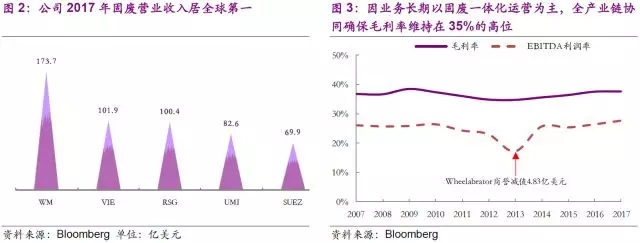

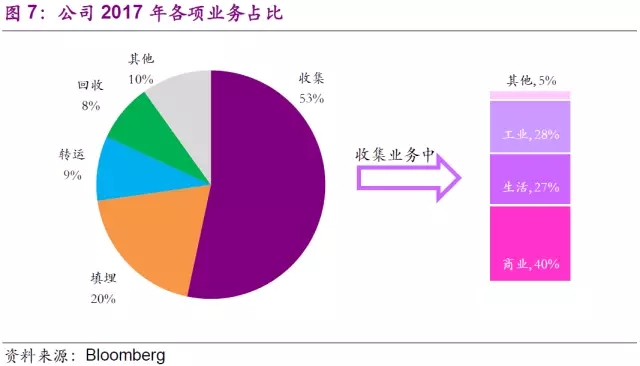

截止2018年5月23日���,WM市值達(dá)357億美元�。公司2017年垃圾處理量高達(dá)1.13億噸����,實(shí)現(xiàn)營(yíng)業(yè)收入145億美元,EBIT和EBITDA分別為26和40億美元�。公司2017年固廢營(yíng)業(yè)收入居全球第一,領(lǐng)先第二名威立雅達(dá)70%�����,而這一切都建立在公司僅在美國(guó)和加拿大運(yùn)營(yíng)的基礎(chǔ)上����,充分展現(xiàn)出公司在固廢領(lǐng)域的絕對(duì)統(tǒng)治力。

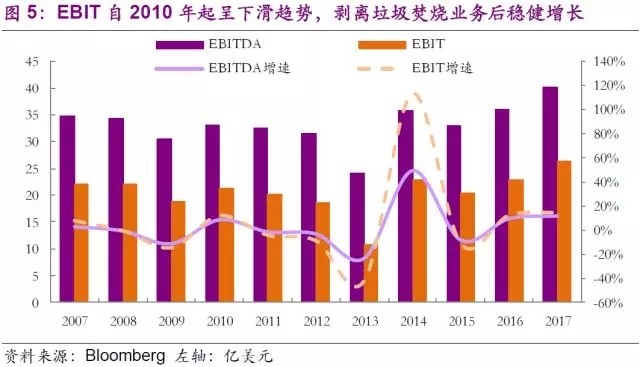

2000年以來(lái)����,美國(guó)固廢市場(chǎng)成熟,公司盈利穩(wěn)定�,形成以環(huán)衛(wèi)為主、多元化協(xié)同發(fā)展的業(yè)務(wù)模式��。2014年剝離垃圾焚燒業(yè)務(wù)后,公司盈利能力持續(xù)增強(qiáng)��。

公司的核心業(yè)務(wù)是垃圾收集轉(zhuǎn)運(yùn)填埋一體化的傳統(tǒng)運(yùn)營(yíng)模式�,占營(yíng)業(yè)收入比重穩(wěn)定維持在85—90%之間;原本可以帶給公司穩(wěn)定收益和現(xiàn)金流的垃圾焚燒業(yè)務(wù)營(yíng)業(yè)收入和利潤(rùn)自2010年起隨著垃圾焚燒上網(wǎng)電價(jià)的走低而持續(xù)下滑��,最終被剝離�。

由于金融危機(jī)和垃圾焚燒電價(jià)下降等多重因素共同作用,公司ROE自2007年起逐步走低����。隨著多個(gè)長(zhǎng)期垃圾焚燒發(fā)電合同的到期,公司需要重新按照市場(chǎng)價(jià)格續(xù)簽合同���,經(jīng)過(guò)慎重評(píng)估后,公司在2013年確認(rèn)了高達(dá)4.83億美元的Wheelabrator公司商譽(yù)減值���,在營(yíng)業(yè)收入略有增長(zhǎng)的情況下�����,將公司EBIT從2012年的18.5億美元直線拉低至10.8億美元���,帶動(dòng)公司營(yíng)業(yè)利潤(rùn)率跌破10%����,ROE也降到不足2%�����。雖然2014年Wheelabrator營(yíng)業(yè)收入有所增長(zhǎng)�����,但是站在公司長(zhǎng)期戰(zhàn)略性角度考慮���,垃圾焚燒業(yè)務(wù)已不再屬于公司核心業(yè)務(wù)�。公司最終于2014年正式出售Wheelabrator子公司及其全部垃圾焚燒業(yè)務(wù)����。經(jīng)過(guò)2015年的剝離陣痛后,公司營(yíng)業(yè)利潤(rùn)率和ROE重新回到歷史高位��。

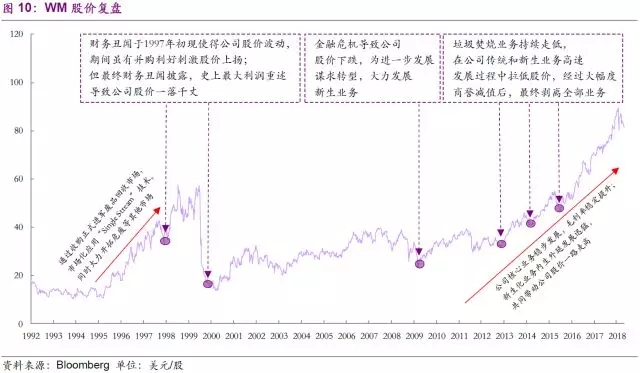

公司的發(fā)展之路并非一帆風(fēng)順�����。通過(guò)1970—1990年間的大肆并購(gòu)擴(kuò)張���,從傳統(tǒng)的收集轉(zhuǎn)運(yùn)領(lǐng)域拓展到回收����、危廢等市場(chǎng),公司成功成為全球第一的固廢公司��。但因擴(kuò)張過(guò)快��、戰(zhàn)略不當(dāng)?shù)纫蛩?,公司?999年被市值和營(yíng)業(yè)收入遠(yuǎn)小于自己的USA Waste Services Inc并購(gòu),財(cái)務(wù)丑聞事件最終被披露也使得公司股價(jià)一落千丈���。合并后的公司并沒(méi)有從此一蹶不振����,而是通過(guò)不斷優(yōu)化公司經(jīng)營(yíng)策略���,聚焦核心主業(yè)的同時(shí)大力發(fā)展新生化業(yè)務(wù)�,引領(lǐng)公司一路走高至目前的近400億美元市值�。

鑒于市場(chǎng)已經(jīng)從時(shí)間歷史發(fā)展層面對(duì)公司有了較為清晰的闡述�,本文將試圖從公司在整體發(fā)展過(guò)程中的“外因內(nèi)策”——外因即美國(guó)整體經(jīng)濟(jì)及市場(chǎng)在公司發(fā)展過(guò)程中的變遷,內(nèi)策即公司在發(fā)展過(guò)程中內(nèi)部制定的三個(gè)決定性策略���,兩個(gè)層面進(jìn)行更加細(xì)致的分析����,以期換一個(gè)角度解析WM的發(fā)展之路,從而為我國(guó)固廢行業(yè)及公司的發(fā)展提供另一種思路的意見(jiàn)����。

美國(guó)固廢產(chǎn)業(yè)

二戰(zhàn)后蓬勃發(fā)展

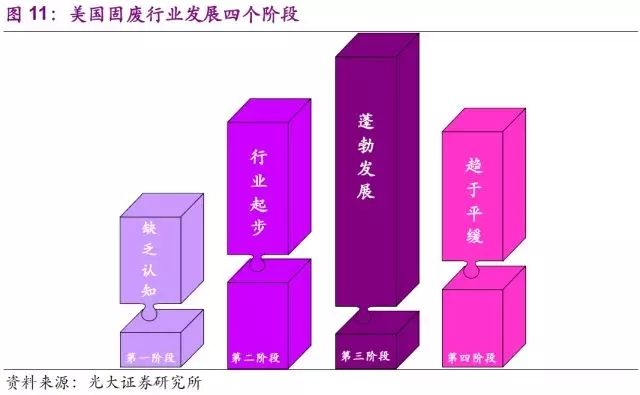

美國(guó)固廢行業(yè)伴隨著美國(guó)整體的經(jīng)濟(jì)的發(fā)展變化經(jīng)歷了“缺乏認(rèn)知”(兩次工業(yè)革命—1930s),“行業(yè)起步”(1930s—二戰(zhàn)結(jié)束)�,“蓬勃發(fā)展”(二戰(zhàn)結(jié)束—1980s)和“趨于平緩”(1980s—至今)的四個(gè)階段。經(jīng)過(guò)比較分析���,我們認(rèn)為第三第四階段更貼合中國(guó)的實(shí)際并且可以發(fā)掘出參考意義�,所以我們將著重描述“蓬勃發(fā)展”和“趨于平緩”兩個(gè)階段�����。

2.1�、固廢增長(zhǎng)率與消費(fèi)支出增長(zhǎng)率相關(guān)性強(qiáng)

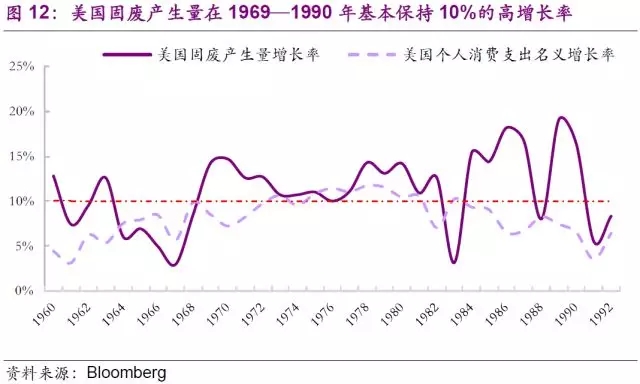

二戰(zhàn)后,美國(guó)新技術(shù)革命的推動(dòng)(主要原因)與國(guó)民經(jīng)濟(jì)的軍事化(越南戰(zhàn)爭(zhēng))極大地刺激了經(jīng)濟(jì)的增長(zhǎng)���。利用戰(zhàn)后經(jīng)濟(jì)優(yōu)勢(shì)地位和國(guó)外廉價(jià)資源(石油等)�����,美國(guó)的現(xiàn)代跨國(guó)公司大力拓展世界市場(chǎng)��,極大地獲取高額利潤(rùn)��,使得美國(guó)國(guó)內(nèi)經(jīng)濟(jì)持續(xù)發(fā)展�,西部和南部呈現(xiàn)繁榮之象并且造就了一個(gè)黃金時(shí)代。高速發(fā)展的黃金時(shí)期���,美國(guó)居民生活水平持續(xù)提高����,個(gè)人消費(fèi)增速明顯��,進(jìn)而帶動(dòng)固廢量持續(xù)走高�����,這段時(shí)期也是固廢行業(yè)蓬勃發(fā)展的第三階段�����。

然而伴隨著美國(guó)在越戰(zhàn)時(shí)期采取不恰當(dāng)?shù)暮暧^經(jīng)濟(jì)政策�,整個(gè)美國(guó)經(jīng)濟(jì)開(kāi)始進(jìn)入一個(gè)衰退期,石油危機(jī)�、生產(chǎn)停滯、通貨膨脹��、失業(yè)嚴(yán)重�����、物價(jià)上漲等因素造成了整個(gè)經(jīng)濟(jì)發(fā)展的滯脹��,公司固廢處理量走低主要受制于美國(guó)經(jīng)濟(jì)增速放緩���,固廢行業(yè)隨著宏觀環(huán)境弱周期的來(lái)臨進(jìn)入平緩發(fā)展期�����,美國(guó)的大型固廢公司也在這段時(shí)間開(kāi)始通過(guò)開(kāi)源節(jié)流等方式保持公司持續(xù)發(fā)展�����。

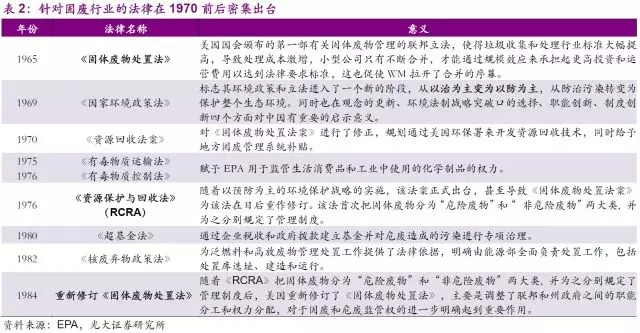

2.2�、《固體廢物處置法》催化行業(yè)快速成長(zhǎng)

政策法規(guī)和市場(chǎng)的發(fā)展相互制約���、相互影響�。市場(chǎng)的發(fā)展過(guò)熱或過(guò)緩會(huì)促使政策法規(guī)的出臺(tái),而政策法規(guī)的出臺(tái)也會(huì)影響市場(chǎng)的長(zhǎng)期走向��。需要注意的是�����,因?yàn)檎叻ㄒ?guī)出臺(tái)而帶來(lái)的一系列變化調(diào)整需要時(shí)間的調(diào)和�,所以行業(yè)變化有時(shí)候會(huì)相對(duì)于法律法規(guī)的出臺(tái)有一定滯后性。所以我們?cè)谑崂碚叻ㄒ?guī)的發(fā)展時(shí)�����,相關(guān)法律法規(guī)出臺(tái)的時(shí)間會(huì)早于固廢發(fā)展的相應(yīng)階段�����。

和其他發(fā)達(dá)國(guó)家一樣�����,美國(guó)在環(huán)保領(lǐng)域同樣經(jīng)歷了“經(jīng)濟(jì)發(fā)展—環(huán)境污染—污染治理”這一過(guò)程��,而這三者之間的脈絡(luò)基本對(duì)應(yīng)固廢行業(yè)的第三��,四階段��。在這兩個(gè)階段之前美國(guó)出臺(tái)的一系列法規(guī),先后幫助固廢行業(yè)的完善成長(zhǎng)以及促使其朝著平穩(wěn)可持續(xù)健康的發(fā)展業(yè)態(tài)前進(jìn)�。

美國(guó)是目前世界上發(fā)達(dá)國(guó)家中環(huán)境法規(guī)體系最完善的國(guó)家之一。已形成了由幾十個(gè)法律����、上千個(gè)條例組成了龐大�����、完整����、嚴(yán)格的法律法規(guī)體系。20世紀(jì)50年代前后�����,由于環(huán)境污染事件增多����,美國(guó)開(kāi)始重視聯(lián)邦的污染防治立法,先后頒布了《聯(lián)邦水污染控制法》���、《聯(lián)邦大氣污染控制法》等多個(gè)環(huán)境細(xì)分領(lǐng)域的綱領(lǐng)性法律法規(guī)�����。

雖然以上法律法規(guī)的頒布和公司所處的固廢行業(yè)并無(wú)太大的關(guān)聯(lián)�,但這段時(shí)期環(huán)保領(lǐng)域法律法規(guī)的密集出臺(tái),拉開(kāi)了美國(guó)政府正式通過(guò)行政干預(yù)環(huán)境治理以及扶持環(huán)保產(chǎn)業(yè)崛起的序幕�,對(duì)固廢行業(yè)的發(fā)展打下了堅(jiān)實(shí)的基礎(chǔ)。

在水����、大氣領(lǐng)域指導(dǎo)性文件陸續(xù)出臺(tái)之后,美國(guó)固廢領(lǐng)域的綱領(lǐng)性法律法規(guī)—《固體廢物處置法》最終于1965年正式頒布���。作為固廢領(lǐng)域的指導(dǎo)性文件�,該法案不僅為未來(lái)該領(lǐng)域法律法規(guī)的制定搭好了框架�,更重要的是,它大幅提高了垃圾收集和處理行業(yè)的標(biāo)準(zhǔn)�����,在擴(kuò)大固廢行業(yè)市場(chǎng)份額的同時(shí)����,也導(dǎo)致了成本的激增。小型公司只有通過(guò)不斷地合并����,才能通過(guò)規(guī)模效應(yīng)來(lái)承擔(dān)標(biāo)準(zhǔn)提高帶來(lái)的高額投資和運(yùn)營(yíng)費(fèi)用���。這也拉開(kāi)了WM并購(gòu)的序幕。

各類(lèi)固廢法案出臺(tái)后�����,固廢市場(chǎng)在經(jīng)濟(jì)增長(zhǎng)和政策引領(lǐng)的雙重助推下成長(zhǎng)��。但由于環(huán)保概念的不成熟��、法律法規(guī)的不健全���、行業(yè)發(fā)展的不規(guī)范等因素的存在,導(dǎo)致市場(chǎng)在高速發(fā)展的同時(shí)污染事件頻出�。市場(chǎng)發(fā)展帶動(dòng)固廢領(lǐng)域的環(huán)保政策在1970年前后密集出臺(tái)。

隨著法律法規(guī)的逐步完善����,市場(chǎng)發(fā)展更加規(guī)范有序,環(huán)境污染事件也隨之緩解�����。2003年出臺(tái)的《減少過(guò)度期限義務(wù)法案》中要求EPA減少對(duì)于固廢行業(yè)相關(guān)法律法規(guī)的修訂頻率,標(biāo)志著固廢行業(yè)的監(jiān)管由行政手段逐步轉(zhuǎn)為市場(chǎng)手段����。

2.3、成熟技術(shù)為固廢綜合管理發(fā)展提供有力支撐

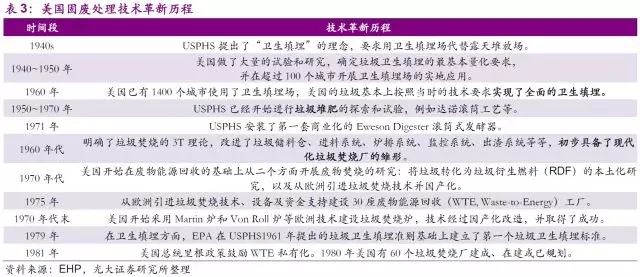

固廢行業(yè)的技術(shù)發(fā)展同樣是制約市場(chǎng)和公司發(fā)展的另一個(gè)決定性因素�。早在1940年,美國(guó)公共衛(wèi)生署(USPHS)便開(kāi)始推行了一系列固廢處置的技術(shù)性試驗(yàn)�,從“衛(wèi)生填埋代替露天堆放”,到“垃圾堆肥的探索和試驗(yàn)”����,再到“垃圾焚燒”,最后到了如今大力推廣的“廢物能源回收”的綜合利用�����。

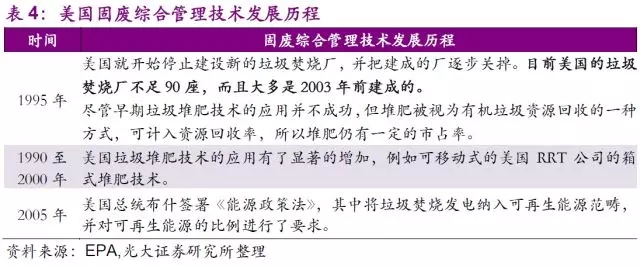

隨著居民日益重視身邊的居住環(huán)境�����,垃圾焚燒帶來(lái)的領(lǐng)避效應(yīng)日益凸顯����。美國(guó)各州不得不逐步要求停止建設(shè)新的垃圾焚燒發(fā)電廠,同時(shí)大力開(kāi)展垃圾堆肥和填埋場(chǎng)沼氣發(fā)電等再生能源技術(shù)的研發(fā)和應(yīng)用�����。二十世紀(jì)90年代前后,美國(guó)正式進(jìn)入固廢綜合管理階段���。

2.4�����、社會(huì)�����,環(huán)保發(fā)展的決定性因素

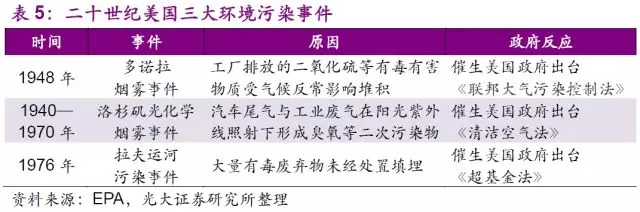

環(huán)保治理的投資隨著時(shí)間累積日益增長(zhǎng),發(fā)達(dá)國(guó)家的政府已逐步意識(shí)到“先污染后治理”的成本要遠(yuǎn)高于一開(kāi)始就以“對(duì)環(huán)境負(fù)責(zé)”的態(tài)度處置廢物�����。經(jīng)歷過(guò)1948年的多諾拉SO2污染���、1940—70年間的洛杉磯光化學(xué)污染�����、以及1976年的拉夫運(yùn)河廢物污染等事件后�,公眾對(duì)環(huán)境治理的呼聲達(dá)到了頂峰。美國(guó)政府在出臺(tái)相應(yīng)法律法規(guī)規(guī)范環(huán)保行為時(shí)���,對(duì)環(huán)保處置設(shè)施的要求也在不斷的提升中���。

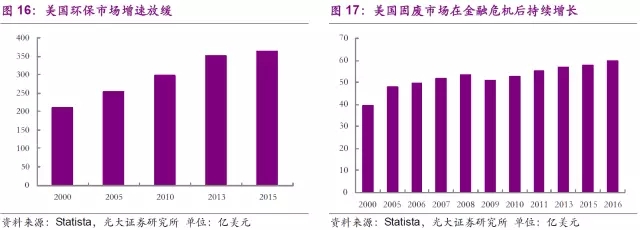

隨著環(huán)保處置設(shè)施要求的日益提升,環(huán)保市場(chǎng)也在穩(wěn)步擴(kuò)大���。美國(guó)環(huán)保市場(chǎng)從2000年的2090億美元發(fā)展到2015年的3631億美元���,但增速近年來(lái)有所放緩。固廢市場(chǎng)在2009年受金融危機(jī)影響有所下滑后��,重回增長(zhǎng)軌道�����。

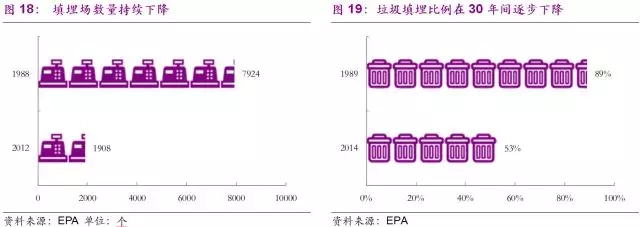

固廢行業(yè)蓬勃發(fā)展也帶來(lái)了處置方式的變化��。隨著一系列垃圾填埋場(chǎng)污染事件的發(fā)生��,美國(guó)公眾對(duì)于垃圾隨意填埋這種簡(jiǎn)單粗暴處置方式的不滿因信息化網(wǎng)絡(luò)化的發(fā)達(dá)而被無(wú)限放大�。多方因素導(dǎo)致美國(guó)政府逐步關(guān)停垃圾填埋場(chǎng)并減少垃圾填埋量。美國(guó)的城市固體廢物填埋場(chǎng)從1988年的7924座逐步減少為2012年的1908個(gè),送至垃圾填埋場(chǎng)的垃圾占比也由1989年的89%下降到2014年的52%左右��。

垃圾填埋比例穩(wěn)步下降�,固廢再生利用比例持續(xù)上升。自1976年《RCRA》頒布以來(lái)���,美國(guó)政府對(duì)垃圾回收處理方式的重視程度日益增長(zhǎng)�,1980僅有不到10%的垃圾被回收�,逐步發(fā)展到2014年的34%。

但是需要注意的是�����,從2010年至2014年間��,垃圾回收的比例僅增長(zhǎng)了0.6%��。這主要有兩方面原因:一是垃圾分類(lèi)的宣傳教育并沒(méi)有足夠的普及����,民眾的垃圾分類(lèi)意識(shí)雖逐步增長(zhǎng)�����,但增速自2010年后逐步放緩;二是垃圾分類(lèi)意識(shí)不足帶來(lái)了末端垃圾分類(lèi)不完善�����,導(dǎo)致高額的成本發(fā)生在垃圾回收分揀環(huán)節(jié)��。同時(shí)�����,因垃圾焚燒存在成本較高�,領(lǐng)避效應(yīng)等不利因素,使得美國(guó)垃圾焚燒處理方式占比自2000年起基本穩(wěn)定在13%左右�。回收利用和垃圾焚燒的增長(zhǎng)停滯共同導(dǎo)致了垃圾填埋仍然是美國(guó)占比最高的垃圾處理方式�����。

如果分析中國(guó)�����、美國(guó)�����、日本/西歐在固廢行業(yè)的發(fā)展,基本是逐漸完善固廢最大化利用產(chǎn)業(yè)鏈的過(guò)程�����。中國(guó)的垃圾填埋和垃圾焚燒技術(shù)已經(jīng)相對(duì)成熟��,國(guó)家在《“十三五”全國(guó)城鎮(zhèn)生活垃圾無(wú)害化處理設(shè)施建設(shè)規(guī)劃》中也規(guī)定了2020年城市垃圾無(wú)害化處理達(dá)到100%的指標(biāo)要求�。但是在處置前端的垃圾分類(lèi),以及后端的回收利用�����,中國(guó)距發(fā)達(dá)國(guó)家仍有較大的差距���。美國(guó)擁有完善的固廢收運(yùn)和處理系統(tǒng)��,但是由于前端垃圾分類(lèi)的不徹底�����,導(dǎo)致后端回收利用率受限�����。日本/西歐則是目前行業(yè)發(fā)展金字塔的頂端。兩個(gè)地區(qū)擁有完善的前端垃圾分類(lèi)和收運(yùn)轉(zhuǎn)運(yùn)體系,垃圾焚燒和循環(huán)再造業(yè)務(wù)則是兩個(gè)地區(qū)后端處置的不同特色���。

進(jìn)一步對(duì)比我國(guó)和美國(guó)固廢行業(yè)發(fā)展��,我們已經(jīng)基本完成了垃圾處置集中化和無(wú)害化處理率提升的階段��,目前正在進(jìn)一步提高垃圾焚燒和回收利用處理固廢占比���,取代填埋處理規(guī)模的時(shí)期,正好與美國(guó)1980s到2000s所經(jīng)歷過(guò)的“大規(guī)模去填埋”階段相吻合��。我們后續(xù)的研究重點(diǎn)也會(huì)放在WM在這段時(shí)期的發(fā)展以及決策上�����,以期能給國(guó)內(nèi)龍頭更多的啟發(fā)����。

三大策略確保WM高速發(fā)展

縱觀WM發(fā)展的歷史,它既享受到外部經(jīng)濟(jì)和行業(yè)高速發(fā)展所帶來(lái)的廣闊市場(chǎng)�����,也需經(jīng)歷經(jīng)濟(jì)危機(jī)和市場(chǎng)轉(zhuǎn)型所帶來(lái)的陣痛��。公司為搶占市場(chǎng)份額,穩(wěn)固龍頭地位����,實(shí)現(xiàn)股東最大化方面做出了多方面努力,制定了各類(lèi)執(zhí)行策略以期達(dá)到目標(biāo)���,而我們認(rèn)為其中最重要的是三項(xiàng)策略�,也是我們將進(jìn)一步細(xì)致分析的�����,即兼并收購(gòu)����,維持價(jià)格領(lǐng)袖地位,以及探索差異化路線���。

3.1�、策略和時(shí)機(jī)共同決定兼并收購(gòu)策略的成功與否

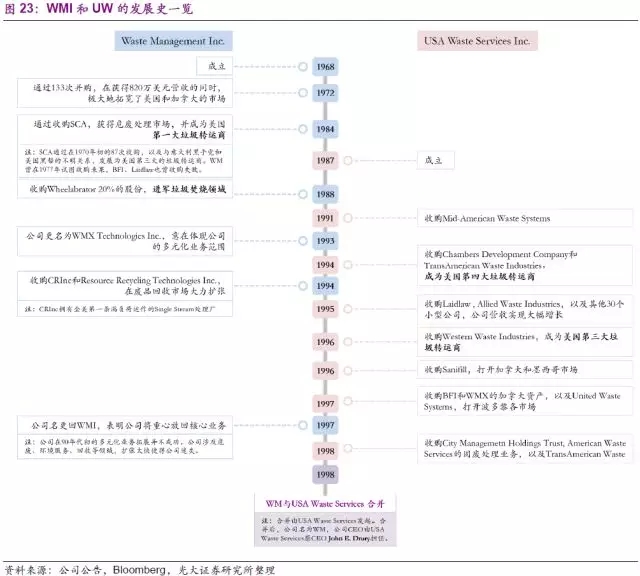

縱觀WM的發(fā)展史�,兼并和收購(gòu)一直貫穿其中。改變公司歷史的一次兼并發(fā)生在1998年�,公司與USA Waste Services Inc.(以下簡(jiǎn)稱(chēng)UW)合并,新公司名稱(chēng)保留為Waste Management����。值得注意的是,本次兼并的提出方并不是當(dāng)時(shí)全美第一的固廢龍頭WM提出����,而是由當(dāng)時(shí)全美第三的UW提出兼并,同時(shí)新公司的CEO也由原UW的CEO擔(dān)任�����。為了更好的分析WM的并購(gòu)發(fā)展���,我們將分別研究WM(合并后)�����,原WM(以下簡(jiǎn)稱(chēng)WMI)�,以及UW分別的發(fā)展并購(gòu)史�����。

3.1.1���、WMI�,對(duì)的戰(zhàn)略,錯(cuò)的時(shí)機(jī)

WMI的成長(zhǎng)十分迅猛�����,借著美國(guó)個(gè)人經(jīng)濟(jì)發(fā)展和固廢行業(yè)發(fā)展的東風(fēng)��,公司從1968年成立開(kāi)始��,通過(guò)十分激進(jìn)的收購(gòu)策略收購(gòu)了全美各地的小型垃圾收運(yùn)公司�。公司在1971年成功上市,并在1972年進(jìn)行了多達(dá)133次收購(gòu)��,營(yíng)收提升至8200萬(wàn)美元�����。在1984年��,公司通過(guò)收購(gòu)Service Corporation of America�,在大力發(fā)展危廢市場(chǎng)的同時(shí),成為了美國(guó)第一大垃圾轉(zhuǎn)運(yùn)商���。隨后�,公司先后通過(guò)1988年收購(gòu)Wheelabrator和1990年初與Stone Container聯(lián)合,分別打開(kāi)了垃圾焚燒和垃圾回收的市場(chǎng)�����,至此確立了垃圾收集轉(zhuǎn)運(yùn)�、垃圾焚燒�����、與垃圾回收利用“三輪驅(qū)動(dòng)”的發(fā)展方式��。

在美國(guó)成功擴(kuò)張的同時(shí)�,WMI也抓住了在國(guó)際市場(chǎng)上發(fā)展的機(jī)遇。1975年�����,公司通過(guò)與當(dāng)?shù)仄髽I(yè)成立合資公司的方式����,成功的打開(kāi)了沙特首都利雅得的環(huán)衛(wèi)市場(chǎng),這也是世界上第一個(gè)跨國(guó)的環(huán)衛(wèi)合同�。這個(gè)合同的示范效應(yīng)給了WMI世界范圍的關(guān)注。1980年�,公司先后成功進(jìn)入了阿根廷、委內(nèi)瑞拉���、澳大利亞���、部分歐洲國(guó)家���,以及香港的危廢及環(huán)衛(wèi)市場(chǎng),并于1990年成為了世界最大的固廢龍頭���。

進(jìn)入90年代��,公司不滿足于現(xiàn)有的業(yè)務(wù)模式����,意圖通過(guò)繼續(xù)的并購(gòu)開(kāi)拓多元化市場(chǎng)�。然而結(jié)果卻超出了公司的預(yù)想。公司于1993年更名為WMX Technologies��,意在體現(xiàn)公司多元化的業(yè)務(wù)范圍��。通過(guò)收購(gòu)�,公司先后進(jìn)入危廢、石棉移除�����、金屬腐蝕處理、甚至是草坪養(yǎng)護(hù)市場(chǎng)����。與之前的垃圾焚燒和垃圾回收不同的是,上述行業(yè)在初期均需要大量資金投入�����,回報(bào)卻極其有限���。公司的多領(lǐng)域擴(kuò)張?jiān)谝婚_(kāi)始收到了回報(bào),股價(jià)從1993年初的8.87美元一路上揚(yáng)至1997年初的18.86美元����,漲幅達(dá)112%。

然而隨著以上業(yè)務(wù)過(guò)多的占用了公司的現(xiàn)金流�����,且利潤(rùn)率并不理想��,帶動(dòng)公司營(yíng)業(yè)收入在1997年整體走低��。雖然公司在1997年更名回到WMI,表明公司將聚焦主業(yè)�����,并且計(jì)劃變賣(mài)掉25億美元的非核心且表現(xiàn)不佳的資產(chǎn)�,但是當(dāng)年多達(dá)11.8億美元的虧損已經(jīng)為公司次年被收購(gòu)埋下了隱患。

3.1.2�����、UW����,聚焦核心業(yè)務(wù)帶動(dòng)公司高速發(fā)展

與行業(yè)龍頭WMI相比,UW則是固廢行業(yè)的新生力量�。1984年UW成立之時(shí),WMI已經(jīng)是全美第一大垃圾轉(zhuǎn)運(yùn)商�����。然而����,UW通過(guò)采用與WMI初期發(fā)展相同的策略,即通過(guò)大量的并購(gòu)來(lái)?yè)屨际袌?chǎng)����,擴(kuò)張其核心業(yè)務(wù)�����,成功的在1996年成為了全美第三大的垃圾轉(zhuǎn)運(yùn)商��。與WMI不同的是�,公司并沒(méi)有被有著廣闊市場(chǎng)但成本相對(duì)較高的危廢和垃圾回收業(yè)務(wù)所影響�,而是堅(jiān)持收購(gòu)垃圾回收轉(zhuǎn)運(yùn)公司,在核心業(yè)務(wù)擴(kuò)張的同時(shí)維持高利潤(rùn)�����。在1997年���,公司雖然營(yíng)業(yè)收入為26億,遠(yuǎn)低于WMI的92億美元�����,但是凈利潤(rùn)267萬(wàn)美元使公司成為全美最賺錢(qián)的固廢公司�����。

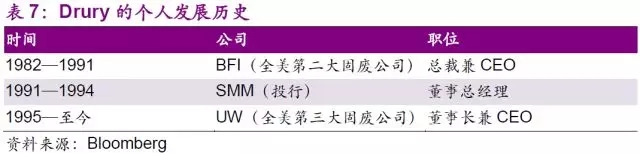

值得一提的是UW高速發(fā)展的源動(dòng)力,公司CEO John E.Drury�����。作為Browning-Ferris Industries(以下簡(jiǎn)稱(chēng)“BFI”)的總裁兼COO�,Drury用了10年時(shí)間引領(lǐng)BFI成為全美第二大固廢公司的位置,然而因?yàn)椴唤邮芄綜EO大力發(fā)展垃圾回收行業(yè)的決定��,離開(kāi)公司并于1994年擔(dān)任UW的CEO����。Drury僅花了3年時(shí)間,通過(guò)1995年的5次大型收購(gòu)�,以及1996年的30次小型收購(gòu),將公司的營(yíng)業(yè)收入從1994年的434萬(wàn)美元大幅增長(zhǎng)至1997年的26億美元���,增速高達(dá)598倍�。

3.1.3�、WM,重整旗鼓后實(shí)現(xiàn)騰飛

并購(gòu)�����,意料之外���,情理之中

UW在1998年正式提出的并購(gòu)意向出乎大多人的預(yù)料���。雖然WMI在1997年虧損11.8億元����,但其營(yíng)業(yè)收入和市值仍是當(dāng)之無(wú)愧的固廢老大���;而UW在固廢行業(yè)排名第三���,營(yíng)收更是只有WMI的不到1/3。但是我們認(rèn)為�,以下三個(gè)因素促使了這次并購(gòu)的成功。

1. 利潤(rùn)�,利潤(rùn)!

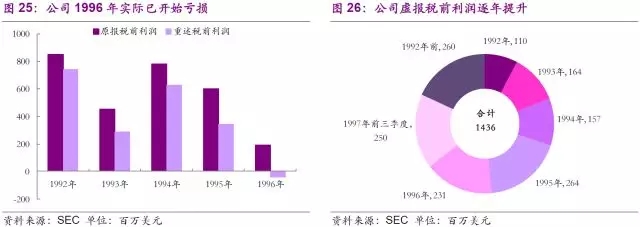

高營(yíng)收和高市占率彰顯了公司的龍頭地位�����,但是對(duì)于董事會(huì)和股東來(lái)說(shuō)�����,最核心的始終是利潤(rùn)����。公司從1992年以來(lái)利潤(rùn)逐年下滑,多元化業(yè)務(wù)發(fā)展的模式并沒(méi)有給公司帶來(lái)預(yù)期的利潤(rùn)����,在搶占市場(chǎng)的同時(shí),虧損逐年加劇�,并于1997年達(dá)到11.8億美元的歷史最高值。反觀UW��,在核心業(yè)務(wù)高速成長(zhǎng)的同時(shí)保持了高利潤(rùn)率����,1997年的267萬(wàn)美元凈利潤(rùn)達(dá)到歷史新高,也是當(dāng)年美國(guó)最賺錢(qián)的固廢公司�����。

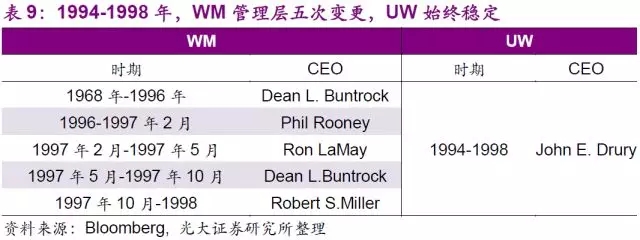

2. 管理層的差距

WMI的創(chuàng)始人H.Wayne Huizenga和Buntrock帶領(lǐng)公司通過(guò)100余次收購(gòu)成功登上美國(guó)固廢公司之巔���。當(dāng)Huizenga于1984年離開(kāi)公司后��,Buntrock大力發(fā)展其他業(yè)務(wù)和海外市場(chǎng)�,帶領(lǐng)公司持續(xù)發(fā)展為全球第一的固廢公司�。然而當(dāng)Buntrock于1996年退休后��,公司在短短2年間更換了多達(dá)4次CEO����,管理層的紊亂帶來(lái)決策的混亂�,公司利潤(rùn)持續(xù)走低。在WMI內(nèi)患重重的同時(shí)��,UW卻在Drury 1994年上任后飛速發(fā)展�����,營(yíng)業(yè)收入和凈利均實(shí)現(xiàn)階梯式增長(zhǎng)����。Drury曾在WMI的競(jìng)爭(zhēng)對(duì)手BFI公司任職總裁達(dá)10年之久,對(duì)WMI可謂知根知底�����。WMI新CEO Robert Miller上任伊始����,Drury便通過(guò)電話形式詢(xún)問(wèn)了并購(gòu)的可能性���,開(kāi)啟了并購(gòu)的操作��。

3.丑聞的刺激

WMI于1998年2月公布了震驚全美的虛增利潤(rùn)丑聞���,公司承認(rèn)在1992年至1997年前三個(gè)季度�����,通過(guò)改變折舊方法��,混淆資本性支出與收益支出���,利用收購(gòu)隨意計(jì)提環(huán)境準(zhǔn)備,以及少計(jì)其他準(zhǔn)備等方法����,虛增稅前利潤(rùn)總額達(dá)14.3億美元(SEC通報(bào)數(shù)字),虛報(bào)比例近50%��。公司同時(shí)宣布將在1997年計(jì)提17億美元的資產(chǎn)減值準(zhǔn)備�,這也是當(dāng)時(shí)全美最大的利潤(rùn)操縱舞弊案。丑聞被揭露后���,公司的名譽(yù)瞬間跌入谷底�,帶給UW趁虛而入的絕好機(jī)會(huì)。

兩家公司于1998年正式合并��。合并后的CEO由原UW的CEO Drury擔(dān)任����,名稱(chēng)保留原WMI名稱(chēng),WM在美國(guó)固廢市場(chǎng)的占有份額也增長(zhǎng)至20%���,公司開(kāi)始了第二輪的發(fā)展��。

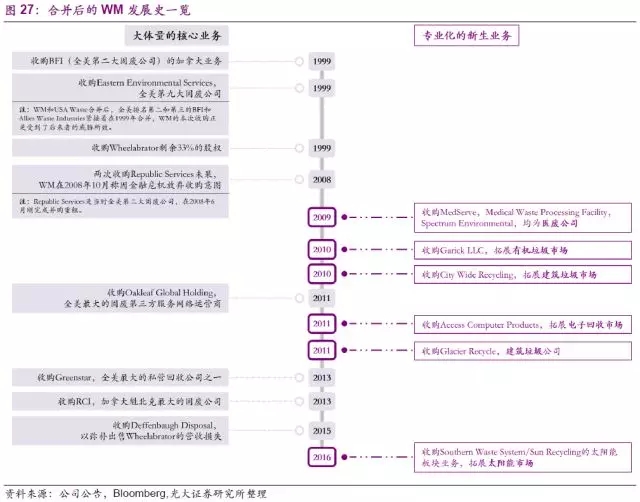

合并后的發(fā)展����,還是收購(gòu)

合并后的WM����,先要處理好WMI留下的各種隱患。公司花了一年的時(shí)間���,處理好了虛增利潤(rùn)的丑聞���,兩個(gè)公司合并后業(yè)務(wù)的重組及人員的更迭后,在1999年底開(kāi)始了新一輪的收購(gòu)計(jì)劃。

合并后的WM并沒(méi)有完全擯棄原WMI的收購(gòu)思路����,在原有垃圾收運(yùn)轉(zhuǎn)運(yùn)的基礎(chǔ)上���,利用公司在危廢和垃圾焚燒�、回收領(lǐng)域既有的基礎(chǔ)���,重新拓展以上領(lǐng)域����;同時(shí)�,公司也在積極謀求轉(zhuǎn)型,將目光鎖定新興業(yè)務(wù)市場(chǎng)���。WM的收購(gòu)策略分為以下兩種:

一是收購(gòu)大體量的核心業(yè)務(wù)�。

公司核心業(yè)務(wù)在美國(guó)已占據(jù)領(lǐng)先地位����,合并后,公司先是迅速拿下了BFI(全美第二大固廢公司)的加拿大全部業(yè)務(wù)�,緊接著又收購(gòu)了全美第九大固廢公司Eastern Environmental Services。公司在穩(wěn)固開(kāi)展自有優(yōu)勢(shì)垃圾收運(yùn)業(yè)務(wù)的基礎(chǔ)上,先是在1999年收購(gòu)公司垃圾焚燒領(lǐng)域支柱Wheelabrator的剩余33%股權(quán)�����,隨后分別在2011年�����、2013年收購(gòu)全美最大的固廢第三方服務(wù)運(yùn)營(yíng)商O(píng)akleaf Global Holding和私營(yíng)回收公司Greenstar��,穩(wěn)固提高公司在垃圾收運(yùn)��、垃圾轉(zhuǎn)運(yùn)����、以及垃圾回收等核心業(yè)務(wù)上的領(lǐng)先地位。

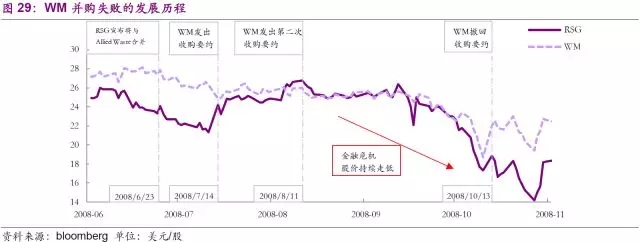

公司的收購(gòu)之路也并不是一帆風(fēng)順�����,公司曾在2008年兩次試圖收購(gòu)當(dāng)時(shí)全美第二大固廢公司的Republic Services(以下簡(jiǎn)稱(chēng)RSG)未果�,并在當(dāng)年10月宣稱(chēng)因金融危機(jī)而放棄收購(gòu)意圖。

值得注意的是公司發(fā)起收購(gòu)的時(shí)間����。2008年6月23日�����,RSG宣布將與Allied Waste合并���,而當(dāng)時(shí)Allied Waste和RSG分別是美國(guó)第二、第三大固廢公司�。消息宣布后一個(gè)月內(nèi)����,WM就向RSG提出了收購(gòu)要約,但未能實(shí)現(xiàn)��。

二是收購(gòu)專(zhuān)業(yè)化的新生業(yè)務(wù)�。

隨著固廢傳統(tǒng)市場(chǎng)業(yè)務(wù)趨于飽和,公司也在積極求變���。一方面��,公司利用自有團(tuán)隊(duì)積極研發(fā)已有業(yè)務(wù)的轉(zhuǎn)型����,另一方面�,公司先后在2009至2016年��,通過(guò)多次收購(gòu)成熟的專(zhuān)業(yè)化新生公司�����,拓展了醫(yī)廢�����、有機(jī)垃圾�����、建筑垃圾�����、電子回收等市場(chǎng)����,并取得了一定成績(jī)���。需要注意的是���,公司的以上收購(gòu)雖涉及不同細(xì)分領(lǐng)域���,但核心觀念一致,即加大資源回收再利用����,這也契合美國(guó)固廢市場(chǎng)的轉(zhuǎn)型,進(jìn)一步優(yōu)化完善固廢處理全產(chǎn)業(yè)鏈發(fā)展��。

3.2���、三舉措維持公司價(jià)格領(lǐng)袖地位

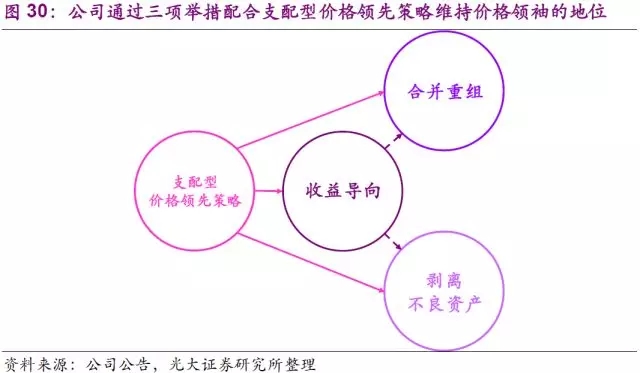

價(jià)格領(lǐng)袖是指經(jīng)由同業(yè)的龍頭公司現(xiàn)行制定產(chǎn)品某一期間內(nèi)的價(jià)格后,其它公司根據(jù)制定的價(jià)格���,就其同質(zhì)產(chǎn)品確定其價(jià)格��。行業(yè)的競(jìng)爭(zhēng)對(duì)手如果期望維持已有的市場(chǎng)份額���,只能與領(lǐng)先公司制定的價(jià)格相匹配。WM在通過(guò)兼并收購(gòu)占據(jù)統(tǒng)治性的市場(chǎng)份額后����,利用龍頭地位果斷選擇了支配型價(jià)格領(lǐng)先策略,進(jìn)一步通過(guò)“收益導(dǎo)向策略”�����、“合并重組”、“剝離不良資產(chǎn)”這三項(xiàng)舉措的實(shí)施維持其價(jià)格領(lǐng)袖的地位�。

3.2.1、收益導(dǎo)向���,價(jià)格領(lǐng)先的核心決策

WM采取了能夠保障利益相關(guān)者的“收益導(dǎo)向策咯”���,該策略把關(guān)注點(diǎn)更多放在收益而不僅是產(chǎn)出量上。在市場(chǎng)增長(zhǎng)放緩�����,公司對(duì)營(yíng)業(yè)收入預(yù)估不樂(lè)觀的情況下�����,公司認(rèn)為如果單純追逐產(chǎn)量��,有可能導(dǎo)致在原有業(yè)務(wù)增量不足的情況下�����,不得不通過(guò)降低價(jià)格的方式以期獲取新生業(yè)務(wù)產(chǎn)量����,而這種以低價(jià)換產(chǎn)量的方式與公司一貫的經(jīng)營(yíng)理念背道而馳�。比起單純看到產(chǎn)量的增加��,WM更期望得到公平的價(jià)格和合理的市場(chǎng)份額�����。

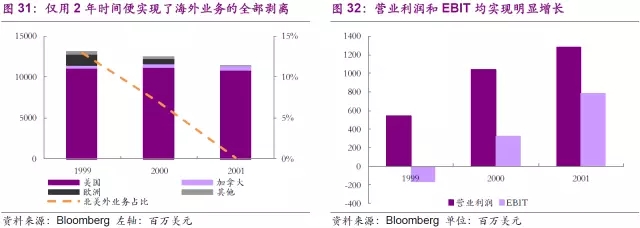

公司在1998年底合并后便堅(jiān)決的采用了收益導(dǎo)向策略來(lái)優(yōu)化公司業(yè)務(wù)結(jié)構(gòu)�����,首當(dāng)其沖調(diào)整的便是海外業(yè)務(wù)�����。北美外業(yè)務(wù)是助力公司成為全球最大固廢公司的核心驅(qū)動(dòng)之一���,為公司帶來(lái)了可觀的營(yíng)業(yè)收入。但是隨著競(jìng)爭(zhēng)的逐步加大���,北美外業(yè)務(wù)的營(yíng)業(yè)利潤(rùn)逐步下滑�����。公司僅用2年時(shí)間便基本完成了海外業(yè)務(wù)的剝離���,這一切還是發(fā)生在美國(guó)和加拿大營(yíng)業(yè)收入同步下滑的基礎(chǔ)上�,可見(jiàn)公司的決心�。更值得稱(chēng)道的是,2年間公司營(yíng)業(yè)利潤(rùn)實(shí)現(xiàn)了明顯增長(zhǎng)���,股價(jià)也隨之走高���,充分體現(xiàn)出了收益導(dǎo)向策略的成功之處。

3.2.2�����、合并重組����,核心在于減少支出

公司在發(fā)展過(guò)程中共經(jīng)歷過(guò)兩次大規(guī)模的合并重組,一次發(fā)生在1998年因并購(gòu)引起的合并重組���,前文已有描述���,在此不再贅述��;另一次則發(fā)生在金融危機(jī)后�����,而這次半主動(dòng)半被動(dòng)式的合并重組��,也給公司后續(xù)的發(fā)展提供了有利保障�����。

2009年1月�����,全球經(jīng)濟(jì)危機(jī)迫使公司進(jìn)行進(jìn)一步的裁員與重組��。公司一方面通過(guò)大規(guī)模裁員實(shí)現(xiàn)長(zhǎng)期的成本節(jié)約和避免養(yǎng)老金負(fù)債����,另一方面通過(guò)合并業(yè)務(wù)提高收集業(yè)務(wù)線路的生產(chǎn)率來(lái)應(yīng)對(duì)經(jīng)濟(jì)危機(jī)期間造成的產(chǎn)量下降��。在WM的實(shí)地業(yè)務(wù)中��,市場(chǎng)區(qū)域的數(shù)量從45個(gè)減少合并到25個(gè)����,公司員工數(shù)量也從2008年的45900減少到2009年43400個(gè)。本次重組為公司未來(lái)每年節(jié)省了近1.2億美元�。

3.2.3、剝離不良資產(chǎn)��,輕裝上陣更有活力

剝離不良資產(chǎn)���,一方面可以令公司充分聚焦核心主業(yè)�����,另一方面也與公司收益導(dǎo)向的原則相匹配�。在固廢市場(chǎng)增長(zhǎng)放緩的大背景下����,公司先后在2006年至2008年和2014年兩個(gè)階段進(jìn)行了較大規(guī)模的不良資產(chǎn)剝離。

第一次剝離起始于2006年��,WM于2015年三季度開(kāi)始提出剝離盈利能力差的核心業(yè)務(wù)以及非核心業(yè)務(wù)資產(chǎn)的議題����,并于2006年正式執(zhí)行。公司在2007年主要?jiǎng)冸x了公司的東部盈利能力較差的資產(chǎn),出售資產(chǎn)收益0.33億美元����。次年剝離了南部盈利能力較差的資產(chǎn),出售資產(chǎn)收益為0.29億美元����。公司的營(yíng)收規(guī)模雖因資產(chǎn)剝離而略有下降,但毛利水平回歸到了30%以上的歷史高位���。

第二次剝離則發(fā)生在2014年���,公司退出了對(duì)中國(guó)市場(chǎng)的股權(quán)投資,同時(shí)剝離了全資子Wheelabrator公司以及全部的垃圾焚燒業(yè)務(wù)�����。

公司在2009年8月�����,通過(guò)其子公司W(wǎng)heelabrator對(duì)上海環(huán)境集團(tuán)(上海城投的全資子公司)進(jìn)行了40%的股權(quán)投資�,同時(shí)持續(xù)提供技術(shù)服務(wù),以期打開(kāi)中國(guó)廣闊的垃圾焚燒市場(chǎng)��。

然而����,隨著中國(guó)GDP增速自2012年起逐步放緩,固廢市場(chǎng)的成長(zhǎng)趨勢(shì)也有所緩解����。雖然中國(guó)對(duì)于固廢業(yè)務(wù)的需求和服務(wù)價(jià)格的增長(zhǎng)是公司極為看中的,但是同時(shí)也會(huì)面臨兩方面的問(wèn)題:一是中國(guó)固廢市場(chǎng)競(jìng)爭(zhēng)激烈��,WM作為外來(lái)者并不具有太多優(yōu)勢(shì)��;二是固廢行業(yè)的前期拓展需要長(zhǎng)期且大量的投資來(lái)推動(dòng)基礎(chǔ)設(shè)施項(xiàng)目的落地����,更多業(yè)務(wù)的開(kāi)展和市場(chǎng)份額的擴(kuò)張,有違公司聚焦北美主業(yè)的核心理念����。所以公司在2014年正式退出了中國(guó)市場(chǎng)。

對(duì)Wheelabrator業(yè)務(wù)的剝離則屬意料之外�����,情理之中�。Wheelabrator作為公司綠色能源業(yè)務(wù)的核心子公司���,長(zhǎng)期為公司提供穩(wěn)定的收益和現(xiàn)金流。截止2014年��,Wheelabrator共有15個(gè)垃圾焚燒發(fā)電廠和4個(gè)獨(dú)立電廠�����,年均垃圾焚燒量達(dá)740萬(wàn)噸��,年均發(fā)電能力達(dá)768兆瓦�����,在全美垃圾發(fā)電行業(yè)處領(lǐng)先水平�����。然而隨著垃圾發(fā)電行業(yè)的增速放緩���,Wheelabrator自2010年起營(yíng)業(yè)收入持續(xù)走低����,營(yíng)業(yè)收入占比也由巔峰時(shí)的6.1%下滑至5.0%��。WM為了獲得更充裕的自由現(xiàn)金流,可以對(duì)公司的核心固體廢棄物業(yè)務(wù)進(jìn)行進(jìn)一步的投資布局�,在2014年以13億美元的交易對(duì)價(jià)將Wheelabrator進(jìn)行了出售剝離。

一步分析��,Wheelabrator營(yíng)業(yè)收入走低的核心因素是垃圾焚燒發(fā)電上網(wǎng)電價(jià)的持續(xù)下跌�。再加上Wheelabrator原來(lái)簽訂的數(shù)個(gè)高于現(xiàn)上網(wǎng)電價(jià)的長(zhǎng)期合同到期��,需要按現(xiàn)行電價(jià)重新續(xù)簽��,公司認(rèn)為Wheelabrator已無(wú)法為公司提供穩(wěn)定的收益�,并在2013年確認(rèn)了高達(dá)4.83億美元的商譽(yù)減值,隨后于2014年宣布剝離Wheelabrator的全部業(yè)務(wù)���。

3.3����、新生化業(yè)務(wù)帶動(dòng)公司新一輪騰飛

公司的第三項(xiàng)策略是探索差異化路線����。隨著傳統(tǒng)固廢市場(chǎng)的日益成熟,公司開(kāi)始在新生業(yè)務(wù)上發(fā)力��。在保持傳統(tǒng)收集/轉(zhuǎn)運(yùn)業(yè)務(wù)上體量和優(yōu)勢(shì)的同時(shí)��,公司積極在綠色能源、特殊垃圾回收�����、以及太陽(yáng)能研發(fā)等新生業(yè)務(wù)領(lǐng)域進(jìn)行拓展�����。

3.3.1����、“Single Stream”發(fā)展穩(wěn)固公司龍頭地位

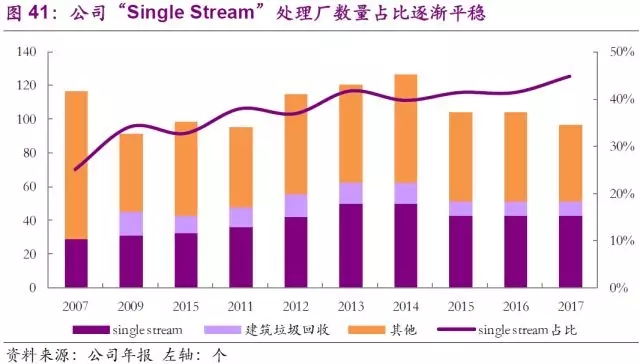

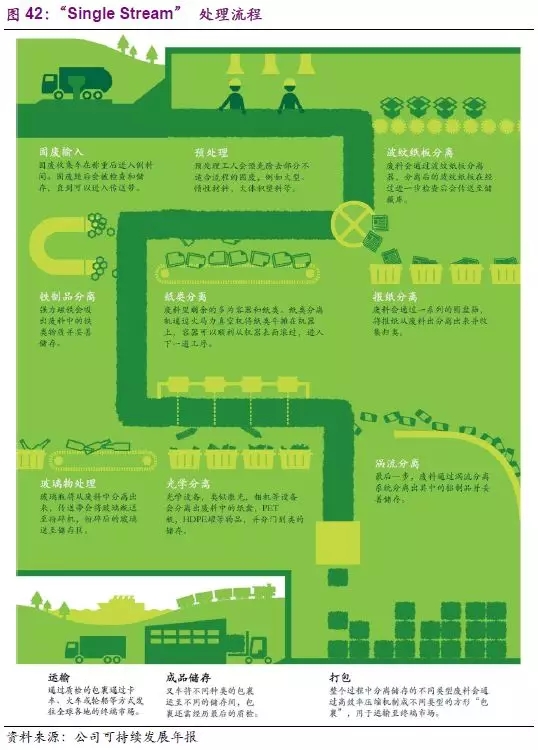

公司最為知名且成功的創(chuàng)新便是“Single Stream”回收。早在1990年初���,公司便開(kāi)始了“Single Stream”的市場(chǎng)研究�����?��!癝ingle Stream”有很多優(yōu)點(diǎn),它可以減少垃圾車(chē)運(yùn)輸時(shí)間和成本����,減少人工勞力����,提高居民回收熱情�����,最重要的是它可以有效提高垃圾回收量多達(dá)40%���。公司一直在擴(kuò)大“Single Stream”的使用力度,截止2016年��, 公司運(yùn)營(yíng)的96家回收廠中有43家使用“Single Stream”���,占比近45%���。

3.3.2、沼氣—天然氣���,新工藝帶來(lái)新收益

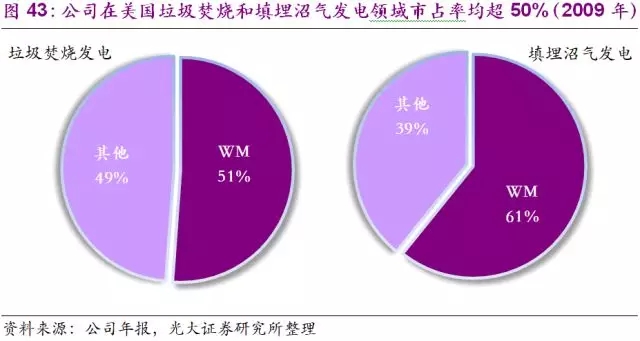

公司一直走在廢物能源化利用的前列���。公司在1980年建成了美國(guó)第一個(gè)商業(yè)化垃圾焚燒發(fā)電廠,并于1990年領(lǐng)先研發(fā)了填埋沼氣發(fā)電的技術(shù)��。截止2009年,公司的填埋沼氣發(fā)電量占全美國(guó)填埋沼氣發(fā)電量的60%之多�����,可見(jiàn)其在填埋沼氣利用的市場(chǎng)霸主地位���。

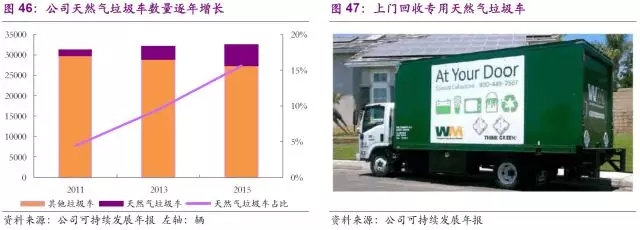

在此基礎(chǔ)上��,公司也在領(lǐng)先研究填埋沼氣—天然氣的市場(chǎng)化進(jìn)程���。公司先是于2005年在加州建立了全球最大的填埋沼氣—LNG處理廠,隨后分別于2014和2016年在俄亥俄州和伊利諾伊州建立了兩座填埋沼氣—壓縮天然氣處理廠�����。上述天然氣的產(chǎn)出在兩方面得到利用:一是用于公司自有的垃圾收集車(chē)(40%)��,二是進(jìn)入天然氣管網(wǎng)銷(xiāo)售�����,在降低公司運(yùn)營(yíng)成本的同時(shí)也提供了一定營(yíng)收�。

3.3.3、電子回收和上門(mén)回收的有機(jī)結(jié)合

固廢處理的源頭來(lái)自于固廢收集。公司依靠其在傳統(tǒng)固廢收集/轉(zhuǎn)運(yùn)上的龍頭優(yōu)勢(shì)�,在收集物的種類(lèi)和方式上進(jìn)行了優(yōu)化:種類(lèi)上,電子廢物的分類(lèi)化收集成為公司突破口�����;方式上�,一站式上門(mén)回收成公司革新點(diǎn)。

1)電子廢物回收

電子廢物(手機(jī)��、硒鼓����、電腦等)隨著科技進(jìn)步的發(fā)展呈大幅上漲趨勢(shì)�。不得當(dāng)?shù)奶幚黼娮訌U物會(huì)造成嚴(yán)重的環(huán)境污染。公司通過(guò)整合原有家居用品的回收市場(chǎng)�,將電子廢物回收業(yè)務(wù)合并,形成了“產(chǎn)品回收集團(tuán)”��?!爱a(chǎn)品回收集團(tuán)”通過(guò)郵寄小件,再銷(xiāo)售�����,以及拆解再利用等三方面業(yè)務(wù)實(shí)現(xiàn)了電子廢物的回收和再利用。在此基礎(chǔ)上���,公司通過(guò)與高級(jí)別的第三方處理中心合作�����,將該項(xiàng)業(yè)務(wù)拓展到加拿大�,真正實(shí)現(xiàn)了北美地區(qū)的電子廢物回收全覆蓋�。

2)上門(mén)回收

在電子廢物回收業(yè)務(wù)加速發(fā)展的同時(shí),其他危廢處理也是公司關(guān)注的重點(diǎn)�����。公司的“At Your Door Special CollectionSM”正是專(zhuān)門(mén)為居民用戶(hù)處理危廢而推出的一站式服務(wù)�。包括車(chē)用產(chǎn)品、電池���、園林化學(xué)物質(zhì)�����、特別是熒光燈等危廢均可通過(guò)公司專(zhuān)用的危廢收集車(chē)上門(mén)收取�。公司的固廢收集車(chē)(包括危廢)也是公司的一大亮點(diǎn)�����,截止2016年,已有多達(dá)18500輛使用天然氣驅(qū)動(dòng)�,在為環(huán)保服務(wù)的同時(shí)也真正做到了自我環(huán)保價(jià)值的體現(xiàn)。

3.3.4�����、建筑+有機(jī)��,業(yè)務(wù)多元化發(fā)展打開(kāi)新市場(chǎng)

在維持傳統(tǒng)回收行業(yè)市場(chǎng)領(lǐng)先地位的同時(shí)��,公司積極拓展其他領(lǐng)域回收�����,先后在建筑垃圾和有機(jī)垃圾(包括餐廚和庭院垃圾)領(lǐng)域?qū)崿F(xiàn)突破���,成功占據(jù)一定市場(chǎng)份額。

1)建筑垃圾

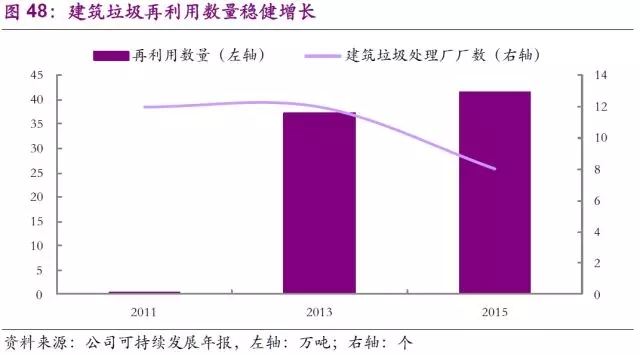

早在2000年初���,公司便積極發(fā)展建筑垃圾的回收工作�����。公司在2009年至2014年間���,通過(guò)10余家建筑垃圾回收廠占據(jù)了穩(wěn)定市場(chǎng)份額����,建筑行業(yè)的季節(jié)性高峰特性也為公司在夏季的營(yíng)業(yè)收入做出了可觀貢獻(xiàn)��。而在2011年����,公司又創(chuàng)新式的推出了“分散回收跟蹤工具”,通過(guò)跟蹤使用在工程中的重復(fù)利用建筑材料�,幫助工程項(xiàng)目方更好地完成綠色建筑的目標(biāo)。截止2015年�,通過(guò)跟蹤工具的幫助,已有多達(dá) 41萬(wàn)噸的建筑垃圾得到回收或再利用�����,比2013年的37萬(wàn)噸增長(zhǎng)10%���。

燃煤電廠的飛灰收集也是公司關(guān)注的重點(diǎn)��。美國(guó)的燃煤電廠如今采用“活性炭注入法”用以去除廢氣中的汞元素���,而使用后的活性炭會(huì)隨飛灰一起排出�。對(duì)于一般飛灰�����,普遍做法是回收利用于混凝土中�����,但夾雜活性炭的飛灰由于碳含量增多���,會(huì)對(duì)混凝土的耐久性有較大影響����。公司通過(guò)新研發(fā)的“Carbon BlockerSM”飛灰回收系統(tǒng)�����,通過(guò)一次性安裝在燃煤電廠后����,利用液相化學(xué)和散裝粉體處理的方法對(duì)燃煤電廠的飛灰進(jìn)一步處置�,提高其本身的質(zhì)量后再行回收利用于混凝土生產(chǎn)中��,以保證混凝土本身的耐久性���。隨著“活性炭注入法”在美國(guó)燃煤電廠的推廣,公司在2012年研發(fā)的系統(tǒng)在2015年的處理飛灰量達(dá)100萬(wàn)噸���,收入相較2012年已翻4倍����,成為公司另一個(gè)可觀的業(yè)績(jī)?cè)鲩L(zhǎng)點(diǎn)�����。

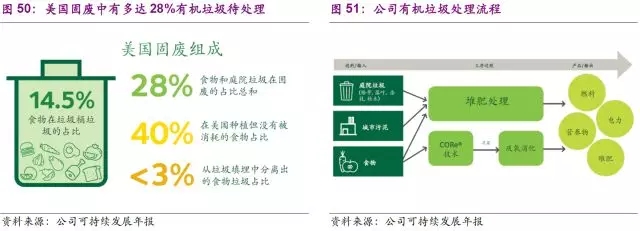

2)有機(jī)垃圾

公司的有機(jī)垃圾技術(shù)研究始于2008年����,通過(guò)成功試點(diǎn)及推廣,公司的有機(jī)物回收處理廠從2008年的單廠試點(diǎn)運(yùn)營(yíng)增長(zhǎng)到2011年的36個(gè)投產(chǎn)使用�,有機(jī)垃圾處理量從2010年的125萬(wàn)噸增長(zhǎng)到2011年的250萬(wàn)噸,1年內(nèi)便實(shí)現(xiàn)了翻倍增長(zhǎng)�。

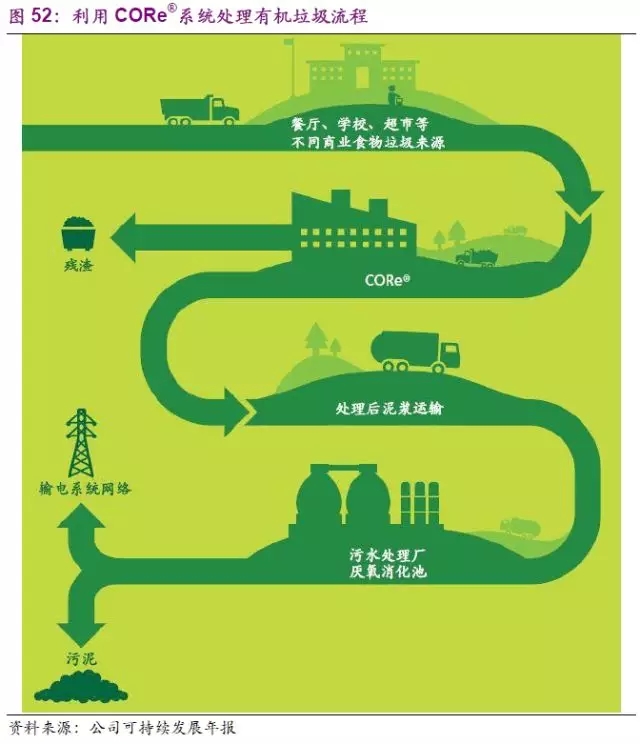

公司還在傳統(tǒng)堆肥處理有機(jī)垃圾的基礎(chǔ)上進(jìn)行了新技術(shù)的研發(fā)。公司在2013年新研發(fā)的有機(jī)廢物集中回收系統(tǒng)(CORe®)�����,通過(guò)對(duì)商業(yè)食物垃圾的處理,制成泥漿后送至污水處理廠的厭氧消化池����,可以提升多達(dá)70%的厭氧消化的能量產(chǎn)生量。公司在2015年已有3家處理廠使用CORe®系統(tǒng)處理8000噸的商業(yè)食物垃圾���,未來(lái)仍有擴(kuò)張計(jì)劃��。

來(lái)源:固廢觀察

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來(lái)源的作品����,目的在于傳遞更多信息�����,并不代表本網(wǎng)贊同其觀點(diǎn)����。

2. 請(qǐng)文章來(lái)源方確保投稿文章內(nèi)容及其附屬圖片無(wú)版權(quán)爭(zhēng)議問(wèn)題,如發(fā)生涉及內(nèi)容�����、版權(quán)等問(wèn)題,文章來(lái)源方自負(fù)相關(guān)法律責(zé)任���。

3. 如涉及作品內(nèi)容、版權(quán)等問(wèn)題�����,請(qǐng)?jiān)谧髌钒l(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系��,否則視為放棄相關(guān)權(quán)益��。