報告要點

收入利潤表:固廢、監(jiān)測&檢測行業(yè)正增長

2018H1營收1,086億�,同比增11.3%;扣非歸母凈利95.7億���,同比降16.5%;毛利率同比降0.3pct至29.2%?����?鄯菤w母凈利增速排序為固廢(25.7%)�、監(jiān)測&檢測(14.1%)、水(工程設(shè)備)(5.7%)����、水務(wù)運營(-11.3%)、大氣(-19.6%)����、節(jié)能(-82%)。2018Q2板塊營收604億��,同比增7.8%;扣非歸母凈利63.9億��,同比降12.3%;毛利率同比降0.6pct至29.5%���。

資產(chǎn)負債表:PPP推升負債率,回款壓力向上游傳導(dǎo)

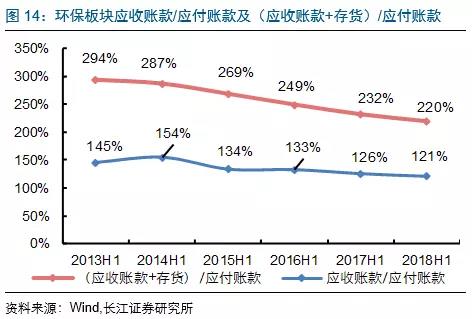

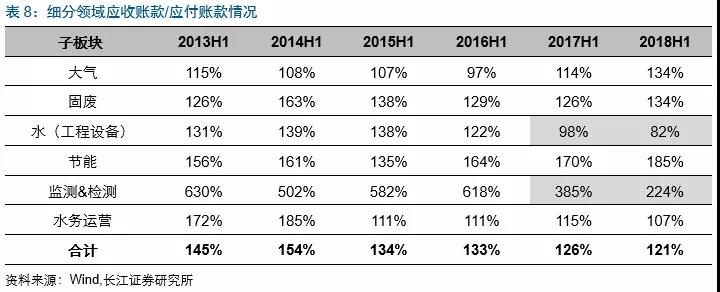

2018H1環(huán)保板塊資產(chǎn)負債率同比提升3pct至56%����,由于PPP投資帶動工程等模式推行��,環(huán)保板塊負債率有所提升����。2018H1環(huán)保板塊應(yīng)收/營收的比例提升至96%�����,同比提升12pct����,主要受到今年地方財政吃緊的影響;而應(yīng)收/應(yīng)付的比例不斷下滑,截至2018H1為121%�,同比下滑5pct,主要是PPP模式下���,工程公司作為總包商�,對于上游應(yīng)付賬款掌控力維持高位(亦或是資金償還壓力較大)�,通過延長應(yīng)付賬款賬期來改善現(xiàn)金流情況。

現(xiàn)金流量表:回款壓力加大��,投資增速放緩

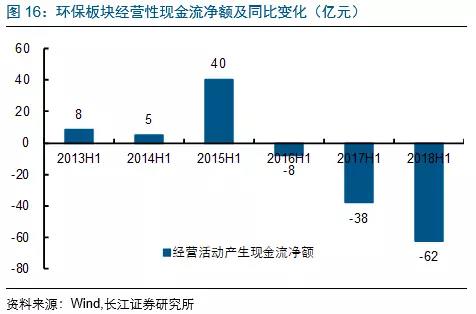

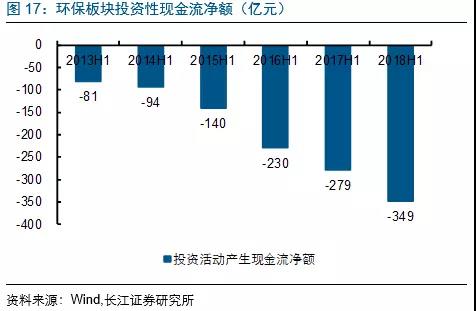

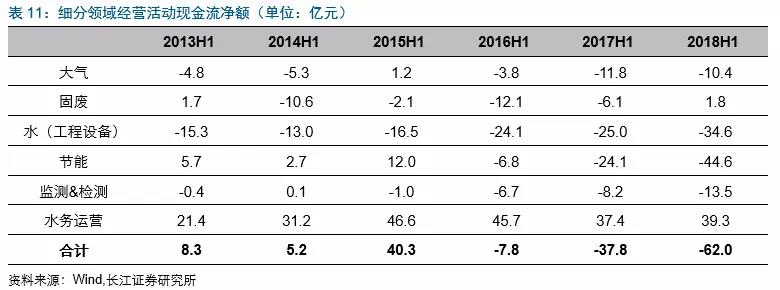

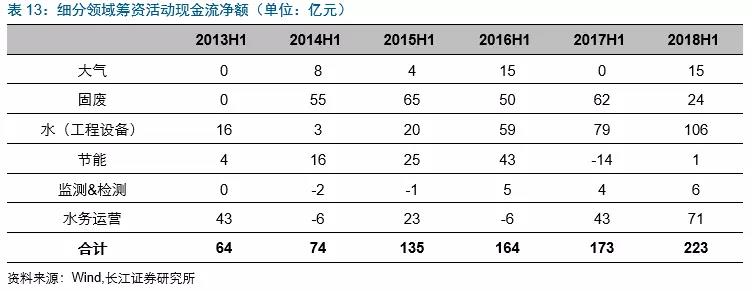

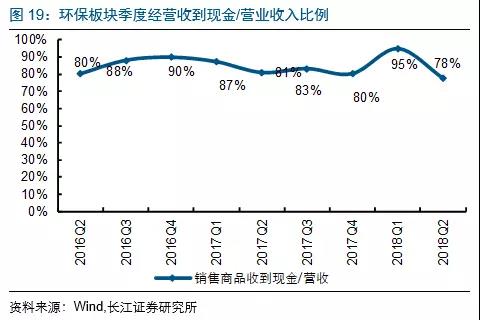

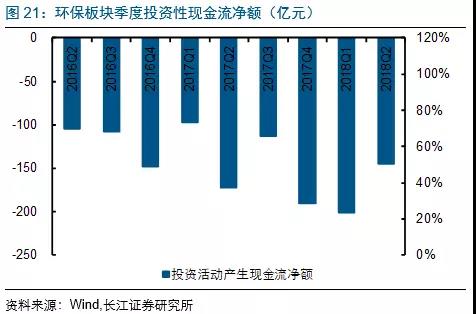

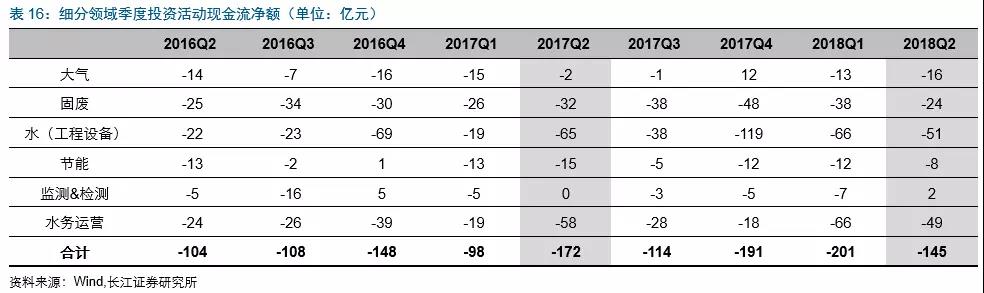

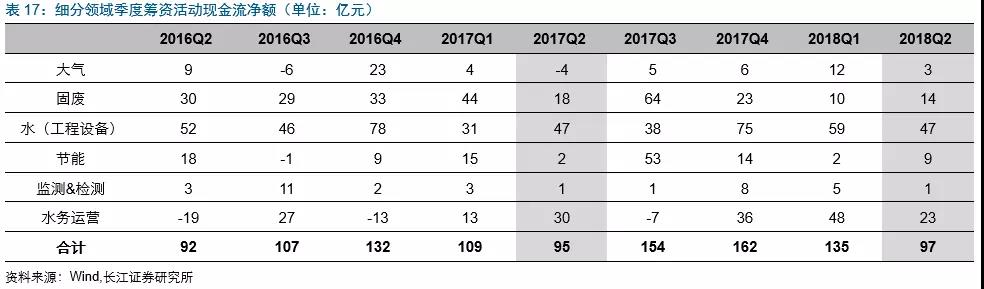

2018H1的經(jīng)營現(xiàn)金流凈額為-62億元(去年同期為-38億元)�,銷售商品收到現(xiàn)金/營收比率為85.3%��,同比增1.3pct�,而2018Q2該比率同比降3pct至78%����,回款壓力加大。2018H1投資現(xiàn)金流凈額為-349億元(去年同期為-279億元)�����,籌資現(xiàn)金流凈額為223億元(去年同期為173億元)���。2018Q2板塊投資現(xiàn)金流凈額為-145億(去年同期-172億)�,投資增速放緩;融資現(xiàn)金流凈額約為97億����,僅比去年同期高2億(去年同期約為95億),信用擴張受限����。

機構(gòu)持倉:機構(gòu)歷史低配,持倉聚焦龍頭

2018H1基金持股總市值約為252億元���,占公司流通市值3.0%��,處于歷史底部���,持倉占基金規(guī)模1.2%,同比降1pct;募基金配置較多的股票有東方園林(24.8億元)����、碧水源(24.2億元)、華測檢測(19.5億元)��、東江環(huán)保(15.4億元)����、聚光科技(14.2億元)、格林美(11.2億元)���、三聚環(huán)保(10.4億元)等公司����。

投資策略:重視現(xiàn)金流資產(chǎn)����,關(guān)注信用寬松

環(huán)保板塊PE(TTM)已從2018年初35.7x降至當前24.3x,多數(shù)標的歷史估值低位;但部分板塊出現(xiàn)業(yè)績增速放緩甚至負增長情況,估值安全邊際有待觀察����。重視以危廢為代表To-B現(xiàn)金流資產(chǎn),近期江蘇國企匯鴻集團溢價19%入股東江環(huán)保���,治理結(jié)構(gòu)有待改善持續(xù)跟蹤���,同時關(guān)注信用寬松帶來邊際影響。

風(fēng)險提示: 信用繼續(xù)收緊的風(fēng)險����。

報告正文

投資驅(qū)動模式逆風(fēng),現(xiàn)金流持續(xù)惡化

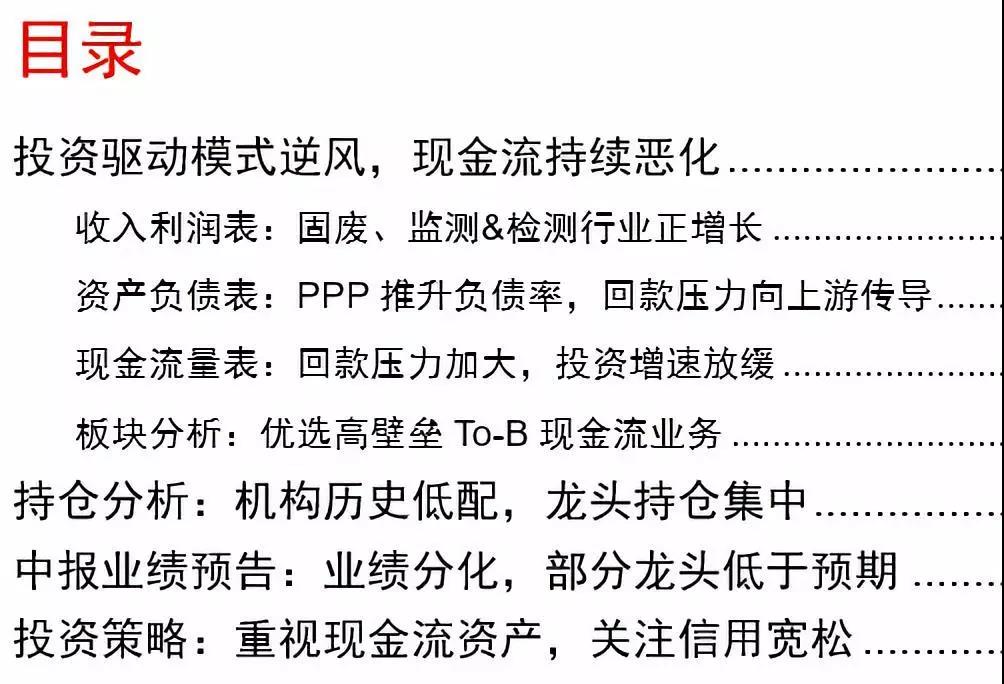

環(huán)保板塊上市公司2018年中報均已披露完畢�����,我們選取80家公司����,包括大氣(11家)、固廢(16家)����、水(工程設(shè)備,21)、節(jié)能(10家)�、監(jiān)測&檢測(7家)和水務(wù)運營(15家)六個細分板塊進行分析。

收入利潤表:固廢����、監(jiān)測&檢測行業(yè)正增長

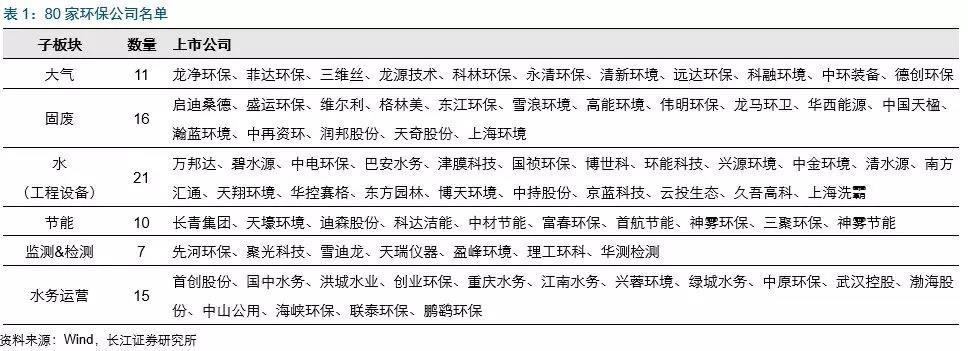

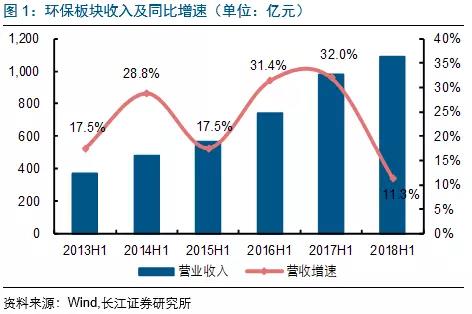

2018H1環(huán)保板塊營收1,086億元���,同比增11.3%;歸母凈利105.8億元�����,同比降15.1%;扣非歸母凈利95.7億元�����,同比降16.5%;毛利率同比下滑0.3pct至29.2%����。營收增速排序分別為固廢(31.9%)���、水(工程設(shè)備)(29.3%)����、檢測&監(jiān)測(27.7%)、水務(wù)運營(13.6%)�、大氣(0.2%)及節(jié)能(-21.1%)?����?鄯菤w母凈利增速排序為固廢(25.7%)���、監(jiān)測&檢測(14.1%)��、水(工程設(shè)備)(5.7%)����、水務(wù)運營(-11.3%)�����、大氣(-19.6%)����、節(jié)能(-82%)(節(jié)能環(huán)保下滑較快,主要受神霧環(huán)保���、神霧節(jié)能��、*st凱迪的影響���,剔除后節(jié)能板塊扣非歸母凈利潤增速為-12.1%�����,環(huán)保行業(yè)扣非歸母凈利潤增速為0.5%)�����。

2018Q2環(huán)保板塊營收604億元,同比增7.8%;歸母凈利潤69億元�����,同比減11.2%;扣非歸母凈利63.9億元��,同比降12.3%;毛利率同比降0.6pct至29.5%����。營收增速排序分別為固廢(31.5%)、檢測&監(jiān)測(29.9%)����、水(工程設(shè)備)(11.8%)�、水務(wù)運營(10%)��、大氣(-3.5%)及節(jié)能(-20.7%);扣非歸母凈利增速排序為監(jiān)測&檢測(24.3%)�����、固廢(15.8%)��、水(工程設(shè)備)(0.7%)�、水務(wù)運營(-9.9%)、大氣(-23.2%)及節(jié)能(-55.1%)�����。

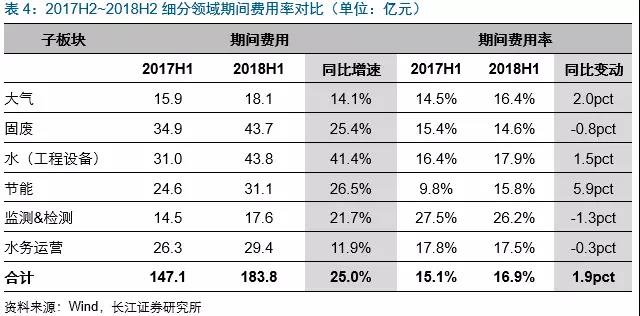

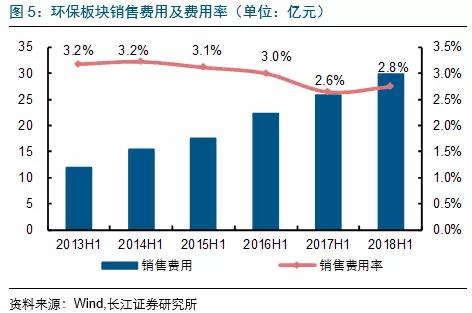

2018H1環(huán)保板塊期間費用累計支出約183.8億元�����,同比增25%���,期間費用率增1.9pct至16.9%�。費用率方面����,銷售費用率2.8%��,同比增0.2pct;管理費用率9.3%����,同比增0.8pct;財務(wù)費用率4.9%�,同比增1pct。2018H1期間費用率在同比抬升一方面與營收總體增速放緩有關(guān)����,另一方面與融資成本提升導(dǎo)致財務(wù)費用率提升較快有關(guān)。

2018H1各板塊期間費用增速排序分別為:水(工程設(shè)備)(43.8億��,同比增41.4%)����、節(jié)能(31.1億��,同比增26.5%)��、固廢(43.7億��,同比增25.4%)��、監(jiān)測&檢測(17.6億��,同比增21.7%)、大氣(18.1億���,同比增14.1%)及水務(wù)運營(29.4億����,同比增11.9%)板塊��。

2018Q2環(huán)保板塊期間費用累計支出約90.8億元�����,同比增22.5%;其中�,大氣(9.4億元,同比增12.8%)����、固廢(23.4億元,同比增24.3%)��、水(工程設(shè)備)(21.8億元����,同比增33%)、節(jié)能(10.5億元��,同比增13.1%)、監(jiān)測&檢測(9.5億元�,同比增22.3%)及水務(wù)運營板塊(16.2億元,同比增20.1%);期間費用率提升1.8pct至15%��。其中銷售費用率2.6%���,同比增0.2pct;管理費用率8.5%���,同比增0.5pct;財務(wù)費用率3.9%,同比增0.8pct����。財務(wù)費用率繼續(xù)呈現(xiàn)單季度上升趨勢,與當下融資成本大幅度上升有關(guān)����。

資產(chǎn)負債表:PPP推升負債率���,回款壓力向上游傳導(dǎo)

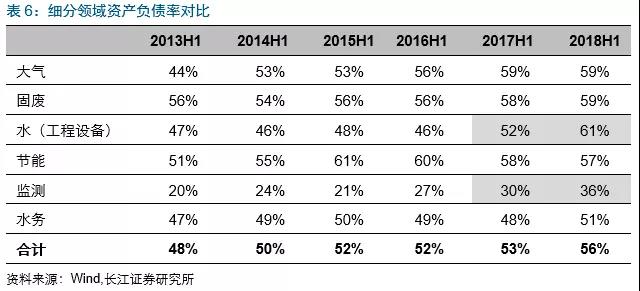

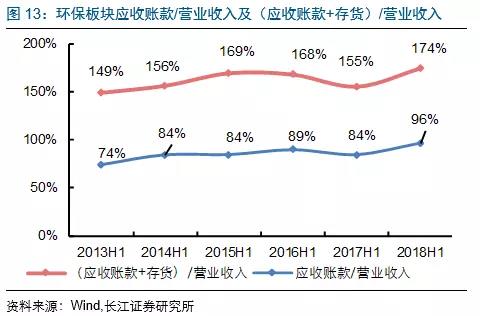

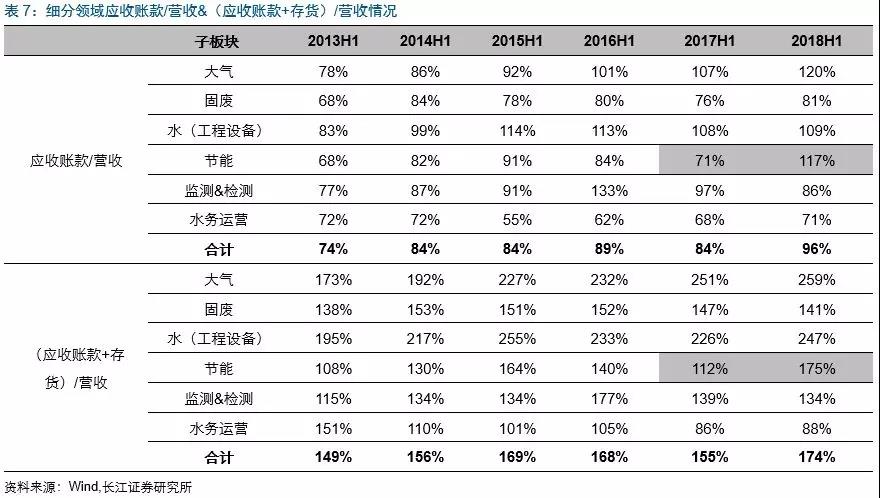

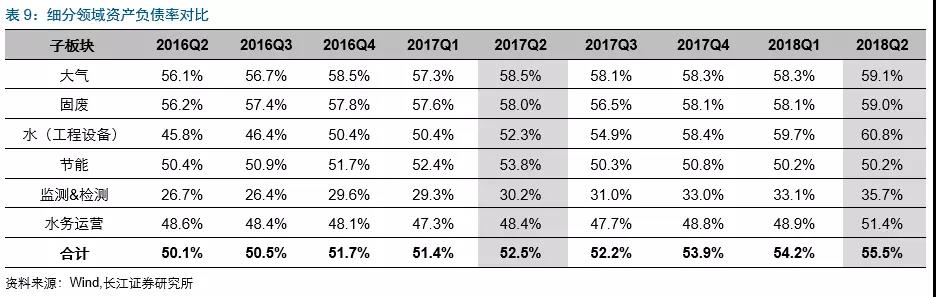

2018H1環(huán)保板塊資產(chǎn)負債率攀升至56%�,同比提升3pct����,由于PPP投資帶動工程等模式推行����,環(huán)保板塊負債率有所提升(報告期水(工程設(shè)備)�、監(jiān)測&檢測板塊資產(chǎn)負債率同比提升較快,分別提升9pct�����、6pct至61%�、36%)。2018H1環(huán)保板塊應(yīng)收/營收的比例提升至96%�����,同比提升12pct;以政府為主要客戶的商業(yè)模式(to-G模式)決定���,行業(yè)應(yīng)收賬款高企短期或仍是常態(tài)���,且今年地方財政吃緊,該比例提升較快;而應(yīng)收/應(yīng)付的比例不斷下滑��,截至2018H1為121%����,同比下滑5pct�,主要是PPP模式下�,工程公司作為總包商,對于上游應(yīng)付賬款掌控力進一步增加(亦或是無資金償還)��,通過延長應(yīng)付賬款賬期來改善現(xiàn)金流情況�。

考慮到當下部分工程類公司將實質(zhì)的應(yīng)收賬款名義上放至存貨科目名下,我們考慮存貨后���,(應(yīng)收賬款+存貨)/營業(yè)收入與應(yīng)收賬款/營業(yè)收入趨勢一致���,但比例增加19pct(2018H1),反映出工程類企業(yè)資金回籠問題仍比較嚴峻����。另外,(應(yīng)收賬款+存貨)/應(yīng)付賬款趨勢與應(yīng)收賬款/應(yīng)付賬款趨勢一致�����,同樣反映出工程公司作為PPP總包商�,改變過去墊資模式為投資模式后��,對于上游應(yīng)付賬款掌控力進一步增加,通過延長應(yīng)付賬款賬期來改善現(xiàn)金流情況��。

2018H1節(jié)能板塊應(yīng)收賬款/營收及(應(yīng)收賬款+存貨)/營收惡化趨勢明顯�����。從應(yīng)收賬款/營收來看�,神霧節(jié)能(由79%提升至49064%)、神霧環(huán)保(由75%提升至2154%)����、*st凱迪(由102%提升至214%)惡化明顯,與這3家公司收入減少基本面惡化有關(guān)�。

2018H1水(工程設(shè)備)、監(jiān)測&檢測板塊企業(yè)總體對上游資金的占用能力增強�����,應(yīng)收賬款/應(yīng)付賬款主要源于碧水源(由137%降至125%)�、國禎環(huán)保(由78%降至71.8%)、博世科(由156%降至119%)改善明顯;監(jiān)測&檢測行業(yè)一直處于改善周期���。

2018Q2水(工程設(shè)備)及監(jiān)測&檢測板塊資產(chǎn)負債率同比提升較快�����,分別提升8.5pct����、5.5pct至60.8%、35.7%�����。

現(xiàn)金流量表:回款壓力加大�,投資增速放緩

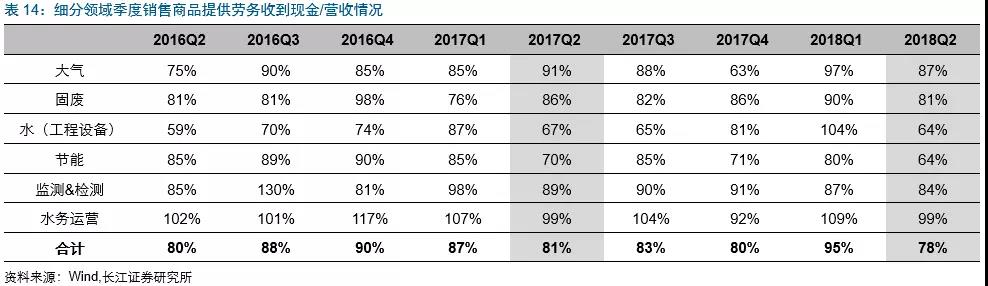

2018H1環(huán)保板塊銷售商品收到現(xiàn)金/營收比率(收現(xiàn)比)為85.3%,同比提升1.3pct;經(jīng)營活動產(chǎn)生的現(xiàn)金流量凈額為-62億元(去年同期為-38億元)���,投資活動產(chǎn)生的現(xiàn)金流量凈額為-349億元(去年同期為-279億元)���,籌資活動產(chǎn)生的現(xiàn)金流量凈額為223億元(去年同期為173億元)。板塊收現(xiàn)比改善主要受益于格林美改善明顯(占比較大�����,由102%提升至110%)����,剔除格林美后板塊收現(xiàn)比繼續(xù)下行。

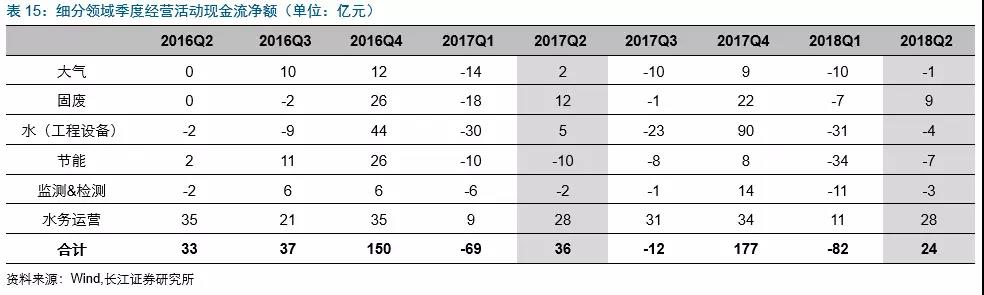

2018H1固廢板塊經(jīng)營活動產(chǎn)生現(xiàn)金流凈額改善較多���,主要受益于中再資環(huán)(補貼款回款增加����,由-5.5億到3.2億)�����、東江環(huán)保(議價能力提升���,回款加速����,同時預(yù)收款增加較快,由0.9億到3億)�、格林美(由1億到4.2億)經(jīng)營現(xiàn)金流凈額改善明顯;節(jié)能板塊下滑較大主要受到三聚環(huán)保(-20.4億到-32.3億)、神霧環(huán)保(由0.7億到-3.9億)�����、神霧節(jié)能(由3.4億到-0.8億)經(jīng)營現(xiàn)金流凈額惡化較快的影響��。水(工程設(shè)備)板塊經(jīng)營活動現(xiàn)金流凈額繼續(xù)走低�����,主要受到碧水源(由-7億到-13.6億)及天翔環(huán)境(由0.5億到-9.7億)的影響。

2018H1水(工程設(shè)備)板塊投資活動產(chǎn)生現(xiàn)金流凈額下滑較多����,主要受到東方園林投資活動現(xiàn)金流凈額增加較多(由-8億到-27億)的影響;大氣投資活動現(xiàn)金流凈額增加較多主要受龍凈環(huán)保購買華泰保險4.9%股權(quán)支出約17.6億(目前已支付14個多億)的影響。

2018H1水(工程設(shè)備)及水務(wù)運營板塊籌資活動產(chǎn)生現(xiàn)金流凈額增加較多�,其中,水(工程設(shè)備)板塊主要是碧水源(長短期借款+短融)取得借款同比新增約14個億;水務(wù)運營板塊主要受到首創(chuàng)股份同比新增借款籌資活動產(chǎn)生的現(xiàn)金流凈額約12億元所致�����。

2018Q2環(huán)保板塊銷售商品收到現(xiàn)金/營收(收現(xiàn)比)比率為78%��,同比降3pct����,各板塊除了水務(wù)其他收現(xiàn)比同比均出現(xiàn)回調(diào)。

環(huán)保板塊中�����,僅有水務(wù)運營板塊現(xiàn)金流相對可觀����,其他板塊現(xiàn)金流均較差;但環(huán)比2018Q1均有多改善。

2018Q2大氣板塊因龍凈環(huán)保購買華泰保險4.9%股權(quán)支付17.6億(Q2支付14個多億)的影響投資活動現(xiàn)金流凈額略有下滑(絕對值變大)���,固廢&水(工程設(shè)備)等偏PPP類板塊投資活動現(xiàn)金流凈額均有所收縮(絕對值減小)����。

2018Q2水務(wù)運營板塊籌資活動現(xiàn)金流凈額同比減少7億,主要是首創(chuàng)環(huán)境融資活動現(xiàn)金流凈額同比減少約14億(由37億到23億)���。

板塊分析:優(yōu)選高壁壘To-B現(xiàn)金流業(yè)務(wù)

2018Q2水(工程設(shè)備)板塊增速同比環(huán)比出現(xiàn)下滑,節(jié)能板塊受神霧環(huán)保�、神霧節(jié)能、*st凱迪影響����,營收利潤大幅下滑:

1)大氣板塊:板塊整體景氣度下滑,龍凈環(huán)保開拓非電業(yè)務(wù)保持穩(wěn)定增長���,其余公司增長停滯或開始轉(zhuǎn)型���,呈現(xiàn)集中度提升趨勢。

2)固廢板塊:東江環(huán)保�����、偉明環(huán)保�、瀚藍環(huán)境歸母凈利潤&現(xiàn)金流較好且相對穩(wěn)定���,均為子領(lǐng)域龍頭企業(yè)。東江環(huán)保所處危廢行業(yè)景氣度改善明顯�����,To-B模式回款較好;偉明環(huán)保及瀚藍環(huán)境主營運營資產(chǎn)�����,垃圾焚燒回款相對較短;

3)水(工程設(shè)備)板塊:今年以來民企融資難度加大����,作為PPP屬性較強的板塊,融資難成為該行業(yè)企業(yè)發(fā)展的最大障礙���,以東方園林為代表的龍頭企業(yè)也出現(xiàn)類似問題�,該板塊2018Q2營收及歸母凈利潤出現(xiàn)大幅下滑�。

4)監(jiān)測&檢測板塊:受益于“藍天保衛(wèi)戰(zhàn)”、“千里眼計劃”等國家政策的推動�,監(jiān)測板塊訂單持續(xù)向好,且有中央專項資金支持��,行業(yè)利潤增速及現(xiàn)金流均較好;華測檢測等To-B行業(yè)客戶黏性較強���,現(xiàn)金回款較好;

5)水務(wù)運營板塊:我國水務(wù)上市公司區(qū)域性明顯����,異地復(fù)制較難,主要關(guān)注行業(yè)提價邏輯;

持倉分析:機構(gòu)歷史低配��,龍頭持倉集中

從環(huán)保公司的公募基金歷史持倉數(shù)據(jù)來看�����,2018H1基金持股總市值約為252億元�,占公司總流通市值的3.0%�,處于歷史底部。

2018H1環(huán)保持倉占公募基金總規(guī)模的比例僅為1.2%��,較去年同期下降近1pct;受上半年部分龍頭企業(yè)業(yè)績低于預(yù)期和融資問題等影響股價表現(xiàn)較差����,上半年基金減倉環(huán)保較多,2018H1持倉比例下降約0.6pct�����?;鹋渲锰幵诮跉v史低點��,逼近2012H1的最低點����。

2018H1公募基金配置較多的股票有東方園林(24.8億元)��、碧水源(24.2億元)��、華測檢測(19.5億元)�����、東江環(huán)保(15.4億元)���、聚光科技(14.2億元)����、格林美(11.2億元)�����、三聚環(huán)保(10.4億元)等公司;機構(gòu)持倉集中在龍頭企業(yè)�。

中報業(yè)績預(yù)告:業(yè)績分化,部分龍頭低于預(yù)期

截至9月2日,已有30個環(huán)保公司公布三季度業(yè)績預(yù)告�����,其中預(yù)增或略增的有11家����,略減或續(xù)盈的有10家,虧損的有9家�����,業(yè)績增速下滑或虧損公司比例較多����。受宏觀融資環(huán)境和環(huán)保監(jiān)管環(huán)境趨嚴影響�����,部分龍頭企業(yè)業(yè)績增速不理想�,三季度需關(guān)注信貸政策邊際變化和公司項目/訂單落地進度。

投資策略:重視現(xiàn)金流資產(chǎn)����,關(guān)注信用寬松

2018年初以來中信環(huán)保指數(shù)下跌38%,同期滬深300指數(shù)下跌18.4%,板塊跑輸指數(shù)19.6pct���,該時段內(nèi)的華測檢測(+28.3%)�、偉明環(huán)保(+24.8%)等公司漲幅位居前列����。

目前環(huán)保板塊PE(TTM)已從2018年初的35.7x降至當前的24.3x,多數(shù)標的處于歷史估值低位;但目前部分板塊出現(xiàn)業(yè)績增速放緩甚至負增長的情況�����,低PE安全邊際有待觀察��。

重視以危廢為代表的現(xiàn)金流資產(chǎn)����,關(guān)注東江環(huán)保、金圓股份及港股水泥窯協(xié)同處理危廢龍頭���,近期江蘇匯鴻集團(江蘇國資委企業(yè))溢價19%入股東江環(huán)保���,體現(xiàn)產(chǎn)業(yè)資本對于危廢行業(yè)資產(chǎn)價值認可,治理結(jié)構(gòu)有待改善�����,空間短期波段不改行業(yè)景氣及資產(chǎn)長期價值,持續(xù)跟蹤��,同時關(guān)注信用寬松帶來邊際影響���。

來源:長江環(huán)保 作者:凌潤東��,徐科

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品��,目的在于傳遞更多信息��,并不代表本網(wǎng)贊同其觀點��。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題�����,如發(fā)生涉及內(nèi)容�����、版權(quán)等問題,文章來源方自負相關(guān)法律責(zé)任��。

3. 如涉及作品內(nèi)容、版權(quán)等問題�����,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系���,否則視為放棄相關(guān)權(quán)益�����。