Clean Harbors(以下簡(jiǎn)稱“CLH”)成立于1980年,公司最初是區(qū)域性收集廢物的小企業(yè)��,后來逐步發(fā)展成為專業(yè)化危廢處置公司。CLH通過并購(gòu)一舉成為美國(guó)最大的危廢處置公司,奠定了危廢行業(yè)新的競(jìng)爭(zhēng)格局,現(xiàn)在是美國(guó)規(guī)模最大的第三方危廢處理公司��。

本文對(duì) CLH的發(fā)展歷程及美國(guó)危廢行業(yè)特點(diǎn)進(jìn)行介紹����,希望對(duì)我國(guó)危廢處理行業(yè)及相關(guān)公司的發(fā)展提供思路和借鑒��。

來源:環(huán)保技術(shù)國(guó)際智匯平臺(tái)

本文內(nèi)容較長(zhǎng)�����,在開頭列出目錄以供參考:

一�、北美危廢行業(yè)領(lǐng)頭羊

二�、危廢減量化——行業(yè)重新洗牌的契機(jī)

美國(guó)的危廢行業(yè)目前主要有以下特點(diǎn):

CWM隕落����,CLH崛起

三、外延并購(gòu)成就危廢之王

1�����、外延并購(gòu)三階段

為什么CLH可以從眾多危廢處理公司中脫穎而出成為龍頭��?

主要有以下兩點(diǎn)因素:

四�����、中美危廢對(duì)比

1����、行業(yè)標(biāo)準(zhǔn):探路者與追隨者

2、上游產(chǎn)廢來源和危廢處置方式差異較大

3���、中國(guó)危廢處理市場(chǎng)更大

五�、外延并購(gòu)是危廢龍頭成長(zhǎng)必經(jīng)之路

Clean Harbors(以下簡(jiǎn)稱“CLH”)成立于1980年��,是美國(guó)規(guī)模最大的第三方危廢處理公司�。公司目前在北美約有465個(gè)服務(wù)點(diǎn),業(yè)務(wù)范圍覆蓋美國(guó)49個(gè)州���、加拿大9個(gè)省�、墨西哥和波多黎各�����,公司業(yè)務(wù)橫跨環(huán)境�����、能源�����、一般制造業(yè)��、化工����、石油和天然氣生產(chǎn)等眾多領(lǐng)域���,全職雇員超過1.24萬人,客戶群體覆蓋包括地方政府機(jī)構(gòu)����、絕大多數(shù)世界500強(qiáng)企業(yè)及超過二十萬家中小型企業(yè),堪稱北美危廢行業(yè)的領(lǐng)頭羊�。

CleanHarbors總部設(shè)在馬薩諸塞州的諾韋爾,最初成立時(shí)只有一輛卡車和四名員工為當(dāng)?shù)仄髽I(yè)運(yùn)輸和處置危險(xiǎn)廢物���。三十年來,公司通過不斷的并購(gòu)�����,“橫向”上增加危險(xiǎn)廢物處理設(shè)施的數(shù)量和覆蓋區(qū)域�,擴(kuò)大業(yè)務(wù)服務(wù)范圍,從馬薩諸塞州走向全美����,再走向加拿大等其他北美國(guó)家;“縱向”上在原有危廢處理技術(shù)的基礎(chǔ)上����,增添一系列新的服務(wù)領(lǐng)域�����,涵蓋多個(gè)行業(yè)和業(yè)務(wù)類型�����,如溶劑回收�、石油和天然氣鉆井領(lǐng)域服務(wù)�、環(huán)境服務(wù)等。目前公司下設(shè)技術(shù)服務(wù)(Technical Services)�、工業(yè)和現(xiàn)場(chǎng)服務(wù)(Industrial and Field Services)、能源領(lǐng)域服務(wù)(Oil, Gas and loading Services)����、Safety-Kleen環(huán)境服務(wù)四大部門。

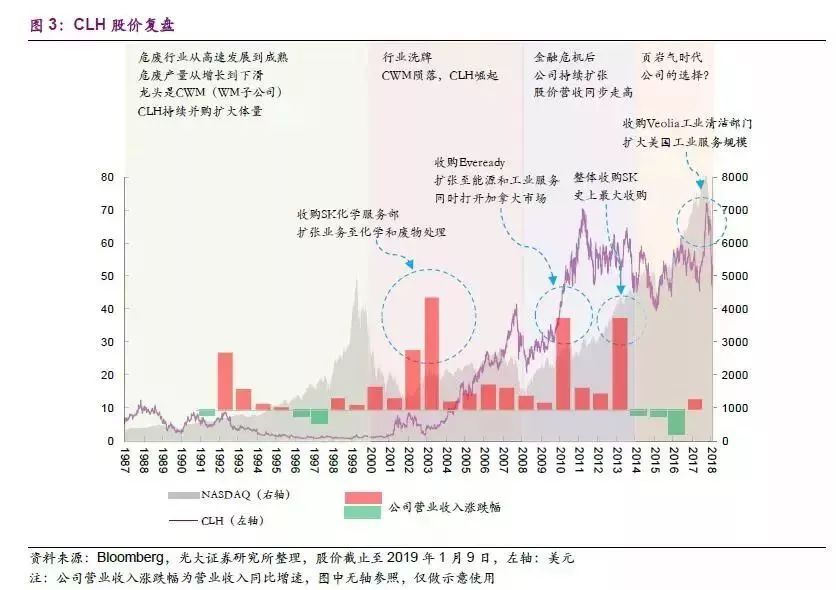

公司的發(fā)展并非一帆風(fēng)順�����。在美國(guó)危廢行業(yè)高速發(fā)展二十世紀(jì)70 和80 年代�����,行業(yè)龍頭是固廢處置龍頭Waste Management 的子公司——ChemicalWaste Management(以下簡(jiǎn)稱CWM)。Waste Management 的創(chuàng)始人DeanBuntrock 和 Wayne Huizenga 抓住了危廢行業(yè)即將興起的機(jī)遇�,在1975 年把危險(xiǎn)廢物和化學(xué)廢物的業(yè)務(wù)分離出來,成立了CWM����,率先進(jìn)入了危廢市場(chǎng)。1976年�����,RCRA 法案頒布后����,CWM 進(jìn)行了大規(guī)模的擴(kuò)張,大舉購(gòu)買全美的危廢設(shè)施��,成為全美危廢行業(yè)的超級(jí)公司�����。然而1990 年后����,隨著美國(guó)工業(yè)遷移�����,結(jié)合監(jiān)管趨嚴(yán),美國(guó)危廢行業(yè)整體走向蕭條�����,CWM 作為行業(yè)龍頭受到較大沖擊���,CLH 在合適的時(shí)間通過合理的并購(gòu)成為新的巨頭�,開啟了公司新一輪的成長(zhǎng)�。

2010年以前,公司的主要營(yíng)業(yè)收入來源就是傳統(tǒng)的危廢處理���。由于美國(guó)危廢產(chǎn)量的持續(xù)下降等因素����,2009年前后公司的營(yíng)業(yè)收入增長(zhǎng)趨于停滯����,2009年的同比增長(zhǎng)率僅為4%。公司開始意識(shí)到處于尾端的危廢處理業(yè)務(wù)不再是公司前進(jìn)的核心動(dòng)力��,需要擴(kuò)大業(yè)務(wù)范圍來維持公司的進(jìn)一步增長(zhǎng)����。2009年公司擴(kuò)大了能源和工業(yè)服務(wù)產(chǎn)品和地域范圍�,2012年公司通過收購(gòu)SK公司開始提供環(huán)境服務(wù)�����。正因?yàn)榇?�,公?010年和2013年的營(yíng)業(yè)收入同比增長(zhǎng)均超過了60%�����。2016年�,公司戰(zhàn)略性收購(gòu)與石油產(chǎn)品銷售相關(guān)的7家公司業(yè)務(wù),形成供-產(chǎn)-銷一體化的經(jīng)營(yíng)模式���,幫助公司扭虧為盈�����。2017年,工業(yè)及現(xiàn)場(chǎng)服務(wù)和SK環(huán)境服務(wù)這兩大業(yè)務(wù)收入占公司總收入比例達(dá)到59%��,而傳統(tǒng)的技術(shù)服務(wù)收入則為36%�����,這三項(xiàng)業(yè)務(wù)共同構(gòu)成了Clean Harbors 的核心增長(zhǎng)動(dòng)力。

隨著公司SK環(huán)境服務(wù)營(yíng)業(yè)收入穩(wěn)步增長(zhǎng)����,公司各項(xiàng)業(yè)務(wù)占比基本保持穩(wěn)定,同時(shí)毛利率和EBITDA Margin 在近年也保持穩(wěn)定(分別維持在30%和15%左右)�����;另一方面��,公司資產(chǎn)負(fù)債率在收購(gòu)SK 化學(xué)分部飆升至90%以后�����,通過穩(wěn)健經(jīng)營(yíng)逐步回落至60%的平均水平�����,但是公司凈利率近年來表現(xiàn)不盡如人意�����,影響ROE持續(xù)走低�。

二�����、危廢減量化——行業(yè)重新洗牌的契機(jī)

美國(guó)的危廢行業(yè)目前主要有以下特點(diǎn):

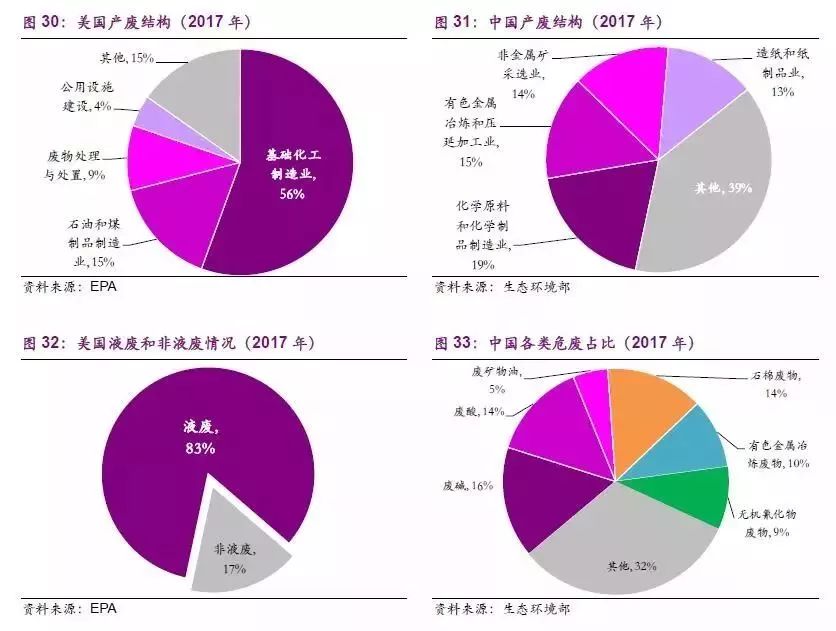

(1)危廢行業(yè)較依賴工業(yè)�,尤其是化工和油氣行業(yè)的發(fā)展����。美國(guó)不同行業(yè)對(duì)危廢產(chǎn)量的貢獻(xiàn)度上,基礎(chǔ)化工制造業(yè)占比常年超50%��,石油和煤制品制造業(yè)以及廢物處理行業(yè)也穩(wěn)居前三�����,且近20年來��,排名前三和前十的行業(yè)的危廢產(chǎn)量占比在穩(wěn)步提高���,進(jìn)一步推動(dòng)了行業(yè)集中度的提升����。

(2)第三方處理比例較低�。在1990年后,政府對(duì)危廢的監(jiān)管進(jìn)一步趨嚴(yán)����,單純的通過第三方處置對(duì)于有大量危廢產(chǎn)出的企業(yè)來說成本過高,加上危廢處理技術(shù)的進(jìn)一步成熟�����,促使眾多大型化工企業(yè)采用自行處理危廢的方式消納危廢產(chǎn)出���。從2001年起��,美國(guó)危廢的場(chǎng)外處理量(Waste received fromoff-Site����,即接收從場(chǎng)外運(yùn)送進(jìn)處理廠內(nèi)的危廢����,基本等同于第三方處置量)穩(wěn)定在15%到20%之間,在危廢產(chǎn)量基本穩(wěn)定的情況下���,第三方處置危廢企業(yè)可以分到的蛋糕其實(shí)十分有限�����,這也激發(fā)了危廢處置企業(yè)開拓新業(yè)務(wù)的需求����。

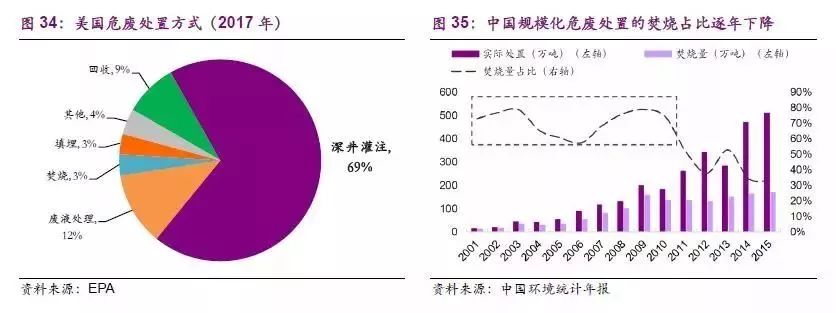

(3)危廢處置方式求同存異。整體來看����,美國(guó)危廢處置方式的選擇已基本統(tǒng)一,深井灌注已成為美國(guó)危廢處置的主流方式�����,自2013年深井灌注處置危廢量的占比穩(wěn)定在70%左右����,廢液處理(僅適用于液費(fèi))、能量回收���、焚燒���、填埋位列2-5 位。但是另一方面�����,第三方處置和自產(chǎn)自處理的危廢處置方式有著較大的不同��。石油、化工等大型企業(yè)多使用深井灌注處理自己產(chǎn)出的危廢(占比達(dá)80%以上)���,因其處置手段安全且成本相對(duì)較低;而第三方處置企業(yè)的主流處置方式則是回收利用(包括能量��、金屬�����、溶劑等����,占比近30%),填埋����、焚燒、深井灌注等處置方式的占比均在10%左右�。處置方式差異化的主要原因是自產(chǎn)自處理企業(yè)多為石油和化工企業(yè),危廢種類多為液費(fèi)����,深井灌注具有顯著的成本優(yōu)勢(shì);而第三方處置企業(yè)接收的危廢種類更加多樣化�����,液費(fèi)占比也相對(duì)較低(30%左右),回收���、焚燒�、填埋等處置方式更符合其成本控制和利益獲取的要求��,所以上述處置方式的占比更多����。

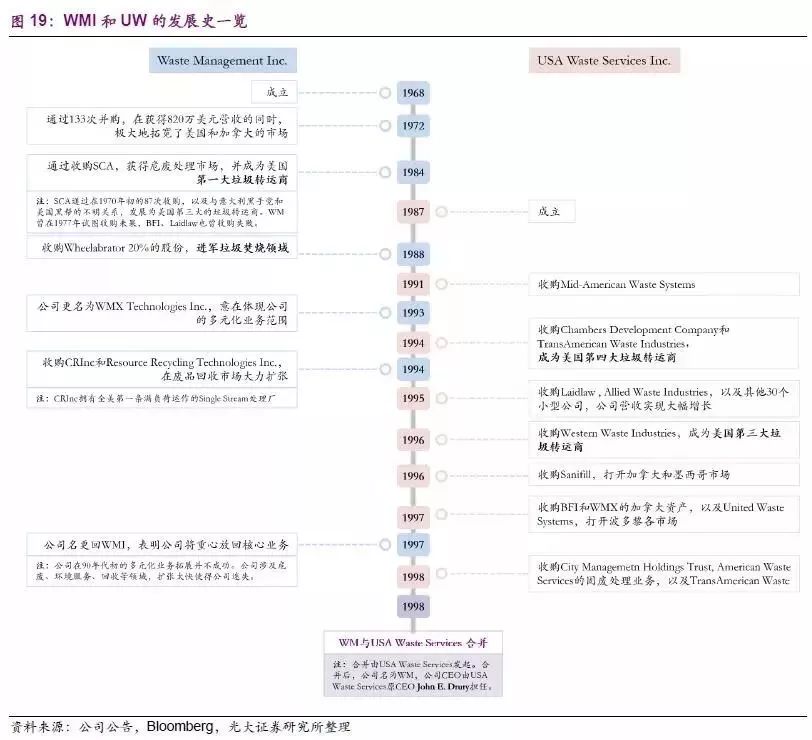

危廢行業(yè)發(fā)展過快后經(jīng)歷調(diào)整也引發(fā)了行業(yè)格局的調(diào)整���。CWM是二十世紀(jì)70��、80年代最大的廢物處置公司W(wǎng)aste Management的子公司����。Waste Management的創(chuàng)始人Dean Buntrock和 Wayne Huizenga在1975年把危險(xiǎn)廢物和化學(xué)廢物的業(yè)務(wù)分離出來���,成立了CWM��,率先進(jìn)入了危廢市場(chǎng)���。1976年��,RCRA法案頒布后��,CWM進(jìn)行了大規(guī)模的擴(kuò)張�,大舉購(gòu)買全美的危廢設(shè)施���,成為全美危廢行業(yè)的超級(jí)公司。1980年CWM的年收入達(dá)到8490萬美元�,1981年CWM的年收入增加到1.19億美元,是80年代美國(guó)危廢行業(yè)當(dāng)之無愧的巨頭�。

但是1990年代以后,危廢行業(yè)整體蕭條�、監(jiān)管變嚴(yán),導(dǎo)致CWM大量設(shè)備關(guān)停��。此外��,90年代環(huán)保人權(quán)活動(dòng)的興起也使得CWM公司受到大量沖擊�����。代表性事件為CWM公司阿拉巴馬州Emelle設(shè)施事件。

阿拉巴馬州Emelle設(shè)施是危廢巨頭CWM公司最大的危廢填埋場(chǎng)��,其庫(kù)存容量是全美其他十個(gè)填埋場(chǎng)的總和�����。1989年Emelle設(shè)施的危廢處置量已經(jīng)達(dá)到78.8萬噸���。Emelle處置危廢的90%都是從其他州接收的���,當(dāng)?shù)鼐用裾J(rèn)為該設(shè)施嚴(yán)重忽視人權(quán),因?yàn)槠浒汛罅科渌莸奈U轉(zhuǎn)移到黑人生活區(qū)域(Emelle地區(qū)超過93%為黑人)進(jìn)行處置����,故而舉行了大規(guī)模的抗議活動(dòng),要求關(guān)停該設(shè)施��。盡管最終Emelle設(shè)施沒有被關(guān)停����,但是該事件對(duì)Emelle設(shè)施的運(yùn)營(yíng)產(chǎn)生了極大影響,1991年Emelle設(shè)施的危廢處置量銳減至29萬噸�。該事件對(duì)CWM公司從收入和名聲方面都造成了較大的負(fù)面作用。

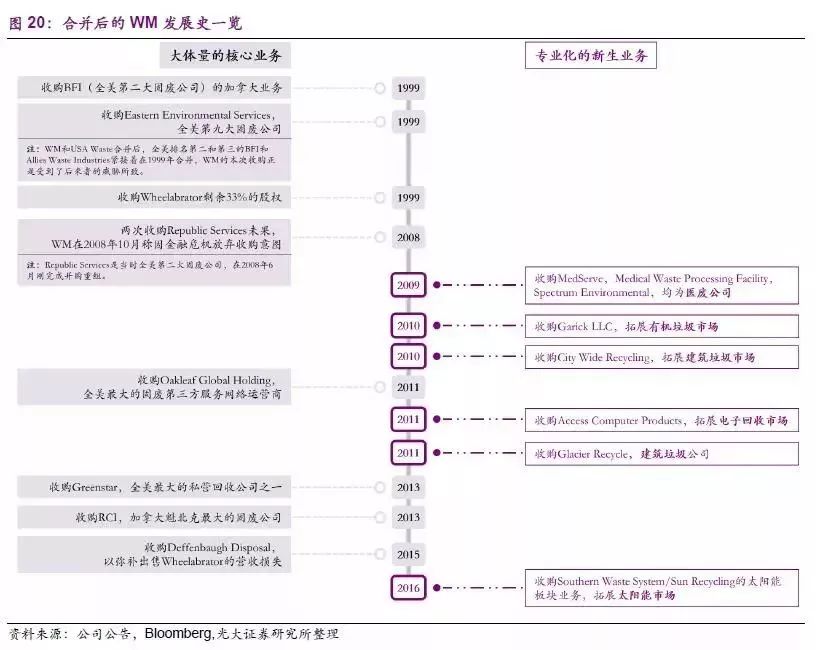

除了危廢行業(yè)蕭條�����、環(huán)保人權(quán)活動(dòng)等外部因素,CWM的衰落也有其自身的原因��。CWM公司在危廢行業(yè)迅速跌落時(shí)期�����,仍然相信危廢行業(yè)必將崛起����,一味加大投資,導(dǎo)致了更多的損失�����,一代巨頭就此隕落���。值得注意的是,CWM的母公司也是在這段時(shí)期擴(kuò)張至多個(gè)關(guān)聯(lián)度不大的領(lǐng)域���,最終難逃從行業(yè)龍頭走向被并購(gòu)的命運(yùn)���,但這也造就了當(dāng)今的固廢巨頭WM的誕生。

新巨頭Clean Harbors崛起。2002年CLH收購(gòu)Safety-Kleen Services化學(xué)服務(wù)分部�����,是蕭條-調(diào)整時(shí)期最重要的一次并購(gòu)���。這次并購(gòu)后公司年收入將近翻了一番����,達(dá)到6億美元���,也將公司推向行業(yè)巨頭的位置�����。

Safety-Kleen早期是一個(gè)溶劑���、廢油回收企業(yè),1980年成為全球最大的溶劑回收公司����。1976年EPA推出危廢法案后,因處置的溶劑被列入危廢名錄��,Safety-Kleen正式進(jìn)入危廢業(yè)。1985-1987年Safety-Kleen通過三次戰(zhàn)略并購(gòu)����,拓寬了公司業(yè)務(wù)分布、擴(kuò)展了廢液處置類型�、掌握了回轉(zhuǎn)爐焚燒等新技術(shù),具備了處置大量危廢的能力�。1987年Safety-Kleen年收入增長(zhǎng)達(dá)到31%,進(jìn)入福布斯500強(qiáng)��,并且是美國(guó)第一家連續(xù)17年收入增長(zhǎng)超過20%的企業(yè)���。然后1990年代初���,“外憂”――危廢行業(yè)整體蕭條和“內(nèi)患”――高達(dá)270萬美元的EPA罰單帶來的雙重打擊使得Safety-Kleen開始走下坡路。2002年��,Safety-Kleen出售化學(xué)服務(wù)分部���,包括55個(gè)服務(wù)設(shè)施、33個(gè)處置設(shè)施和4400員工��,被CLH收購(gòu)����。

作為收購(gòu)方���,CLH成立于1980年,公司最初是區(qū)域性收集廢物的小企業(yè)��,后來逐步發(fā)展成為專業(yè)化危廢處置公司��,并于1987年上市�。CLH在1990年代初的體量并不大,1991年只有一個(gè)設(shè)施處置量超過5萬噸����,1995年才通過并購(gòu)獲得了焚燒設(shè)施,因此受到行業(yè)蕭條的沖擊不大�����。

CLH通過這次并購(gòu)一舉成為美國(guó)最大的危廢處置公司���,奠定了危廢行業(yè)新的競(jìng)爭(zhēng)格局�����。在這次行業(yè)洗牌中�,傳統(tǒng)巨頭企業(yè)受到的沖擊較大,由于體量較大較難通過適時(shí)的調(diào)整及時(shí)止損��,而受沖擊較小的中小企業(yè)反而通過合理并購(gòu)成為新巨頭�����,如CLH����。

公司在成立后的近40年里�,通過大大小小近40余次外延并購(gòu),在增加危險(xiǎn)廢物處理設(shè)施的數(shù)量和覆蓋區(qū)域�����、擴(kuò)大業(yè)務(wù)服務(wù)范圍的同時(shí)����,也致力于增添新的涵蓋多個(gè)行業(yè)和業(yè)務(wù)類型的服務(wù)領(lǐng)域、擴(kuò)大服務(wù)種類����,最終從一家小型油罐清潔公司成長(zhǎng)為北美領(lǐng)先的環(huán)境和工業(yè)服務(wù)提供商和最大的危險(xiǎn)廢物處理公司�����。尤其是在美國(guó)危廢行業(yè)十年調(diào)整蕭條期的時(shí)候,通過一次次并購(gòu)����,公司不僅生存了下來,還改變了市場(chǎng)格局�,逐漸成為行業(yè)龍頭?��?v觀公司整個(gè)并購(gòu)過程�,可以大致分為三個(gè)階段��。

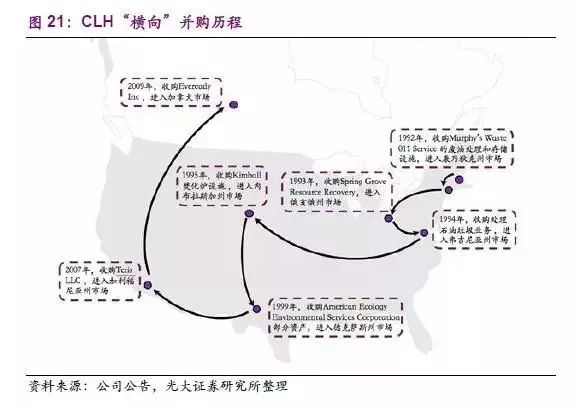

(1)2009年以前:“橫向”擴(kuò)大公司規(guī)模

公司于1980年在馬薩諸塞州成立��,1989年通過收購(gòu)工業(yè)廢水處理公司Chem Clear Inc. 確立了CLH 作為垃圾處理供應(yīng)商的地位��。1992-1995年�����,公司先后收購(gòu)Murphys Waste 011 Service 的廢油處理和存儲(chǔ)設(shè)施����、SpringGrove Resource Recovery��、處理石油垃圾業(yè)務(wù)��、Kimball 焚化爐設(shè)施�,逐步進(jìn)入康乃狄克州市場(chǎng)�����、俄亥俄州市場(chǎng)�、弗吉尼亞州市場(chǎng)、內(nèi)布拉斯加州市場(chǎng)����,將公司從東海岸發(fā)展到中部。1999年和2007年�,公司先后收購(gòu)AmericanEcology Environmental Services Corporation 部分資產(chǎn)、Teris LLC���,進(jìn)入德克薩斯州市場(chǎng)及加利福尼亞市場(chǎng)�,將業(yè)務(wù)拓展到西部�。2009年,公司收購(gòu)從事工業(yè)維護(hù)和生產(chǎn)、住宿和地震服務(wù)的加拿大公司Eveready�����,此次收購(gòu)增加了2,100多名員工�,79個(gè)地點(diǎn)和2400多輛卡車和拖車單元的服務(wù)車隊(duì)���,將業(yè)務(wù)拓展到加拿大����,公司正式進(jìn)軍海外市場(chǎng)�����。此外�����,公司2002年收購(gòu) Safety-Kleen化學(xué)服務(wù)部�����,為公司增加了 55個(gè)服務(wù)中心��、33個(gè)廢物管理設(shè)施、4400名員工���,大大擴(kuò)展了公司的化學(xué)和廢物處理服務(wù)����,提升了核心競(jìng)爭(zhēng)力�。

(2)2007-2015 年:“縱向”擴(kuò)大業(yè)務(wù)種類

公司上在原有危廢處理技術(shù)的基礎(chǔ)上,通過兼并收購(gòu)增添一系列新的服務(wù)領(lǐng)域��。2008年�����,公司通過收購(gòu)Safety-Kleen 溶劑回收部門和Universal 環(huán)境部門��,開始涉足溶劑回收市場(chǎng)����,新增大量業(yè)務(wù)。2009年�����,公司收購(gòu)Eveready�����,在進(jìn)軍加拿大市場(chǎng)的同時(shí),擴(kuò)大了公司能源和工業(yè)服務(wù)范圍����。能源和工業(yè)部門為石油和天然氣勘探和生產(chǎn)���,煉油����,石化���,紙漿和造紙以及電力公用事業(yè)終端市場(chǎng)等提供一系列服務(wù)���。此前,Clean Harbors 在這一領(lǐng)域的傳統(tǒng)業(yè)務(wù)相對(duì)較小�,收購(gòu)Eveready 將公司的能源和工業(yè)服務(wù)收入從3千萬增加到5.5~6億,使其從一個(gè)小眾玩家成長(zhǎng)為了市場(chǎng)上該項(xiàng)業(yè)務(wù)強(qiáng)有力的競(jìng)爭(zhēng)對(duì)手����。2011年,公司收購(gòu) Peak Energy Services�����,提供固、液���、污泥處理及地面租賃服務(wù)�����,將業(yè)務(wù)擴(kuò)大到石油和天然氣鉆井領(lǐng)域����。2012年�����,公司收購(gòu)北美領(lǐng)先的廢油回收和再精煉����、零件清潔及環(huán)境解決方案公司Safety-Kleen,是公司歷史上最大規(guī)模收購(gòu)����。對(duì)Safety-Kleen的并購(gòu)使得公司成為北美最大的二手油重磨機(jī)和回收商。此次收購(gòu)新增了環(huán)境服務(wù)業(yè)務(wù)�,進(jìn)一步鞏固了公司危廢處理行業(yè)的領(lǐng)導(dǎo)者地位�。公司在2013年和2015年相繼收購(gòu)了總部位于加利福尼亞州的Evergreen Oil 及 Thermo Fluids Inc.�,提升公司廢油回收和再精煉能力,進(jìn)一步增強(qiáng)業(yè)務(wù)能力��。

(3)2015至今:戰(zhàn)略性并購(gòu)�����,鞏固領(lǐng)頭羊地位

2016年���,公司以2.048億美元戰(zhàn)略性收購(gòu)與石油產(chǎn)品銷售相關(guān)的7家公司業(yè)務(wù),形成供-產(chǎn)-銷一體化的經(jīng)營(yíng)模式����。在這個(gè)經(jīng)營(yíng)模式里,廢油一旦收集完畢�,就會(huì)被送到煉油廠進(jìn)行處理,清除掉所有的污染物和雜質(zhì)�����,然后作為公司的產(chǎn)品返回市場(chǎng)�����。2017年,公司收購(gòu)總部位于加拿大阿爾伯塔省的上市公司Lonestar West Inc.���,打通了公司直接進(jìn)入美國(guó)和加拿大主要地區(qū)市場(chǎng)的渠道�。2018年2月28日��,公司宣布收購(gòu)Veolia的美國(guó)工業(yè)清潔部門���,進(jìn)一步擴(kuò)大公司在美國(guó)的工業(yè)服務(wù)規(guī)模����,夯實(shí)領(lǐng)導(dǎo)者地位�。

(1)危廢處理領(lǐng)域優(yōu)勢(shì)明顯

經(jīng)過不斷的外延并購(gòu)�����,公司在危廢焚燒和填埋領(lǐng)域優(yōu)勢(shì)明顯���。公司目前是北美最大的危廢處理企業(yè)��,在北美經(jīng)營(yíng)的危險(xiǎn)廢物焚燒爐����、垃圾填埋場(chǎng)、廢水和其他儲(chǔ)存和處理設(shè)施(TSDF)的數(shù)量最多���,市場(chǎng)比重最大�。

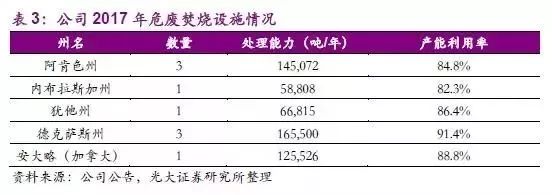

危廢焚燒方面���,公司擁有北美共13個(gè)商業(yè)危險(xiǎn)廢物焚化爐中的9個(gè)���,是北美這類設(shè)施的最大運(yùn)營(yíng)商。公司垃圾焚燒實(shí)際處理能力為561,721噸��,2017年的平均使用率為87.6%�����。

危廢填埋方面���,公司在美國(guó)和加拿大共擁有11個(gè)活躍的垃圾填埋場(chǎng),其中兩個(gè)是非商業(yè)垃圾填埋場(chǎng)����,他們只接受來自公司焚化爐的垃圾。其余9個(gè)均為商業(yè)用垃圾填埋場(chǎng)�,7個(gè)允許用于處置危險(xiǎn)廢物��,另2個(gè)用于非處置危險(xiǎn)工業(yè)垃圾處理和城市固體垃圾處理����。目前�����,這些商用垃圾填埋場(chǎng)的仍有約1942萬立方米的剩余容量��。

危廢處置配合設(shè)施方面��,污水處理:公司總共運(yùn)營(yíng)九個(gè)污水處理設(shè)施(6個(gè)自有���,3個(gè)租賃)�����,可提供一系列污水處理技術(shù)和客戶服務(wù)���。廢水處理服務(wù)主要包括三類服務(wù):危險(xiǎn)廢水處理,污泥脫水或干燥以及無害廢水處理��。自有的污水處理設(shè)施發(fā)別位于路易斯安那州(2個(gè))、田納西州�����、俄亥俄州���、康涅狄格州和加拿大的安大略���。處理,儲(chǔ)存和處置設(shè)施(TSDF):公司在美國(guó)和加拿大共運(yùn)營(yíng)18個(gè)TSDF�,其中16個(gè)屬于自有,2個(gè)屬于租賃�����。TSDF促進(jìn)了公司的服務(wù)中心和處理設(shè)施網(wǎng)絡(luò)之間物料的移動(dòng)�。運(yùn)輸可以通過卡車,鐵路����,駁船或多種模式的組合����,與自有資產(chǎn)或與第三方運(yùn)輸商一起完成。

危廢處理設(shè)施數(shù)量行業(yè)領(lǐng)先��,危廢處理技術(shù)亦處行業(yè)頂端。除了數(shù)量上的優(yōu)勢(shì)�,近年來不斷革新的先進(jìn)技術(shù)亦使公司的危廢處理能力大幅提升,目前公司主要使用的垃圾焚燒危廢處理技術(shù)包括流化床技術(shù)����、回轉(zhuǎn)窯技術(shù)、和液體注射技術(shù)��。

流化床技術(shù):位于內(nèi)布拉斯加州的焚化爐采用流化床焚燒技術(shù)��。立式熱氧化裝置的運(yùn)行溫度為1400-1600°F�����,床層由混合在整個(gè)裝置中的小顆粒無機(jī)材料組成����。流化床技術(shù)有助于促進(jìn)比其他焚燒技術(shù)更完整的有機(jī)燃燒。

回轉(zhuǎn)窯技術(shù):位于德克薩斯州���、阿肯色州和猶他州的焚燒爐使用回轉(zhuǎn)窯技術(shù)���。 高溫窯爐為危險(xiǎn)廢物的銷毀提供了更大的靈活性。高溫窯爐和加力燃燒室可以處理散裝和桶裝物料(液體,固體和污泥)����、加工實(shí)驗(yàn)室包裝、管理壓縮氣瓶����、散裝污泥處理等。

液體注射技術(shù):位于安大略省的焚化爐采用了液體噴射技術(shù)�����。該技術(shù)是由固定單元焚燒爐�、半干式噴霧干燥吸收器和四室袋式除塵器組成的高溫系統(tǒng)。 該系統(tǒng)為液體和可泵送材料的管理提供了具有成本效益和環(huán)保的選擇����。

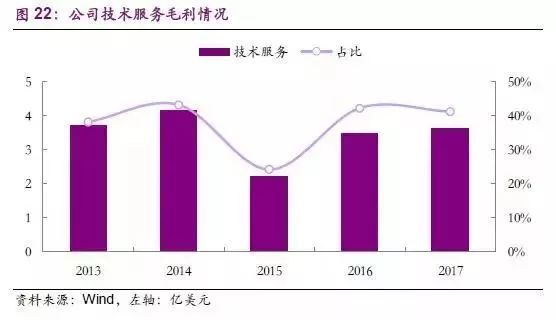

在數(shù)量和技術(shù)優(yōu)勢(shì)雙重護(hù)航下,近幾年公司的傳統(tǒng)危廢技術(shù)服務(wù)業(yè)務(wù)營(yíng)業(yè)收入占比雖然有所下滑���,但盈利能力仍保持較高水平��,毛利占比穩(wěn)定在40%左右(除2015年)���,是公司業(yè)績(jī)的有利支撐。

(2)新業(yè)務(wù)大放光彩�,爭(zhēng)做“一站式服務(wù)”提供商

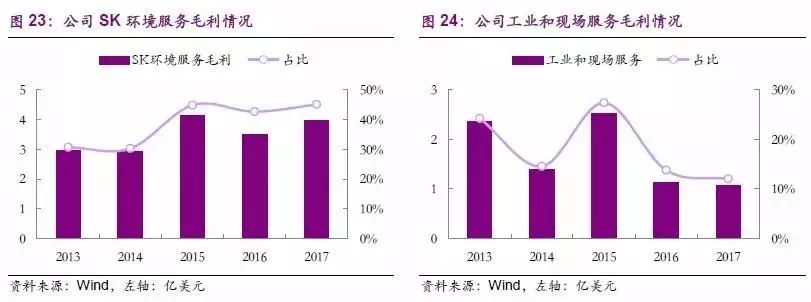

除傳統(tǒng)的技術(shù)服務(wù)之外,公司還提供SK環(huán)境及性能產(chǎn)品服務(wù)�����、工業(yè)和現(xiàn)場(chǎng)服務(wù)�����、以及能源領(lǐng)域(石油天然氣和住宿)服務(wù)三大業(yè)務(wù)���,努力向“一站式服務(wù)”的服務(wù)提供商靠攏��。其中�����,前兩種業(yè)務(wù)和傳統(tǒng)的技術(shù)服務(wù)共同構(gòu)成了公司的核心增長(zhǎng)動(dòng)力�����,三者營(yíng)業(yè)收入占比高達(dá)96%��;而能源領(lǐng)域服務(wù)在未來有望隨著美國(guó)頁巖氣革命的發(fā)展給公司帶來新的增量�����。

SK環(huán)境及性能產(chǎn)品服務(wù)的重要性在逐步提升����。公司在2012年收購(gòu)Safety-Kleen 后,SK 環(huán)境及性能產(chǎn)品服務(wù)成為了繼傳統(tǒng)危廢技術(shù)服務(wù)之外的第二大業(yè)務(wù)����,雖然業(yè)務(wù)收入絕對(duì)額變化不大,但業(yè)務(wù)收入占比逐年上升��,且該項(xiàng)業(yè)務(wù)為公司帶來了可觀的毛利�����,甚至超過了傳統(tǒng)的危廢處置業(yè)務(wù)����,2017年該項(xiàng)業(yè)務(wù)毛利占比達(dá)45.12%,是公司業(yè)績(jī)的重要支撐���。2016年���,公司為了更好地提供一站式服務(wù)���,以2.048億美元戰(zhàn)略性收購(gòu)與石油產(chǎn)品銷售相關(guān)的7家公司業(yè)務(wù),使廢油業(yè)務(wù)形成供-產(chǎn)-銷一體化的經(jīng)營(yíng)模式�。廢油一旦收集完畢��,就會(huì)被送到煉油廠進(jìn)行處理��,清除掉所有的污染物和雜質(zhì)��,再作為公司的產(chǎn)品返回市場(chǎng)���。廢油業(yè)務(wù)的全產(chǎn)業(yè)鏈覆蓋將進(jìn)一步最大化廢油業(yè)務(wù)的利益獲取���。

緊急事件響應(yīng)服務(wù)是工業(yè)和現(xiàn)場(chǎng)服務(wù)的特色。美國(guó)危廢本身產(chǎn)量就小���,加上深井灌注處置率占比超過70%����,導(dǎo)致第三方處置公司分到的蛋糕極其有限�,不足500 萬噸/年?���;诖?, 公司通過向上游提供工業(yè)和現(xiàn)場(chǎng)服務(wù)來實(shí)現(xiàn)業(yè)務(wù)增長(zhǎng)�����。工業(yè)服務(wù)是公司為煉油廠����、礦山、化工廠���、制漿造紙廠��、升級(jí)機(jī)構(gòu)�、制造場(chǎng)和發(fā)電設(shè)施提供廣泛的工業(yè)維護(hù)服務(wù)和特殊工業(yè)服務(wù)����。服務(wù)范圍覆蓋整個(gè)北美地區(qū),其中包括公司在加拿大阿爾伯塔省油砂地區(qū)的業(yè)務(wù)?,F(xiàn)場(chǎng)服務(wù)是公司為客戶提供技術(shù)純熟的專家和技術(shù)人員,他們可利用專業(yè)設(shè)備和公司資源在任何選定的地點(diǎn)提供現(xiàn)場(chǎng)服務(wù)����。因工業(yè)服務(wù)技術(shù)壁壘低�,入行門檻低�����,故而競(jìng)爭(zhēng)較為激烈��。為了更好的搶占服務(wù)市場(chǎng)�����,CLH推出緊急事件響應(yīng)服務(wù)來提高核心競(jìng)爭(zhēng)力�。一旦出現(xiàn)緊急事件�, 公司的現(xiàn)場(chǎng)服務(wù)人員和設(shè)備能夠有計(jì)劃地進(jìn)行緊急地派出,并執(zhí)行諸如密閉空間進(jìn)入罐區(qū)清潔���、現(xiàn)場(chǎng)凈化�����、大型補(bǔ)救項(xiàng)目及拆除�����、陸上和水上的溢油清理���、鐵路車輛清潔�、產(chǎn)品回收和轉(zhuǎn)移�、媒體爆破和真空服務(wù)等現(xiàn)場(chǎng)服務(wù)。

各業(yè)務(wù)領(lǐng)域的穩(wěn)健發(fā)展也給公司帶來了穩(wěn)定增長(zhǎng)的現(xiàn)金流�����。在公司近年CAPEX 持續(xù)增長(zhǎng)的情況下����,公司各項(xiàng)業(yè)務(wù)均擁有較好的現(xiàn)金流情況,公司的現(xiàn)金情況基本保持穩(wěn)定����。

為什么CLH可以從眾多危廢處理公司中脫穎而出成為龍頭?

主要有以下兩點(diǎn)因素:

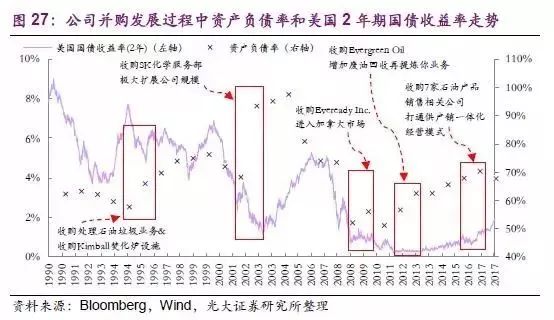

(1)內(nèi)因:發(fā)展戰(zhàn)略清晰�,并購(gòu)時(shí)機(jī)得當(dāng)。從早期的“橫向”并購(gòu)穩(wěn)步擴(kuò)大公司規(guī)模�����,到危廢行業(yè)轉(zhuǎn)型期抓住機(jī)會(huì)并購(gòu)SK 一舉做大公司體量����,再到危廢成熟期的跨行業(yè)并購(gòu)多元化發(fā)展穩(wěn)固公司危廢處理龍頭地位��,公司在不同階段的發(fā)展戰(zhàn)略十分清晰�����;同時(shí)公司的幾個(gè)重要并購(gòu)均處在融資成本相對(duì)合理的時(shí)期���,資產(chǎn)負(fù)債率雖然在并購(gòu)發(fā)生時(shí)有所提升,但后續(xù)的管控使得資產(chǎn)負(fù)債率一直處于相對(duì)平穩(wěn)水平���。

(2)外因:行業(yè)變革之際受波及較小。客觀來說�,公司逆勢(shì)而起也存在一定的運(yùn)氣因素。行業(yè)變革之際���,當(dāng)時(shí)的危廢龍頭CWM體量大因而受影響較大����,疊加母公司遭遇嚴(yán)重危機(jī)使得CWM最終隕落���;而公司在行業(yè)轉(zhuǎn)型時(shí)體量相對(duì)較小��,受波及并不嚴(yán)重�,且公司抓住機(jī)遇,一舉并購(gòu)了同樣受行業(yè)影響較大的SK���,一舉成為行業(yè)龍頭并維持領(lǐng)先優(yōu)勢(shì)至今���,同時(shí),也側(cè)面說明在強(qiáng)監(jiān)管下��,危廢項(xiàng)目穩(wěn)健�、安全運(yùn)營(yíng)的重要性。

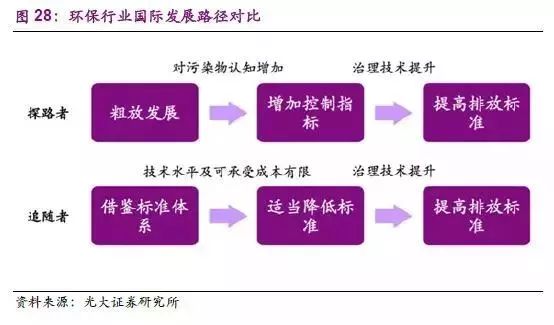

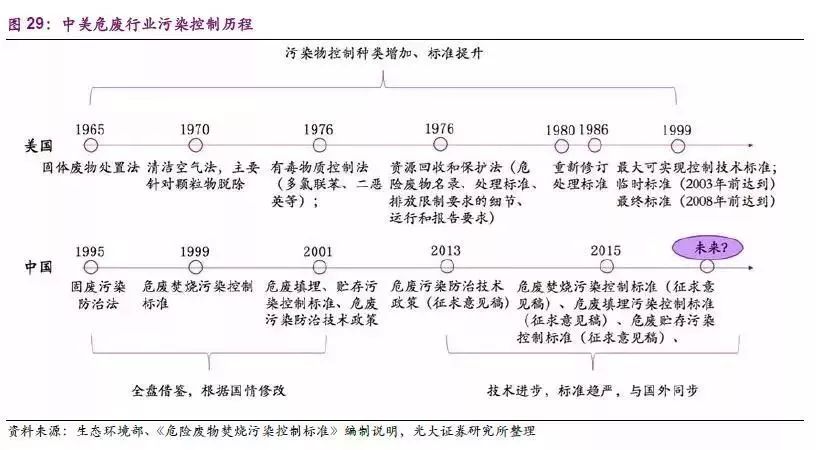

1、行業(yè)標(biāo)準(zhǔn):探路者與追隨者

以美國(guó)為首的發(fā)達(dá)國(guó)家的環(huán)保意識(shí)隨著工業(yè)的大力發(fā)展率先覺醒����,開始針對(duì)工業(yè)污染物制定相關(guān)標(biāo)準(zhǔn)。隨著對(duì)污染物的認(rèn)知上升�,行業(yè)標(biāo)準(zhǔn)趨于嚴(yán)格,技術(shù)規(guī)范性也逐步提高�。到二十世紀(jì)90年代,發(fā)達(dá)國(guó)家的探路者之旅已經(jīng)基本形成�����。以中國(guó)為代表的發(fā)展中國(guó)家雖然在環(huán)保行業(yè)起步較晚,但卻有一整套行業(yè)標(biāo)準(zhǔn)和技術(shù)規(guī)范可以借鑒����,扮演著追隨者的角色。

在中國(guó)對(duì)危廢污染進(jìn)行控制的時(shí)期�,美國(guó)相關(guān)產(chǎn)業(yè)已發(fā)展成熟。因此��,中國(guó)在短短幾年內(nèi)先后推出危廢焚燒���、填埋�����、貯存污染控制標(biāo)準(zhǔn),同時(shí)對(duì)危廢名錄和跨省轉(zhuǎn)移審批制度進(jìn)行借鑒��,建立起整套相對(duì)成熟的技術(shù)和標(biāo)準(zhǔn)體系��。

我國(guó)現(xiàn)行的標(biāo)準(zhǔn)體系與美國(guó)等發(fā)達(dá)國(guó)家相比仍然滯后�。在焚燒污染物排放限值、防護(hù)距離等規(guī)定上���,仍然與其他發(fā)達(dá)國(guó)家存在差距����。例如焚燒煙氣的二噁英排放標(biāo)準(zhǔn),中國(guó)標(biāo)準(zhǔn)為0.5TEQng/m3����,國(guó)際上普遍采用的POPs公約則要求0.1TEQng/m3。中國(guó)危廢行業(yè)提標(biāo)是必然趨勢(shì)�,所以危廢從業(yè)公司一定要重視自身的運(yùn)營(yíng)能力。

2�����、上游產(chǎn)廢來源和危廢處置方式差異較大

從產(chǎn)廢結(jié)構(gòu)上來看����,美國(guó)是石油化工生產(chǎn)大國(guó),其產(chǎn)廢結(jié)構(gòu)中基礎(chǔ)化工以及石油/煤制品制造業(yè)的產(chǎn)廢占比合計(jì)高達(dá)71%(2017年);由于石化企業(yè)多產(chǎn)生液態(tài)危廢����,因而美國(guó)的危廢產(chǎn)量中83%為液態(tài)危廢。而我國(guó)的化工行業(yè)產(chǎn)廢僅占總量的19%����,且產(chǎn)廢行業(yè)較為分散�,有色金屬冶煉���、非金屬礦采選���、造紙等行業(yè)的產(chǎn)廢占比均超過10%。另一方面���,液態(tài)危廢在國(guó)內(nèi)危廢總體結(jié)構(gòu)中占比較小��,以目前的廢物結(jié)構(gòu)看,將廢堿(15.67%)�����、廢酸(14.37%)��、廢油(5.36%)全看作液態(tài)危廢,合計(jì)占比僅為35%��。

從處置危廢方式上來看�,美國(guó)深井灌注處置技術(shù)已十分成熟�����,同時(shí)其液廢占比較高���,自2013年起深井灌注處置危廢的占比穩(wěn)定在70%左右�����,而其他的危廢處理方式包括廢液處理�����、回收���、焚燒、填埋等���,占比均不足10%���。中國(guó)目前的主流危廢處理方式仍為焚燒,不過近年的焚燒占比在持續(xù)下降(2015年已不足40%)����,同時(shí)資源化處置方式和水泥窯協(xié)同處置的熱度在穩(wěn)步提升。

3���、中國(guó)危廢處理市場(chǎng)更大

國(guó)內(nèi)危廢處理可比空間約是美國(guó)的3-4 倍����。

從危廢處理量來看,根據(jù)《中國(guó)統(tǒng)計(jì)年鑒》的數(shù)據(jù)�,中國(guó)2017年危險(xiǎn)廢物處理量為6595萬噸(綜合利用4043萬噸,無害化處置2552萬噸)����;而根據(jù)美國(guó)EPA數(shù)據(jù)顯示,美國(guó)近年來的危廢處理量均在3500~4000萬噸左右����,2017年為3516萬噸,約為我國(guó)危廢處理量的一半�。進(jìn)一步考慮第三方處理的規(guī)模,根據(jù)中國(guó)《2018 年全國(guó)大�����、中城市固體廢物污染環(huán)境防治年報(bào)》數(shù)據(jù)顯示��,2017年擁有危廢經(jīng)營(yíng)許可證單位的實(shí)際危廢處理量為2252萬噸�����,第三方處理占比為34%�;而根據(jù)美國(guó)EPA 數(shù)據(jù)顯示,美國(guó)第三方單位危廢處理量?jī)H為635萬噸��,第三方處理占比為18%���。測(cè)算得出我國(guó)第三方單位的危廢處理量(及危廢市場(chǎng)規(guī)模)約為美國(guó)的3.5 倍�。

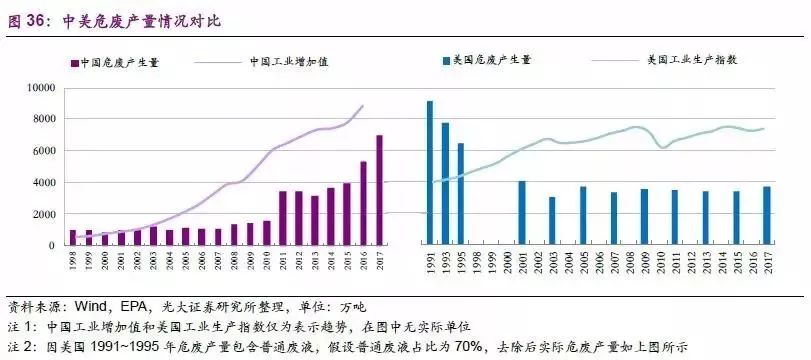

從危廢產(chǎn)量來看��,我國(guó)的危廢產(chǎn)量自2011年起隨著工業(yè)企業(yè)的快速發(fā)展而迅速走高���,2017年已達(dá)6937 萬噸�;而美國(guó)近年來的危廢產(chǎn)量已相對(duì)平穩(wěn)�,走勢(shì)和工業(yè)生產(chǎn)指數(shù)基本一致,危廢產(chǎn)量維持在3500萬噸左右����。危廢產(chǎn)量的差異也從供給層面決定了未來危廢處理市場(chǎng)空間的規(guī)模。

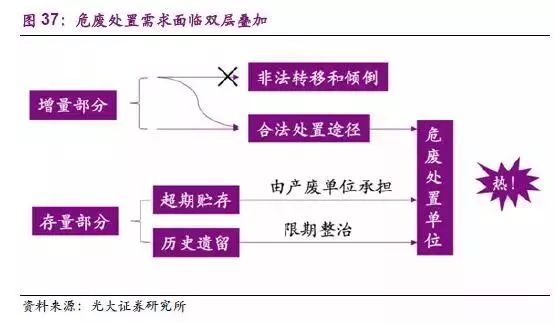

同時(shí)��,我國(guó)危廢市場(chǎng)還面臨著存量和增量雙層疊加�����。增量部分是指每年新產(chǎn)生的危廢量,通常包括合法處置途徑+非法處置途徑�����。在制度完善和嚴(yán)督察背景下,每年新增危廢中瞞報(bào)��、漏報(bào)行為減少���,非法轉(zhuǎn)移和傾倒途徑被切斷���,大量危廢回歸正規(guī)化途徑;存量部分是指在環(huán)保執(zhí)法加嚴(yán)后大量危廢貯存被發(fā)現(xiàn)���,短期內(nèi)面臨處置壓力��,處置需求十分迫切����。存量和增量雙層疊加�����,危廢需求暴增�����。進(jìn)入“十三五”以來,先后有11個(gè)省發(fā)布《危險(xiǎn)廢物處置設(shè)施建設(shè)規(guī)劃》�。從發(fā)布規(guī)劃項(xiàng)目的情況來看,“十三五”期間平均產(chǎn)能增長(zhǎng)率達(dá)212%�?����?梢娢U設(shè)施不足的問題已引起各地環(huán)保部門重視��。

五�、外延并購(gòu)是危廢龍頭成長(zhǎng)必經(jīng)之路

目前我國(guó)危廢市場(chǎng)的優(yōu)秀參與者眾多,隨著危廢處理“量?jī)r(jià)齊增”的情況延續(xù)�����,從傳統(tǒng)危廢處理企業(yè)東江環(huán)保����、光大綠色環(huán)保,到全產(chǎn)業(yè)鏈拓展的大型環(huán)保公司東方園林����、北控水務(wù),再到資金實(shí)力雄厚的新興力量海螺創(chuàng)業(yè)、雅居樂�����,均在危廢行業(yè)持續(xù)開疆拓土�����。但是����,我國(guó)的危廢市場(chǎng)行業(yè)集中度仍相對(duì)較低。根據(jù)E20環(huán)境平臺(tái)的統(tǒng)計(jì)����,雖然我國(guó)的危廢企業(yè)處理量快速增長(zhǎng),但是CR10的總產(chǎn)能僅占全國(guó)總產(chǎn)能的7.2%���,仍有大量的危廢產(chǎn)能被小型企業(yè)所瓜分���。

外延并購(gòu)將是我國(guó)危廢龍頭的成長(zhǎng)必經(jīng)之路。

對(duì)標(biāo)美國(guó)���,并購(gòu)是趨勢(shì)�����。

我國(guó)危廢行業(yè)目前的發(fā)展階段和美國(guó)二十世紀(jì)90 年代初期類似�,有大量的小型危廢企業(yè)侵占市場(chǎng)份額,1991年共有近4000家危廢處理公司�����。而隨著監(jiān)管趨嚴(yán)�����、危廢處理費(fèi)用回歸正常水平���、技術(shù)逐步成熟等多項(xiàng)因素影響,美國(guó)的危廢處理企業(yè)到2017年僅有1000余家�,且CR10的市占率超過90%,市場(chǎng)格局已非常成熟����。

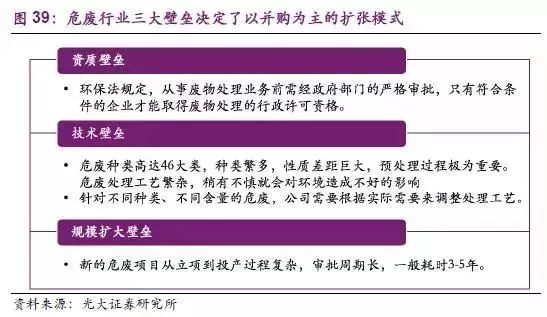

行業(yè)三大壁壘決定擴(kuò)張靠并購(gòu)。

資質(zhì)壁壘:環(huán)保法規(guī)定���,從事廢物處理業(yè)務(wù)前需經(jīng)政府部門的嚴(yán)格審批����,只有符合條件的企業(yè)才能取得廢物處理的行政許可資格。2013年以后�����,生態(tài)環(huán)境部將危廢經(jīng)營(yíng)許可證的審批權(quán)限下放到了省級(jí)生態(tài)環(huán)境部門��。危廢經(jīng)營(yíng)企業(yè)要進(jìn)入當(dāng)?shù)厥袌?chǎng)���,必須經(jīng)過當(dāng)?shù)丨h(huán)境管理部門審批��。這一舉措導(dǎo)致危廢處理行業(yè)呈現(xiàn)出一定的地域壁壘����,故而大型危廢公司往往會(huì)選擇并購(gòu)實(shí)現(xiàn)跨區(qū)域的擴(kuò)張�。

技術(shù)壁壘:危廢種類高達(dá)46大類,種類繁多��,性質(zhì)差距巨大��,預(yù)處理過程極為重要����。危廢處理工藝繁雜���,稍有不慎就會(huì)對(duì)環(huán)境造成不好的影響,因而政府在發(fā)放危廢許可證時(shí)���,也會(huì)要求企業(yè)有一定的危廢處理技術(shù)��。此外�����,針對(duì)不同種類��、不同含量的危廢,公司需要根據(jù)實(shí)際需要來調(diào)整處理工藝��。

規(guī)模擴(kuò)大壁壘:新的危廢項(xiàng)目從立項(xiàng)到投產(chǎn)過程復(fù)雜��,審批周期長(zhǎng)����,一般耗時(shí)3-5年。顯然�����,收購(gòu)有資質(zhì)的企業(yè)會(huì)比新建產(chǎn)能更容易擴(kuò)大企業(yè)規(guī)模。

值得注意的是�����,危廢行業(yè)的并購(gòu)發(fā)展也與宏觀融資環(huán)境有一定關(guān)系:

1)當(dāng)融資環(huán)境寬松���,融資成本較低時(shí)���,擁有資金優(yōu)勢(shì)的危廢企業(yè)會(huì)加大外延并購(gòu)的力度,同時(shí)也會(huì)吸引行業(yè)外公司打開危廢市場(chǎng)進(jìn)一步擴(kuò)張�����;

2)當(dāng)融資環(huán)境逐步收緊時(shí)����,企業(yè)在進(jìn)一步擴(kuò)張規(guī)模和穩(wěn)健運(yùn)營(yíng)之間的博弈會(huì)影響公司未來發(fā)展;

3)當(dāng)融資環(huán)境嚴(yán)峻��,融資成本較高時(shí)��,單純通過資本并購(gòu)擴(kuò)張不考慮運(yùn)營(yíng)的公司將面臨極大壓力����,而人員�����、技術(shù)儲(chǔ)備充分�,具有優(yōu)秀運(yùn)營(yíng)能力的公司有望脫穎而出�,在行業(yè)中占據(jù)領(lǐng)先地位。

無論是成功者的經(jīng)驗(yàn)還是行業(yè)本身的限制�����,危廢行業(yè)未來的發(fā)展離不開大量的兼并收購(gòu)�,2017年危廢行業(yè)的并購(gòu)共計(jì)二十余起,產(chǎn)業(yè)整合融合的趨勢(shì)仍將持續(xù)�����,光大綠色環(huán)保���、東江環(huán)保等具備規(guī)模優(yōu)勢(shì)和優(yōu)異運(yùn)營(yíng)能力的龍頭公司將有望在新一輪的跑馬圈地中脫穎而出。

1��、光大綠色環(huán)保:出身名門���,傳承優(yōu)質(zhì)項(xiàng)目

2017年5月由光大國(guó)際分拆上市�����。

截止2018年12月31日���,綠色環(huán)保共擁有58個(gè)生物質(zhì)綜合利用項(xiàng)目(運(yùn)營(yíng)22個(gè)��、在建14個(gè)�、籌建13個(gè)�、未啟動(dòng)二期項(xiàng)目9個(gè))、32個(gè)危廢綜合處理項(xiàng)目(運(yùn)營(yíng)11個(gè)���、在建4個(gè)��、籌建17個(gè))����、7個(gè)光伏發(fā)電項(xiàng)目和2個(gè)風(fēng)電項(xiàng)目(均已投運(yùn))�����、以及9個(gè)環(huán)境修復(fù)項(xiàng)目(運(yùn)營(yíng)1個(gè)��、在建7個(gè)����、籌建1個(gè))�,總投資共約240億元�����,年生活垃圾處理產(chǎn)能102萬噸����,年危廢處理產(chǎn)能19.4萬噸(焚燒8.4、填埋11)��,年供熱量96萬噸�。

2、東江環(huán)保:承勢(shì)而動(dòng)��,布局全國(guó)

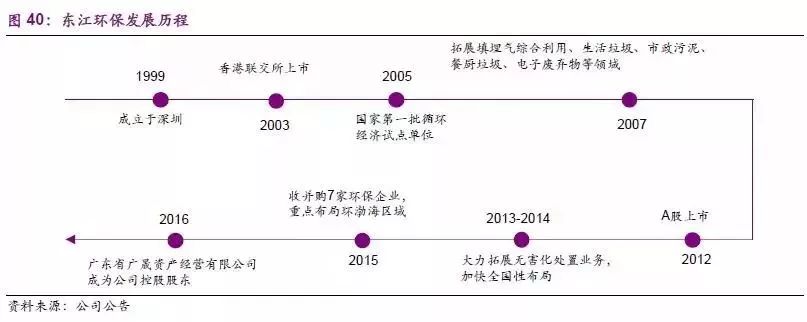

東江環(huán)保1999年成立于深圳����,專注于廢物處理及資源化利用。從2013年開始�,大力拓展無害化處置業(yè)務(wù)��,加快全國(guó)性布局���,擴(kuò)張至福建��、浙江��、江西��、新疆等地區(qū)��。2015年擴(kuò)張至布局環(huán)渤海區(qū)域��。目前擁有產(chǎn)能約168萬噸�����,位列行業(yè)第一��。

【做垃圾分類方案�����,找上海環(huán)聯(lián)生態(tài)�!】

“上海環(huán)聯(lián)生態(tài)科技有限公司”面向全國(guó)承接生活垃圾分類專項(xiàng)規(guī)劃和實(shí)施方案的編制業(yè)務(wù),資深專家領(lǐng)銜���、專業(yè)團(tuán)隊(duì)打造����,站位更高、視野更寬����、理念更新、思路更清��、定位更準(zhǔn)�、目標(biāo)更明、內(nèi)容更實(shí)���,并更具可行性�����、可達(dá)性�、可操作性和可持續(xù)性�。引領(lǐng)新時(shí)尚,環(huán)聯(lián)幫你忙��!

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品��,目的在于傳遞更多信息,并不代表本網(wǎng)贊同其觀點(diǎn)��。

2. 請(qǐng)文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭(zhēng)議問題���,如發(fā)生涉及內(nèi)容、版權(quán)等問題�����,文章來源方自負(fù)相關(guān)法律責(zé)任����。

3. 如涉及作品內(nèi)容、版權(quán)等問題�����,請(qǐng)?jiān)谧髌钒l(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系�,否則視為放棄相關(guān)權(quán)益。