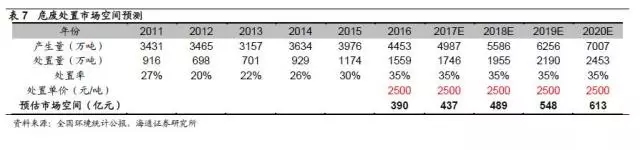

核心提示:危廢處置產(chǎn)能不足���,價格穩(wěn)步上升��,預(yù)計17-20年市場空間超2000億。危廢處置產(chǎn)能緊缺�����,2015年核準處置規(guī)模僅982.4萬噸/年。近年來��,危廢處置價格呈現(xiàn)穩(wěn)步上升趨勢��,目前平均價格在2500元/噸左右��。假設(shè)未來幾年危廢產(chǎn)生量保持過去十年復(fù)合增長率12%的增速�,保守估計處置率為35%,我們預(yù)計2017-2020處置市場空間總計2086億元�。

1.垃圾無害化處理缺口大,“十三五”新增處理能力以焚燒為主

1.1城鎮(zhèn)化繼續(xù)推進����,垃圾處理缺口巨大

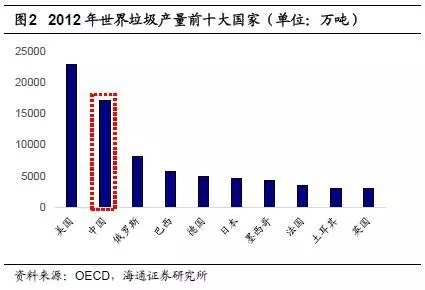

我國城鎮(zhèn)垃圾產(chǎn)量巨大。根據(jù)國家統(tǒng)計局數(shù)據(jù)����,2000年我國的常住人口城鎮(zhèn)化率僅為36.22%,到2015年末為56.1%����,年均增加1.33個百分點,城鎮(zhèn)人口的不斷增加使得城鎮(zhèn)生活垃圾產(chǎn)生量與日俱增�。根據(jù)OECD數(shù)據(jù)��,2012年我國垃圾清運量僅次于美國�����,高居世界第二位����,且遙遙領(lǐng)先于后面的俄羅斯�����、巴西����、德國等國家。根據(jù)國家統(tǒng)計局數(shù)據(jù)�����,2001年我國垃圾清運量為1.35億噸���,2015年為1.91億噸�����,CAGR為3.27%�。

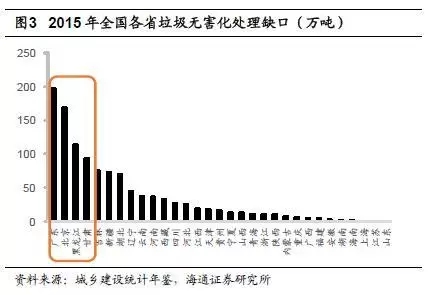

城鎮(zhèn)垃圾無害化處理缺口巨大�����。以人均垃圾產(chǎn)生量1.2kg/日來計算�,2015年我國城鎮(zhèn)垃圾生產(chǎn)總量為3.38億噸,而2015年我國垃圾清運量為1.91億噸����,對應(yīng)缺口巨大。另一方面�,從清運量看,2015年我國生活垃圾無害化處理量為1.8億噸�,無害化處理率為94.1%,對應(yīng)全國無害化處理總?cè)笨跒?129萬噸�,分省區(qū)來看,缺口最大的有廣東(196萬噸)�、北京(168萬噸)、黑龍江(114萬噸)�、甘肅(94萬噸)。2006-2015年間�,我國生活垃圾無害化處理缺口累計超過3.6億噸。

我國56.1%的城鎮(zhèn)化率依然遠低于發(fā)達國家,在新型城鎮(zhèn)化戰(zhàn)略的推進下���,預(yù)計未來城鎮(zhèn)人口將保持穩(wěn)步增長��,假設(shè)“十三五”期間垃圾清運量每年保持3.27%的增速��,垃圾無害化處理率為95%�����,則“十三五”期間垃圾無害化處理缺口5300萬噸����,垃圾處理能力有待進一步提高���。

1.2長期看���,焚燒將成為主要的生活垃圾處理方式

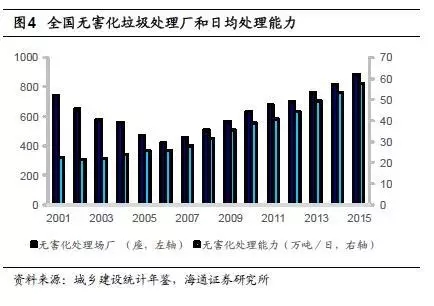

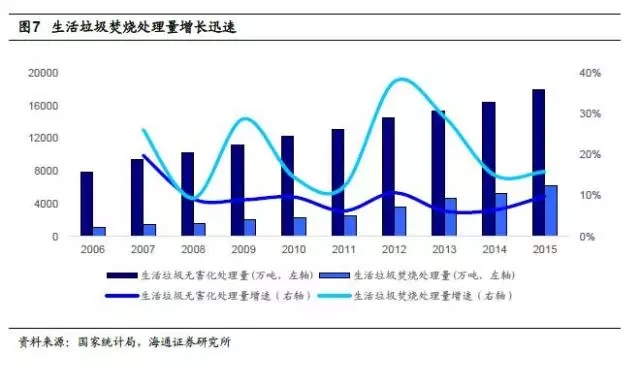

目前衛(wèi)生填埋處理占主導(dǎo)地位,長期看焚燒處理優(yōu)勢明顯�����、增速較快��。常見的垃圾無害化處理方式有衛(wèi)生填埋、焚燒和高溫堆肥���。其中��,我國垃圾焚燒處理量占比從2006年的14.45%上升到2015年的34.28%��,2015年焚燒處理量為6176萬噸,處理能力為21.9萬噸/日(約8000萬噸/年)���;衛(wèi)生填埋占比從2006年的81.4%下降到2015年的63.75%��,2015年處理量為11483萬噸�,處理能力為34.4萬噸/日(約12600萬噸/年)���,而近年高溫堆肥處理量極少�,2015年僅為354萬噸�����。垃圾焚燒與填埋法相比���,經(jīng)濟效益和環(huán)境保護程度更高:①減量縮容:在垃圾經(jīng)過焚燒后�����,一般可減重80%�����,減容90%以上�����,節(jié)約大量的土地資源��;②資源再利用:按熱值比較�,每噸生活垃圾約相當于0.2-0.25噸標準煤,垃圾焚燒發(fā)電的資源綜合利用效益相當可觀��;③污染弱:垃圾焚燒主要產(chǎn)生的氣體為二氧化碳����。因而垃圾焚燒成為近年來國家推崇的無害化處理方式,在垃圾無害化處理中的占比逐年上升����。

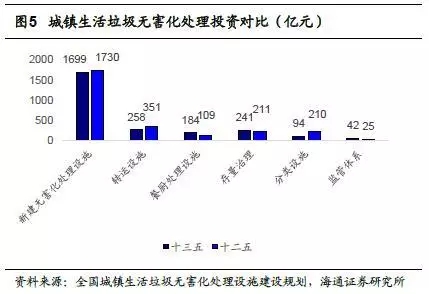

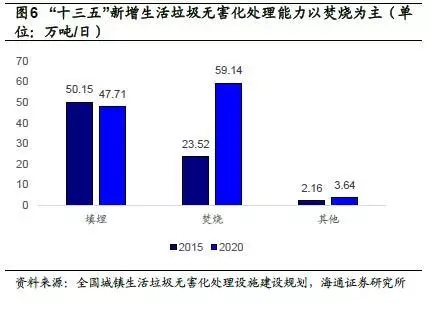

根據(jù)《“十三五”全國城鎮(zhèn)生活垃圾無害化處理設(shè)施建設(shè)規(guī)劃》,預(yù)計“十三五”期間全國城鎮(zhèn)生活垃圾無害化處理設(shè)施建設(shè)總投資約2518.4億元�。其中�����,無害化處理設(shè)施建設(shè)投資1699.3億元�;到2020年直轄市���、計劃單列市和省會城市的生活垃圾無害化處理率達到100%����,其他城市達到95%以上���;2015年垃圾焚燒處理能力為23.52萬噸/日(注:國家統(tǒng)計局數(shù)據(jù)為21.91萬噸/日),計劃2020年提高到59.14萬噸/日�����,占總處理能力(110.49萬噸/日)的比例達到54%���。

2.預(yù)計“十三五”期間生活垃圾焚燒處理能力復(fù)合增速達22%����,BOT為主流模式

2.1生活垃圾焚燒行業(yè)高增長有望延續(xù)

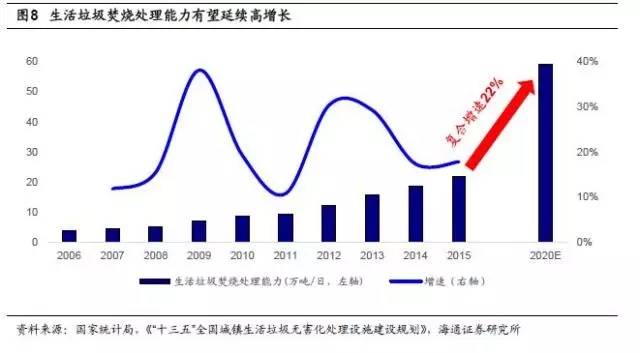

生活垃圾焚燒處理量增速高于無害化處理整體水平�����,“十三五”期間有望延續(xù)高增長。我國生活垃圾焚燒處理量增長迅速���,從2006年的1138萬噸增長至2015年的6176萬噸���,十年間復(fù)合增速高達20.68%,遠高于生活垃圾無害化處理領(lǐng)域整體9.63%的復(fù)合增速����。行業(yè)在經(jīng)歷了2012、2013年的高速增長后�����,2014�����、2015年增速略有下滑�����,2015年生活垃圾焚燒處理量增速為15.87%�,處理能力增速為17.8%���,整個“十二五”期間焚燒處理量復(fù)合增速24.15%,根據(jù)《“十三五”全國城鎮(zhèn)生活垃圾無害化處理設(shè)施建設(shè)規(guī)劃》��,到2020年生活垃圾焚燒處理能力將達到59.14萬噸/日�,十三五期間生活垃圾焚燒處理能力復(fù)合增速將達到22%,行業(yè)高增長有望延續(xù)��。

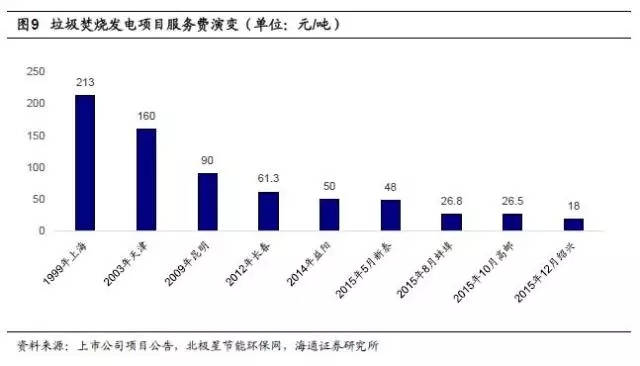

2.2預(yù)計“十三五”期間“工程+運營”市場接近3000億

行業(yè)競爭加劇�,處理費下行。在市場參與者逐漸增多和行業(yè)競爭逐步加劇的背景下��,近年新建的垃圾焚燒項目處理費呈下降趨勢����。2015年以來�,一些企業(yè)為了搶占市場而壓低價格,低價中標項目涌現(xiàn):2015年山東新泰項目中標價48元/噸�����,安徽蚌埠項目中標價26.8元/噸���,江蘇高郵項目中標價26.5元/噸�,浙江紹興項目中標價更是降至18元,擾亂市場正常秩序�。除去少數(shù)惡意壓低價格的項目,根據(jù)中國經(jīng)濟導(dǎo)報統(tǒng)計�,近年來垃圾焚燒特許經(jīng)營項目處理費每噸平均在60~80元,整體呈現(xiàn)小幅下降的趨勢��。

按照垃圾焚燒規(guī)劃新增處理能力對市場空間進行測算���,“十三五”期間垃圾焚燒處理費市場空間總計近400億元���,焚燒發(fā)電市場空間約1100億元,兩者合計運營收入約1500億元�;此外,新增處理能力所需的建設(shè)投資總計近1500億元����,垃圾焚燒市場空間巨大。

2.3典型垃圾焚燒BOT項目介紹

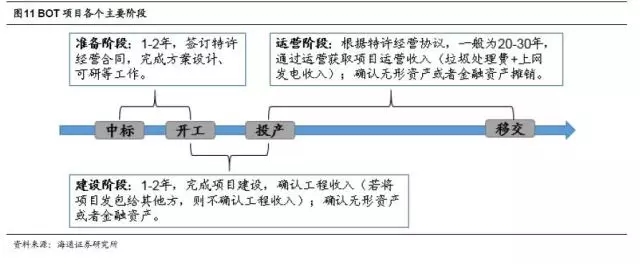

垃圾焚燒項目的經(jīng)營模式包括工程總包���、BT��、BOT�、BOO等,BOT為目前最普遍的模式����,即地方政府作為項目發(fā)起人向社會公開招標,公司中標后設(shè)立項目子公司�,與地方政府簽訂特許經(jīng)營協(xié)議,獲取一定期限(一般為20-30年)內(nèi)項目的投資�、建設(shè)、運營權(quán)��,特許經(jīng)營期結(jié)束后���,項目公司將垃圾焚燒發(fā)電廠無償移交給地方政府���。

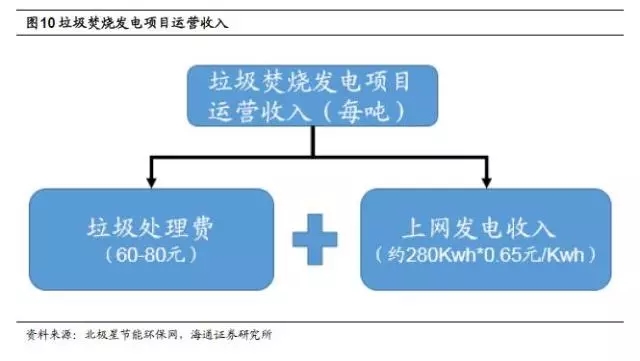

BOT模式下,垃圾焚燒項目的收入主要來自建設(shè)階段的工程收入和運營階段的運營收入����。垃圾焚燒發(fā)電項目運營階段收入主要為垃圾處理費(政府補貼)以及上網(wǎng)發(fā)電收入。不同項目的垃圾處理費價格差異較大����,大致在50-150元/噸的區(qū)間里���,目前大部分項目的平均水平在60-80元/噸�。根據(jù)2012年4月發(fā)布的《國家發(fā)展改革委關(guān)于完善垃圾焚燒發(fā)電價格政策的通知》,每噸生活垃圾折算上網(wǎng)電量為280千瓦時��,執(zhí)行全國統(tǒng)一垃圾發(fā)電標桿電價每千瓦時0.65元(含稅�����,增值稅即征即退)���;超過部分電量執(zhí)行當?shù)赝惾济喊l(fā)電機組上網(wǎng)電價�。

對項目公司而言�,項目中標后,主要會經(jīng)歷三個階段��,分別是準備階段(一般為1-2年�����,完成項目的前期準備工作����,簽訂特許經(jīng)營合同,完成環(huán)評����、可研報告等工作)�����、建設(shè)階段(一般為1-2年���,完成項目建設(shè),確認工程收入��,若項目外包給其他方����,則不確認)和運營階段(在特許經(jīng)營期內(nèi),負責項目的運營����,獲取垃圾處理費補貼和上網(wǎng)發(fā)電收入),特許經(jīng)營期到期之后����,項目無償移交給政府。

以一個規(guī)模為1000噸/日�,投資金額4億元,特許經(jīng)營期為25年的垃圾焚燒項目為例����,分析項目的整個建設(shè)、經(jīng)營和移交過程中公司三張表的變化�。為簡化起見,作如下假設(shè):

(1)項目建設(shè)期為2017年1月1日-2018年12月31日�,項目運營期從2019年1月1日開始;

(2)不考慮項目公司的融資情況�����;

(3)項目建成后確認為無形資產(chǎn)�;

(4)其他相關(guān)假設(shè)在表3中用紅色字體標注。

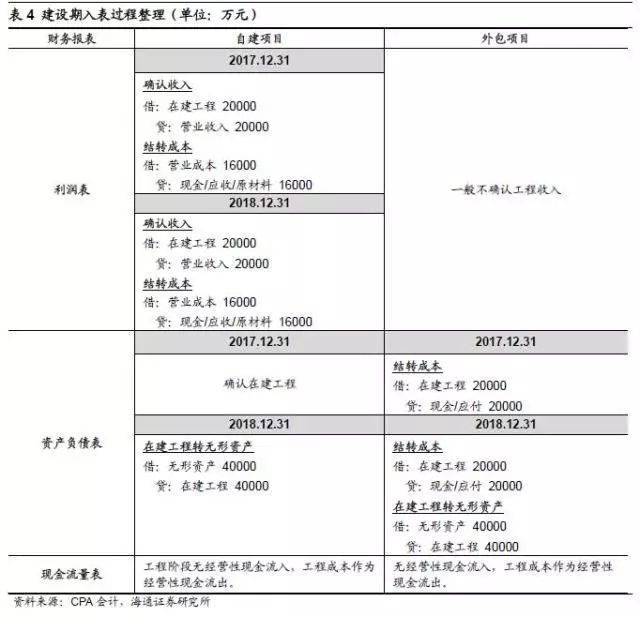

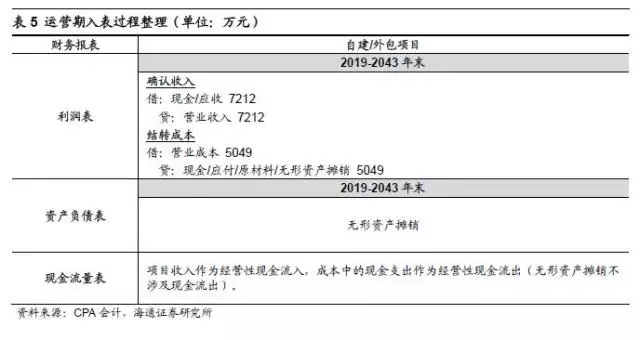

若該項目為項目公司自建���,則建設(shè)期項目公司將根據(jù)完工進度確認工程收入并計入在建工程���,項目完工后在建工程轉(zhuǎn)為無形資產(chǎn),工程階段雖有工程收入并確認利潤���,但并無實際經(jīng)營性現(xiàn)金流入�����。若項目公司將項目發(fā)包��,通常不確認工程收入�,即建造期不影響利潤表,根據(jù)完工進度向承包方支付工程款�,確認在建工程,項目完工后將在建工程結(jié)轉(zhuǎn)為無形資產(chǎn)�。項目運營階段,公司確認項目運營收入(主要是垃圾處理費和上網(wǎng)發(fā)電收入)��,結(jié)轉(zhuǎn)相關(guān)成本��,成本項包含無形資產(chǎn)的攤銷�����。項目建設(shè)期和運營期的主要會計科目錄入如表4和表5:

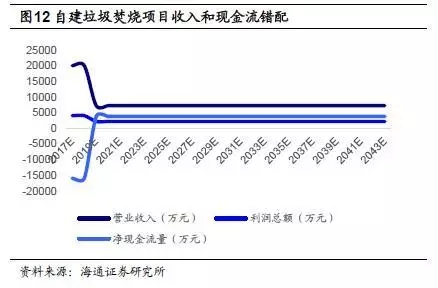

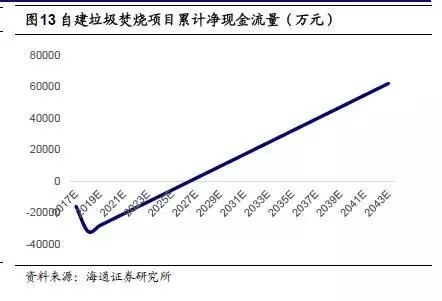

對于自建的垃圾焚燒BOT項目�����,其收入和現(xiàn)金流錯配���,項目建設(shè)階段確認的工程收入較多����,確認的利潤也通常較高����,但沒有實際的現(xiàn)金流入�����,運營階段項目的收入降低,但是有穩(wěn)定的經(jīng)營性現(xiàn)金流入���。項目回收期較長�����,考驗公司資金實力和融資能力�。

2.4主要公司對比

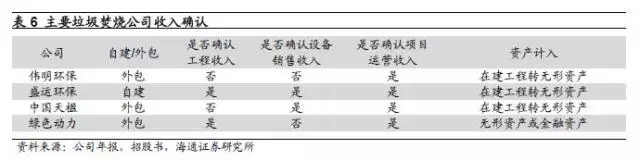

實務(wù)中�,不同公司對垃圾焚燒發(fā)電BOT項目的會計處理方式有一定的差異。以偉明環(huán)保�、盛運環(huán)保、中國天楹和綠色動力四家主營垃圾焚燒發(fā)電的公司為例�,對垃圾焚燒發(fā)電BOT項目的會計處理方式以及財務(wù)指標進行比較分析。

通常而言���,對于垃圾焚燒BOT項目��,如果公司自建�,則會確認工程收入,如果將項目外包��,則不確認工程收入�����。四家公司中���,盛運環(huán)保項目主要為自建��,并且確認工程收入���,而偉明環(huán)保和中國天楹主要采取外包的方式,不確認工程收入����。綠色動力有所不同,公司將項目發(fā)包給其他方�����,但考慮到其對項目負有整體履約責任并承擔所有費用和風險�,在項目建造階段確認相應(yīng)的建造收入,該等建造收入根據(jù)獨立評估師評定的公允價值計量�����。此外,盛運環(huán)保和中國天楹確認設(shè)備銷售收入���,偉明環(huán)保與綠色動力則不確認����,四家公司都確認項目運營收入�����。

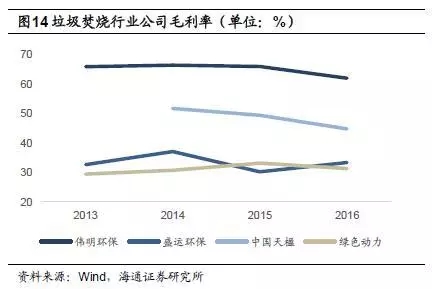

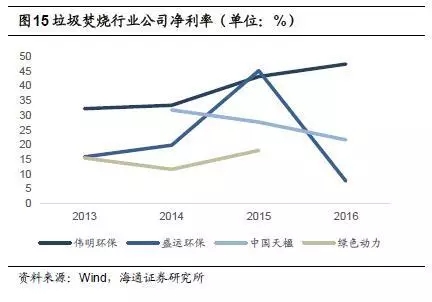

從四家公司的利潤率指標上看��,偉明環(huán)保擁有較高的毛利率和凈利率�,2016年偉明環(huán)保綜合毛利率和凈利率分別為62.1%和47.4%����。中國天楹綜合毛利率也較高,2016年為44.8%��,但整體呈小幅下降趨勢�����。

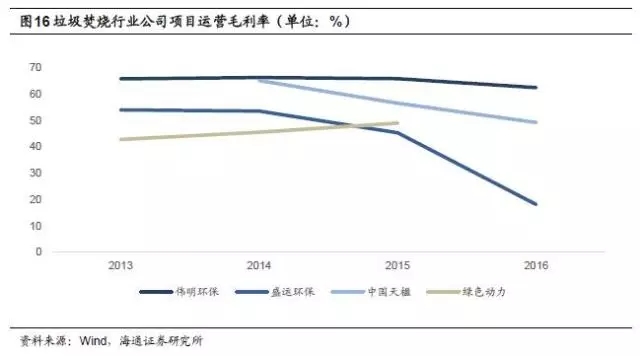

偉明環(huán)保項目運營毛利率較高,2015年為65.9%����,2016年小幅下降,為62.5%��;中國天楹運營業(yè)務(wù)毛利率也相對較高����,2016年為49.2%,但相較于2014年的65.1%下滑近16個百分點�;綠色動力2015年毛利率為49.0%;盛運環(huán)保2015年運營業(yè)務(wù)毛利率為45.3%��,2016年為18.0%�。

盛運環(huán)保和綠色動力兩家公司確認工程業(yè)務(wù)收入。工程業(yè)務(wù)毛利率方面��,盛運環(huán)保相對較高�,2015年為29.4%,2016年下降至21.3%��;綠色動力雖確認工程業(yè)務(wù)收入����,但項目主要系外包給其他方���,建造收入根據(jù)獨立評估師評定的公允價值計量,毛利率較低�,2015年為18.3%。

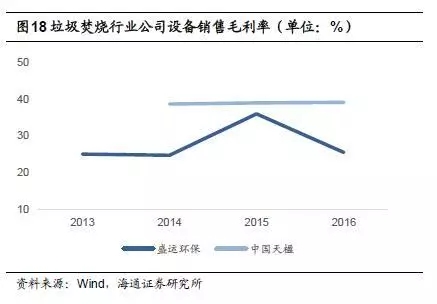

盛運環(huán)保和中國天楹兩家公司確認設(shè)備銷售毛利率����,中國天楹設(shè)備毛利率較為穩(wěn)定,近三年維持在38%-39%之間����,盛運環(huán)保設(shè)備銷售毛利率略低�,2015年為36.0%,2016年為25.5%��。

偉明環(huán)保近幾年資產(chǎn)負債率逐年下降�����,2016年降至43.0%�;盛運環(huán)保2015、2016年資產(chǎn)負債率維持平穩(wěn)����,在53%左右���;中國天楹資產(chǎn)負債率呈上升趨勢,從2014年的50.4%增至2016年的65.6%����;綠色動力2016年資產(chǎn)負債率小幅上升,為56.8%��。

偉明環(huán)保ROE較高���,2016年為17%����,但相較2013����、2014年有一定下滑;盛運環(huán)保2016年ROE出現(xiàn)較大下滑���,僅為2.3%��;中國天楹2016年ROE為10.3%��;綠色動力ROE上升趨勢明顯�����,2016年達到13.0%����,較2015年上升3.6個百分點。

3.危廢產(chǎn)生量大���,危廢處置市場空間廣

3.1危廢產(chǎn)生量大�����,每年實際產(chǎn)生量可能超億噸

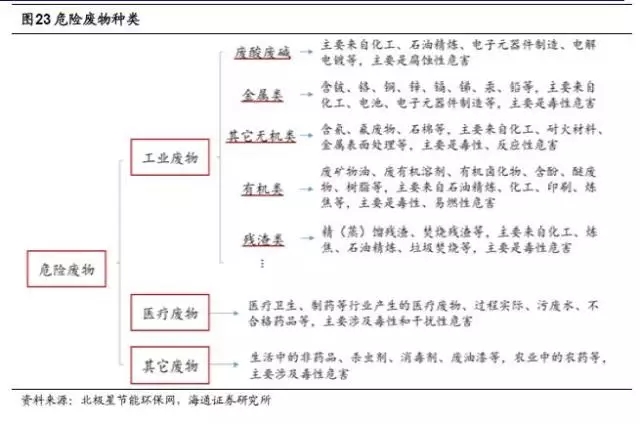

危廢是指列入國家《國家危險廢物名錄》或由國家按照一定的技術(shù)標準認定為具有毒性���、腐蝕性����、易燃性、反應(yīng)性或感染性的廢棄物�����。2016年版《國家危險廢物名錄》將危廢分為46大類別,共479種�����,根據(jù)來源不同�����,可以分為工業(yè)危廢���、醫(yī)療危廢和其他危廢�����。

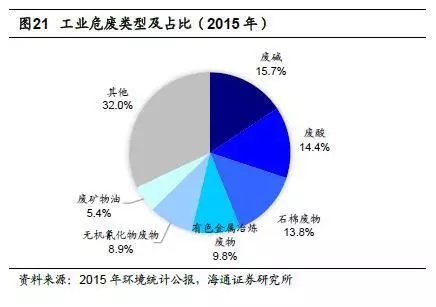

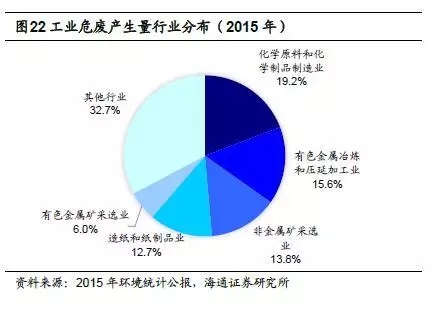

工業(yè)危廢是危險廢物的主要來源�,具體危廢類型包括廢堿����、廢酸、石棉廢物�����、有色金屬冶煉廢物��、無機氰化物廢物、廢礦物油等����,從上游行業(yè)看,主要來自化學(xué)原料和化學(xué)制品制造業(yè)��、有色金屬冶煉和壓延加工業(yè)�����、非金屬礦采選業(yè)�、造紙和紙制品業(yè)、有色金屬礦采選業(yè)等����。

危險廢物產(chǎn)生量大,綜合利用處置率有待提高���。根據(jù)環(huán)境統(tǒng)計年報數(shù)據(jù)���,2015年全國工業(yè)危險廢物產(chǎn)生量為3976萬噸�,占一般工業(yè)固體廢物產(chǎn)生量的1.22%,過去十年年均復(fù)合增長率約為12%��;綜合利用量為2050萬噸,綜合利用率52%�;處置量1174萬噸,處置率30%�;貯存量810.3萬噸(含前期);危廢綜合利用處置率約為82%���。

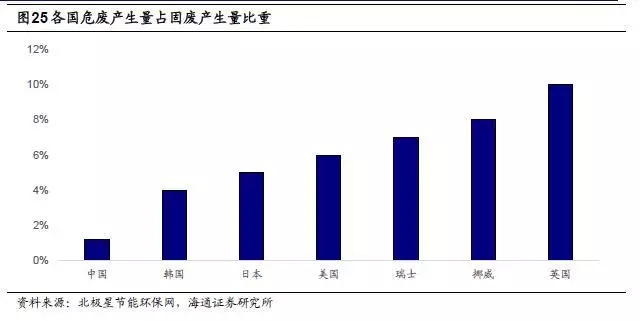

另一方面�����,我國危廢的實際產(chǎn)生量可能遠遠高于環(huán)境統(tǒng)計年報的統(tǒng)計數(shù)據(jù)�����,很多危廢產(chǎn)生量未進入國家統(tǒng)計口徑�����。根據(jù)2010年發(fā)布的《第一次全國污染源普查公報》���,2007年全國工業(yè)危廢產(chǎn)量為4573.69萬噸,已遠超2015年環(huán)境統(tǒng)計年報的值�����。根據(jù)國外經(jīng)驗,危廢產(chǎn)生量占固廢的比重基本都在4%以上�,英國更是達到10%,參考日本���、韓國的數(shù)據(jù)��,假設(shè)中國危廢實際產(chǎn)生量占固廢比重為4%�����,基于環(huán)境統(tǒng)計年報數(shù)據(jù)���,我國2015年工業(yè)危廢產(chǎn)生量大約為1.3億噸,尚有約9000萬噸的工業(yè)危廢沒有被納入統(tǒng)計口徑�����,差異主要來自于危廢產(chǎn)生企業(yè)對危廢的少報瞞報���,部分危廢流向沒有危廢經(jīng)營資質(zhì)的企業(yè)處置���。若以危廢實際產(chǎn)生量來看,目前危廢的有效綜合利用處置處置率還非常低���,提升空間大���。

3.2行業(yè)格局分散,上市公司加速跑馬圈地

我國政府對危廢處理行業(yè)實行許可證制度�����。這一方面能夠保證從事危廢處理業(yè)務(wù)的公司基本擁有較強的技術(shù)實力和項目經(jīng)驗��,從而保障危廢無害化處理的效率��,減少處理不當造成的二次污染�����;另一方面��,實行許可證制度會限制新進企業(yè)數(shù)量�����,限制全國危廢綜合利用和處置總量��。

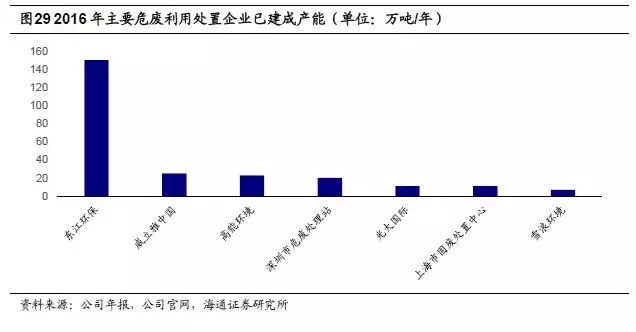

我國危廢綜合利用與處置行業(yè)格局分散���,市場集中度較低����。2015年全國危廢許可證(含醫(yī)療危廢)數(shù)量為2034個,較前一年增加113個�,其中江蘇省頒發(fā)的危廢許可證數(shù)量為327個,數(shù)量上排名第一���,湖南�����、廣東分列二�����、三位���,數(shù)量在150個左右,浙江���、山東也超過100個��。截止到2015年�,全國危險廢物經(jīng)營單位核準經(jīng)營規(guī)模達到5263萬噸/年,其中核準利用規(guī)模為4155.1萬噸/年�����,核準處置規(guī)模為982.4萬噸/年���,平均每個許可證僅對應(yīng)2.59萬噸/年的利用和處置能力。根據(jù)2008年環(huán)保部公布的危廢處置名單�����,當時全國1500多家具有危廢處理資質(zhì)的企業(yè)中����,處理能力達到1000噸/日的企業(yè)僅占0.3%,目前行業(yè)格局沒有太大變化�����。

從實際利用處置情況來看(持有危廢經(jīng)營許可證的單位收集�����、利用、貯存及處置危險廢物的實際數(shù)量�,不包括產(chǎn)生單位自行利用處置的量),2015年危險廢物實際經(jīng)營規(guī)模為1536萬噸���,其中���,實際利用量為1096.8萬噸,實際處置量為426.0萬噸���。

東江環(huán)保龍頭地位顯著�����。截止2016年底��,東江環(huán)保已擁有國家危險廢物名錄中46大類中的44類危廢經(jīng)營資質(zhì)��,僅次于威立雅中國��,公司危廢利用和處置資質(zhì)近150萬噸/年(其中無害化處置資質(zhì)達到72萬噸/年)�,遠遠高于威立雅中國���,另根據(jù)公司規(guī)劃��,預(yù)計到2020年總產(chǎn)能將達到350萬噸(其中無害化產(chǎn)能達到200萬噸)�,增長空間可觀。

高能環(huán)境����、雪浪環(huán)境、瀚藍環(huán)境等A股上市公司紛紛展開危廢領(lǐng)域布局����。高能環(huán)境通過增資��、股權(quán)收購控股了新德環(huán)保和靖遠宏達����,投資新設(shè)菏澤高能洪業(yè)環(huán)保科技有限公司�����、科領(lǐng)環(huán)保股份有限公司���,截止16年底�����,危廢處理處置牌照量已達到22.66萬噸�����;雪浪環(huán)境通過收購無錫工廢�����、增資江蘇匯豐進軍危廢行業(yè)��,截止16年底危廢處理處置資質(zhì)7萬噸/年��,此外公司已完成對上海長盈(產(chǎn)能擬擴至5萬噸)20%股權(quán)的收購�,并擬收購凌霜固廢(3萬噸/年)。瀚藍環(huán)境通過聯(lián)手國際巨頭瑞曼迪斯展開在危廢領(lǐng)域的布局���,此外公司與凱程環(huán)保簽署框架協(xié)議����,擬收購?fù)江h(huán)境70%股權(quán)��,目前威辰環(huán)境相關(guān)資質(zhì)尚在辦理中��,目前尚未取得危廢經(jīng)營許可證���,待取得資質(zhì)���,收購?fù)瓿珊蠊緦⒊薪觿P程環(huán)保22萬噸/年的處理處置資質(zhì)�。

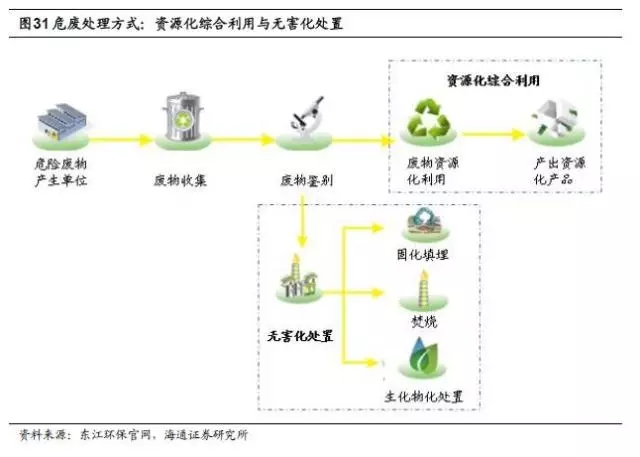

3.3盈利模式:綜合利用和無害化處置

危廢的處理方式主要包括綜合利用和無害化處置�����。綜合利用是工業(yè)危廢最主要的處理方式���,2015年危廢綜合利用量達到2050萬噸�����,占危廢產(chǎn)生量比重為51.6%,危廢無害化處置作為另一種重要的危廢處理方式�����,近年來處置規(guī)模呈現(xiàn)逐步攀升的趨勢�����,2015年達到1174萬噸��,占危廢產(chǎn)生量的比重為29.5%。

危廢綜合利用業(yè)務(wù)的盈利模式為賺取資源化產(chǎn)品的銷售收入�。危廢處理企業(yè)向上游企業(yè)付費回收具有資源化再利用價值的廢物(如含銅、鎳�����、錫等金屬的廢物)��,并將廢物中具有再利用價值的物質(zhì)轉(zhuǎn)化為資源化產(chǎn)品進行銷售�����。如東江環(huán)保2017年擬通過定增募投的江西危險廢物處理處置中心項目(資源化利用部分)����,其主要建設(shè)內(nèi)容為廢線路板處理車間、含銅廢物綜合利用車間���、含鋅廢物綜合利用車間����、廢酸綜合回收車間���、含鎳含鉻廢物綜合利用車間�,建成后處理規(guī)模為28萬噸/年,產(chǎn)物為相關(guān)銅鹽����、鎳鹽、鎘鹽等資源化產(chǎn)品���。

危廢無害化處置業(yè)務(wù)的盈利模式是賺取危廢處理費�����。危廢處理企業(yè)向工業(yè)廢物生產(chǎn)者收取處置費��,收集其產(chǎn)生的工業(yè)危廢��,對危廢進行無害化�����、減量化及最終處置,具體處置方式有焚燒�、物化、填埋等�。如東江環(huán)保2017年擬通過定增募投的福建綠洲工業(yè)固體廢物無害化處置項目,其建設(shè)內(nèi)容包括年焚燒處置能力2萬噸/年的回轉(zhuǎn)窯裝置�����、年物化處理危險廢物2萬噸的裝置和安全填埋2萬噸的裝置,項目建成后每年可綜合處理各類危險廢物共計6萬噸���。

3.4危廢處置產(chǎn)能不足��,市場空間廣闊

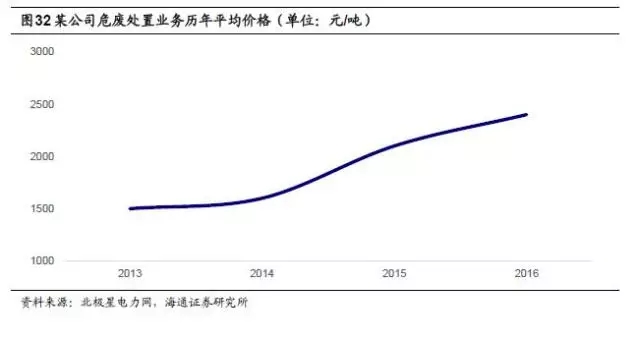

危廢處置價格穩(wěn)步上升����,市場空間巨大�����。從核準經(jīng)營規(guī)?��??����,危廢處置產(chǎn)能緊缺���,2015年核準處置規(guī)模僅982.4萬噸/年。近年來���,危廢處置價格呈現(xiàn)穩(wěn)步上升趨勢��。以行業(yè)內(nèi)某領(lǐng)先企業(yè)為例�����,2013年����,其危廢處置業(yè)務(wù)平均價格為1500元/噸左右,2016年則上升至2500元/噸左右�����。以全國環(huán)境統(tǒng)計公報數(shù)據(jù)為基礎(chǔ)�����,假設(shè)未來幾年危廢產(chǎn)生量保持過去十年復(fù)合增長率12%的增速����,保守估計處置率為35%,單位處置成本為2500元/噸����,則預(yù)計2020年危廢處置市場為613億元,2017-2020處置市場空間總計2086億元��?�?紤]到還有大量的危廢沒有進入國家統(tǒng)計口徑��,若將這些量考慮在內(nèi)�,市場空間還將提升2-3倍。

來源:無憂固廢網(wǎng)

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品���,目的在于傳遞更多信息�����,并不代表本網(wǎng)贊同其觀點��。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題��,如發(fā)生涉及內(nèi)容���、版權(quán)等問題,文章來源方自負相關(guān)法律責任��。

3. 如涉及作品內(nèi)容、版權(quán)等問題���,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系����,否則視為放棄相關(guān)權(quán)益���。