編者按:2018年,對(duì)環(huán)保產(chǎn)業(yè)來說是極其特殊的一年���。一方面����,生態(tài)環(huán)境政策力度空前加大,環(huán)境監(jiān)管進(jìn)一步加嚴(yán)�,污染防治攻堅(jiān)戰(zhàn)全面打響,利好環(huán)保產(chǎn)業(yè)發(fā)展的政策環(huán)境日益完善����。另一方面��,受經(jīng)濟(jì)形勢(shì)���、股票市場(chǎng)��、相關(guān)政策及自身因素等多重影響�,部分環(huán)保上市公司爆發(fā)了經(jīng)營(yíng)危機(jī)�。2018年,環(huán)保企業(yè)的經(jīng)營(yíng)狀況究竟如何�?環(huán)保上市公司的年報(bào)數(shù)據(jù)無(wú)疑受到業(yè)內(nèi)外所矚目。

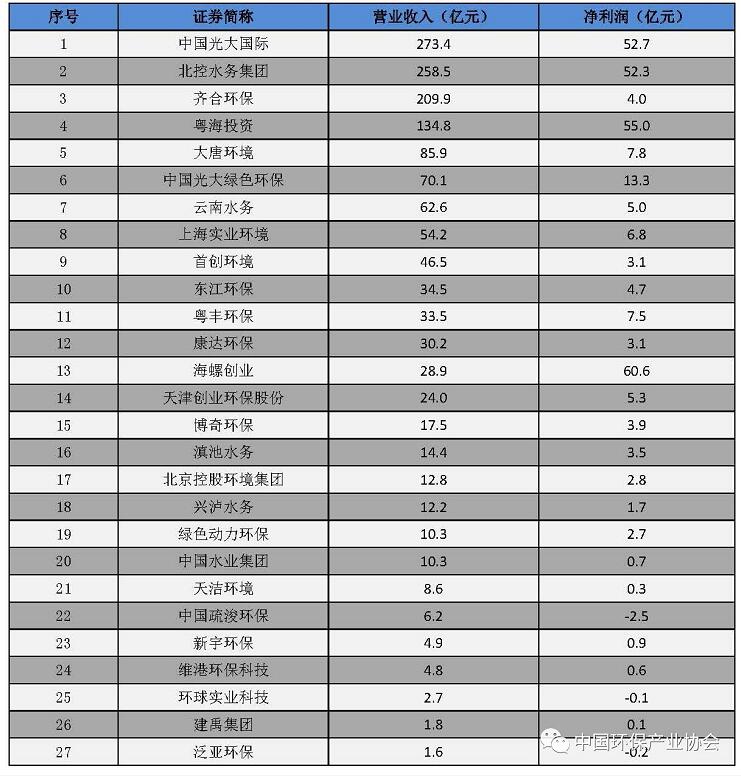

中國(guó)環(huán)境保護(hù)產(chǎn)業(yè)協(xié)會(huì)依據(jù)A股及港股上市公司公布的2018年報(bào)����,篩選出環(huán)保業(yè)務(wù)營(yíng)業(yè)收入占主營(yíng)業(yè)務(wù)收入比例大于50%的51家A股環(huán)保上市公司�,比例小于50%其環(huán)保業(yè)務(wù)營(yíng)業(yè)收入達(dá)1億元以上的49家A股環(huán)保上市公司,以及環(huán)保業(yè)務(wù)營(yíng)業(yè)收入1億元以上的27家港股環(huán)保上市公司共127家環(huán)保上市公司作為本次盤點(diǎn)的對(duì)象�。其中,水污染防治領(lǐng)域56家,大氣污染防治領(lǐng)域24家�,固廢處理與資源化領(lǐng)域33家�����,環(huán)境監(jiān)測(cè)與檢測(cè)領(lǐng)域8家�����,環(huán)境修復(fù)領(lǐng)域5家(1家因其涉獵多業(yè)務(wù)領(lǐng)域�����,暫未劃入上述細(xì)分領(lǐng)域)。100家A股環(huán)保上市公司中���,包括主板51家,中小企業(yè)板14家�����,創(chuàng)業(yè)板35家�。

中國(guó)環(huán)境保護(hù)產(chǎn)業(yè)協(xié)會(huì)基于127家A股及港股環(huán)保上市公司2018年報(bào)披露信息����,選取了主營(yíng)業(yè)務(wù)收入����、環(huán)保業(yè)務(wù)營(yíng)業(yè)收入�、凈利潤(rùn)及凈利潤(rùn)率�����、EPS(每股收益)��、每股現(xiàn)金流�����、資產(chǎn)負(fù)債率7項(xiàng)指標(biāo)�����,從企業(yè)的成長(zhǎng)性�、獲利能力��、現(xiàn)金流及資產(chǎn)負(fù)債情況四個(gè)方面進(jìn)行簡(jiǎn)要盤點(diǎn)�����,中央財(cái)經(jīng)大學(xué)綠色經(jīng)濟(jì)與區(qū)域轉(zhuǎn)型研究中心提供數(shù)據(jù)支撐�����。

一����、2018年環(huán)保上市公司總體情況

1、成長(zhǎng)性表現(xiàn)

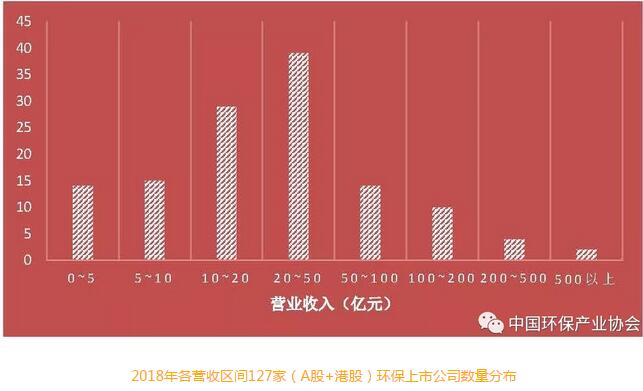

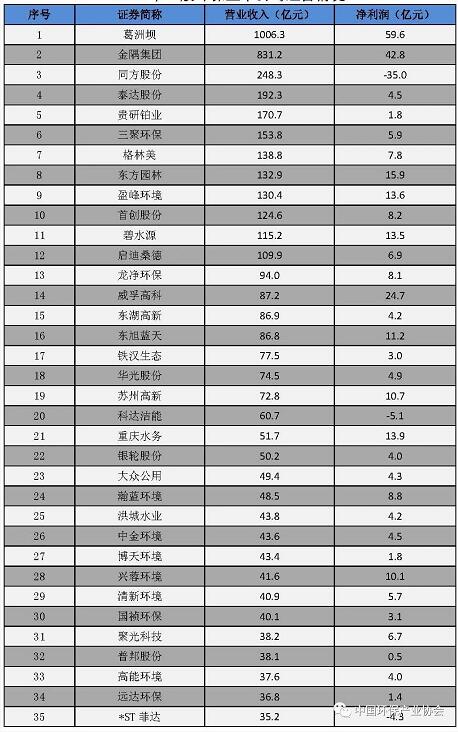

2018年��,127家環(huán)保上市公司共實(shí)現(xiàn)營(yíng)業(yè)收入(以下簡(jiǎn)稱“營(yíng)收”)7057.4億元�,其中2家營(yíng)收超過500億元,100億元-500億元14家����,50億元-100億元14家����,20億元-50億元39家。營(yíng)收同比增長(zhǎng)9.3%��,其中94家(占比74.0%)營(yíng)收實(shí)現(xiàn)同比增長(zhǎng)��,最高增幅約達(dá)166.3%����,33家(占比26.0%)同比下滑����,最高跌幅約達(dá)-98.2%�����。

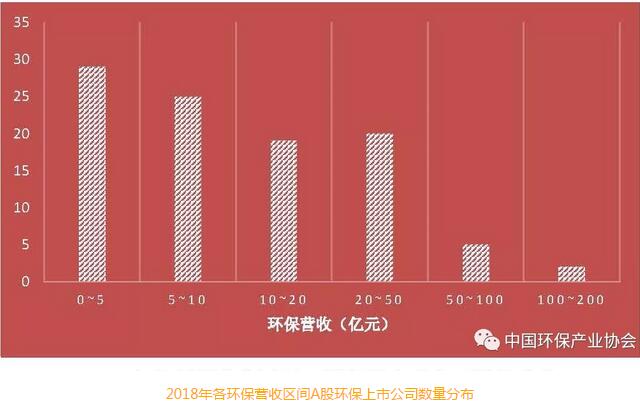

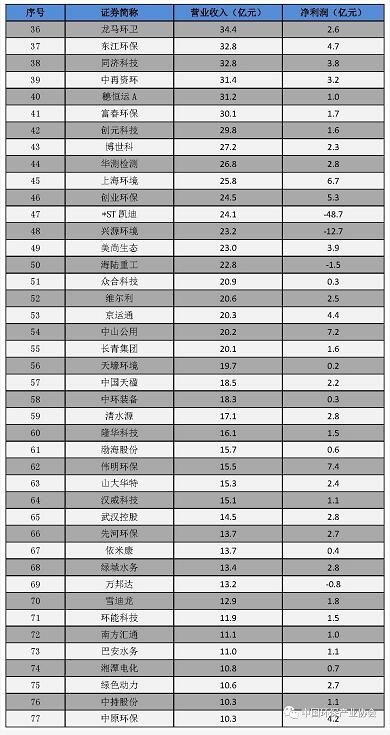

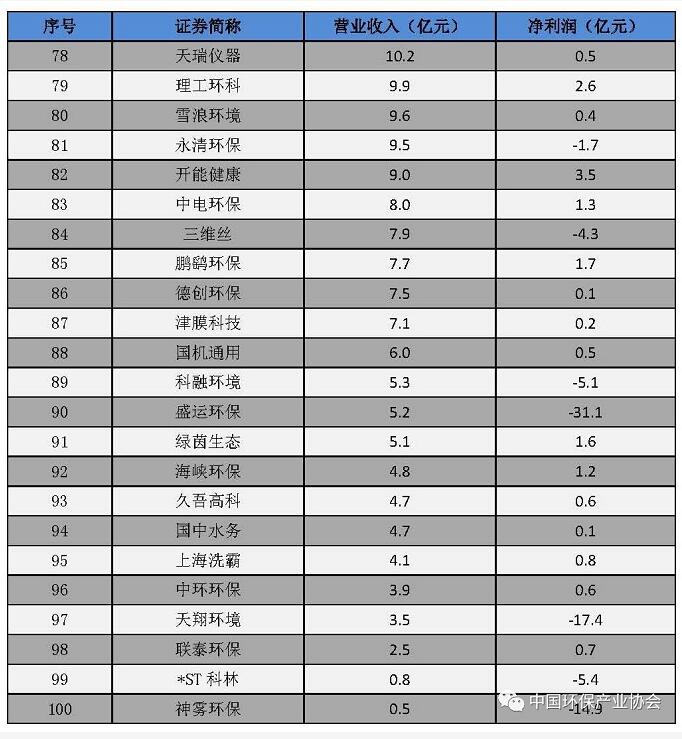

其中����,100家A股環(huán)保上市公司2018年實(shí)現(xiàn)環(huán)保業(yè)務(wù)營(yíng)收(以下簡(jiǎn)稱“環(huán)保營(yíng)收”)1855.8億元��,其中2家環(huán)保營(yíng)收超過100億元���,50億元-100億元5家����,20億元-50億元20家, 環(huán)保營(yíng)收總額實(shí)現(xiàn)同比增長(zhǎng)4.5%��,相較于2017年���,環(huán)保營(yíng)收增幅收窄��,增速明顯下降�。其中70家(占比70.0%)環(huán)保營(yíng)收同比增長(zhǎng),最高增幅約達(dá)200.9%���;27家(占比27.0%)同比下滑�����,神霧環(huán)保(-98.2%)����、天翔環(huán)境(-67.6%)、*ST凱迪(-67.4%)����、*ST科林(-61.9%)和盛運(yùn)環(huán)保(-60.9%)同比跌幅排名前5�����;3家暫無(wú)法計(jì)算出同比變化(2017年無(wú)環(huán)保營(yíng)收數(shù)據(jù))����。

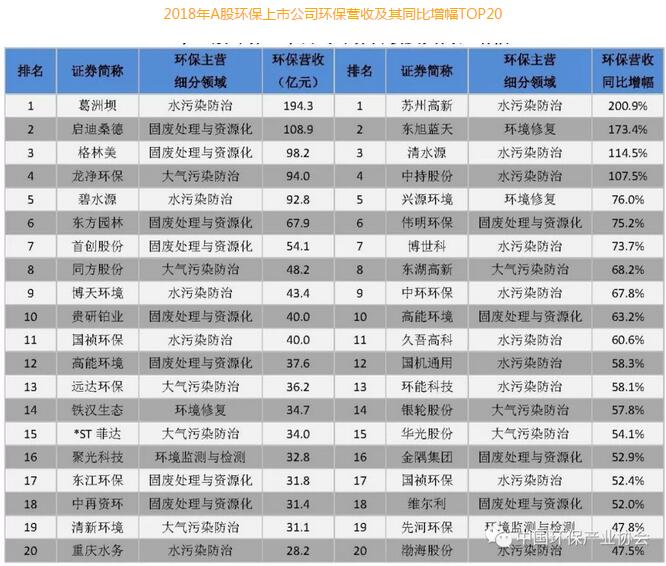

100家A股環(huán)保上市公司環(huán)保營(yíng)收(27家港股環(huán)保上市公司因無(wú)法確定環(huán)保營(yíng)收額故不做排名)及其同比增幅排名前20的公司如下:

2、獲利能力

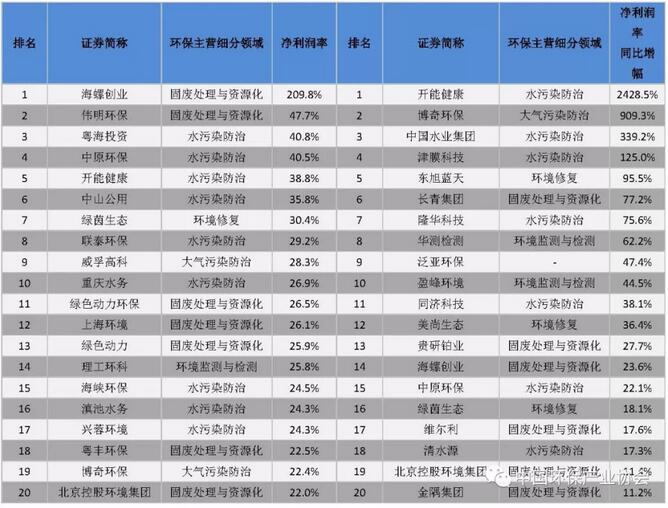

2018年�,127家環(huán)保上市公司共實(shí)現(xiàn)凈利潤(rùn)(包括非環(huán)保業(yè)務(wù)凈利潤(rùn))540.8億元,同比下滑-21.9%�,其中63家(占比49.6%)凈利潤(rùn)同比增長(zhǎng)���,最高增幅約達(dá)3120.1%���,64家(占比50.4%)凈利潤(rùn)同比下滑����,科融環(huán)境(-18790.5%)���、天翔環(huán)境(-2570.6%)、*ST科林(-1465.1%)���、三維絲(-1387.5%)和同方股份(-760.1%)同比跌幅排名前5;平均凈利潤(rùn)率為7.7%����,較上年約下降3個(gè)百分點(diǎn),其中33家(占比26.0%)凈利潤(rùn)率較上年有所增長(zhǎng)���,最高增幅達(dá)2428.5%�����,94家(占比74.0%)較上年有所下滑,科融環(huán)境(-23595.7%)、神霧環(huán)保(-23197.3%)����、*ST科林(-14741.4%)����、天翔環(huán)境(-6797.0%)和三維絲(-2243.1%)同比跌幅排名前5����。

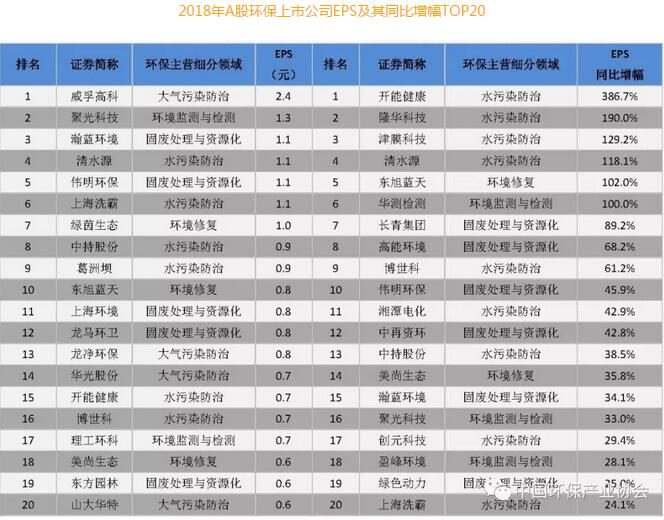

100家A股環(huán)保上市公司EPS(每股收益)位于-4.2元至2.4元區(qū)間��,其中39家(占比39.0%)EPS同比增長(zhǎng)����,最高增幅約達(dá)386.7%���,61家(占比61.0%)同比下滑,最高跌幅約達(dá)-6774.0%。

從凈利潤(rùn)���、凈利潤(rùn)率看�,2018年環(huán)保上市公司獲利能力不及上年,且逾60%的A股環(huán)保上市公司EPS(每股收益)低于2017年�。

3���、現(xiàn)金流表現(xiàn)

100家A股環(huán)保上市公司2018年平均每股現(xiàn)金流為0.086元����,同比增長(zhǎng)4.8%�,其中57家(占比57.0%)每股現(xiàn)金流較上年有所增長(zhǎng)��,最高增幅約達(dá)7591.4%����,43家(占比43.0%)低于上年�����,最高跌幅約達(dá)-6574.7%��。從每股現(xiàn)金流變化看,2018年近60%的A股環(huán)保上市公司在現(xiàn)金流方面的表現(xiàn)優(yōu)于2017年�����。

4��、負(fù)債水平

100家A股環(huán)保上市公司2018年平均資產(chǎn)負(fù)債率為64.2%�,較上年提高3.2個(gè)百分點(diǎn)�����。其中49家(占比49.0%)資產(chǎn)負(fù)債率在50%-70%�����,負(fù)債水平基本位于相對(duì)合理的區(qū)間�;資產(chǎn)負(fù)債率低于50%和高于70%的分別為33家(占比33.0%)和18家(占比18.0%)。從資產(chǎn)負(fù)債率看�,2018年A股環(huán)保上市公司平均負(fù)債水平仍基本處于較合理區(qū)間����。

小結(jié):

從營(yíng)收數(shù)據(jù)看,2018年�����,環(huán)保上市公司營(yíng)收和環(huán)保營(yíng)收總體繼續(xù)保持增長(zhǎng)態(tài)勢(shì),但環(huán)保業(yè)務(wù)營(yíng)收增長(zhǎng)速度明顯降低��;與上年相較�,約七成企業(yè)營(yíng)收和環(huán)保營(yíng)業(yè)有所增長(zhǎng)����,約三成企業(yè)有所下降���。總體來看��,2018年環(huán)保上市公司在環(huán)保業(yè)務(wù)成長(zhǎng)性方面表現(xiàn)欠佳。

從盈利指標(biāo)數(shù)據(jù)看���,2018年�����,超半數(shù)的環(huán)保上市公司凈利潤(rùn)同比下降�,行業(yè)平均凈利潤(rùn)率由2017年的10.7%下滑至7.7%���;60%多的企業(yè)EPS(每股收益)出現(xiàn)下滑���。反映出2018年環(huán)保上市公司獲利能力有所下降�����。

從現(xiàn)金流情況看,2018年���,環(huán)保上市公司平均每股現(xiàn)金流有所增長(zhǎng)�����,近六成企業(yè)同比增加,約四成企業(yè)同比減少?��?傮w來看,2018年環(huán)保上市公司現(xiàn)金流方面的總體表現(xiàn)略優(yōu)于2017年�。

從資產(chǎn)負(fù)債情況看�����,2018年�,環(huán)保上市公司平均資產(chǎn)負(fù)債率較上年提高約3個(gè)百分點(diǎn)���,有半數(shù)多的企業(yè)資產(chǎn)負(fù)債率未處于較合理區(qū)間內(nèi)��,但行業(yè)平均負(fù)債水平尚處于較合理區(qū)間。

整體上看�,2018年環(huán)保上市公司的發(fā)展總體保持正向、積極�,但受宏觀經(jīng)濟(jì)形勢(shì)、PPP政策調(diào)整�、金融去杠桿���、國(guó)內(nèi)外二級(jí)市場(chǎng)系統(tǒng)性風(fēng)險(xiǎn)等多重因素影響��,環(huán)保上市公司整體環(huán)保業(yè)績(jī)?cè)鏊傧禄?,獲利水平有所下降,部分企業(yè)現(xiàn)金流壓力凸顯��,行業(yè)整體負(fù)債水平有所提升。

二�����、細(xì)分領(lǐng)域情況

1�����、水污染防治領(lǐng)域

成長(zhǎng)性表現(xiàn):2018年,43家水污染防治A股環(huán)保上市公司和13家港股環(huán)保上市公司共實(shí)現(xiàn)營(yíng)收2560億元��,同比增長(zhǎng)3.6%���,其中44家(占比78.6%)營(yíng)收同比增長(zhǎng)��,最高增幅約達(dá)103.5%�,12家(占比21.4%)同比下滑���,最高跌幅約達(dá)98.2%�����;43家A股上市公司環(huán)保營(yíng)收670.8億元��,同比下滑-8.2%�,其中32家(占比74.4%)環(huán)保營(yíng)收同比增長(zhǎng)��,最高增幅約達(dá)200.9%��,10家(占比23.3%)同比下滑,神霧環(huán)保(-98.2%)����、天翔環(huán)境(-67.6%)和萬(wàn)邦達(dá)(-41.5%)同比跌幅排名前3,1家暫無(wú)法計(jì)算出同比變化���。從營(yíng)收看�,2018年水污染防治A股及港股環(huán)保上市公司總體成長(zhǎng)表現(xiàn)略優(yōu)于2017年���,但A股環(huán)保上市公司的環(huán)保營(yíng)收有所下降�。

獲利能力表現(xiàn):43家水污染防治A股環(huán)保上市公司與13家港股環(huán)保上市公司共實(shí)現(xiàn)凈利潤(rùn)276.5億元���,同比下滑-17.5%���,其中30家(占比53.6%)凈利潤(rùn)同比增長(zhǎng)����,最高增幅約達(dá)3120.1%���,26家(占比46.4%)同比下滑�,天翔環(huán)境(2570.6%)���、神霧環(huán)保(521.4%)和中國(guó)疏浚環(huán)保(-452.5%)同比跌幅排名前3;平均凈利潤(rùn)率為11.0%�����,較上年下降3個(gè)百分點(diǎn),其中12家(占比21.4%)凈利潤(rùn)率較上年有所增長(zhǎng)��,最高增幅達(dá)2428.5%,44家(占比78.6%)較上年有所下滑�,神霧環(huán)保(-23197.3%)�����、天翔環(huán)境(-6797.0%)和中國(guó)疏浚環(huán)保(-470.8%)同比跌幅排名前3。

從凈利潤(rùn)�����、凈利潤(rùn)率看�,水污染防治A股和港股環(huán)保上市公司整體獲利能力不及2017年�。

2����、大氣污染防治領(lǐng)域

成長(zhǎng)表現(xiàn):2018年�,22家大氣污染防治A股環(huán)保上市公司與2家港股環(huán)保上市公司共實(shí)現(xiàn)營(yíng)收1179.4億元����,同比下降-3.9%�����,其中12家(占比50.0%)營(yíng)收同比增長(zhǎng)���,最高增幅約達(dá)31.1%���,12家(占比50.0%)同比下滑�����,最高跌幅約-90.7%��。22家A股環(huán)保上市公司實(shí)現(xiàn)環(huán)保營(yíng)收378.8億元�����,同比上漲4.9%����,其中13家(占比59.1%)同比增長(zhǎng)���,最高增幅約達(dá)68.2%�����,9家(占比40.9%)同比下滑�����,*ST科林(-61.9%)��、三維絲(-46.0%)和京運(yùn)通(-28.9%)同比跌幅排名前3����。從營(yíng)收看,2018年大氣污染防治A股及港股環(huán)保上市公司總體成長(zhǎng)表現(xiàn)不及2017年,但港股環(huán)保上市公司的環(huán)保營(yíng)收有所增長(zhǎng)�。

獲利能力表現(xiàn):2018年���,22家大氣污染防治A股環(huán)保上市公司與2家港股環(huán)保上市公司共實(shí)現(xiàn)凈利潤(rùn)11.0億元�,同比下滑-90.0%��,其中6家(占比25.0%)凈利潤(rùn)同比增長(zhǎng),最高增幅約達(dá)1160.8%��,18家(占比75.0%)同比下滑��,科融環(huán)境(-18790.5%)、*ST科林(-1465.1%)和三維絲(-1387.5%)同比跌幅排名前3�;平均凈利潤(rùn)率為1.0%��,較上年下降8.3個(gè)百分點(diǎn),其中3家(占比12.5%)凈利潤(rùn)率較上年有所增長(zhǎng),最高增幅達(dá)909.3%���,21家(占比87.5%)較上年有所下滑�����,科融環(huán)境(-23595.7.0%)�����、*ST科林(-14741.4%)和三維絲(-2243.1%)同比跌幅排名前3��。

從凈利潤(rùn)、凈利潤(rùn)率看�����,大氣污染防治A股和港股環(huán)保上市公司整體獲利能力不及2017年。

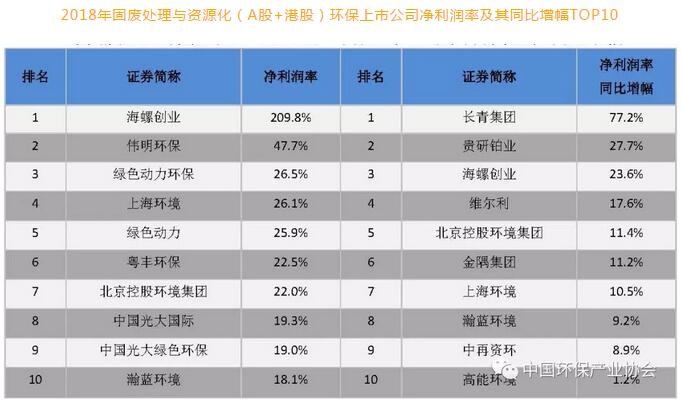

3、固廢處理與資源化領(lǐng)域

成長(zhǎng)表現(xiàn):2018年,22家固廢處理與資源化A股環(huán)保上市公司和11家港股環(huán)保上市公司共實(shí)現(xiàn)營(yíng)收2888.9億元�,同比增長(zhǎng)19.0%����,其中29家(占比87.9%)營(yíng)業(yè)收入同比增長(zhǎng),最高增幅約達(dá)153.5%,4家(占比36.7%)同比下滑���,最高跌幅約達(dá)-62.0%����;22家A股上市公司環(huán)保營(yíng)收631.8億元�����,同比增長(zhǎng)16.7%,其中15家(占比68.2%)環(huán)保營(yíng)收同比增長(zhǎng),最高增幅約達(dá)75.2%�����,5家(占比22.7%)同比下滑����, *ST凱迪(-67.4%)����、盛運(yùn)環(huán)保(-60.9%)和海陸重工(-21.4%)同比跌幅排名前3����,2家暫無(wú)法計(jì)算出同比變化��。從營(yíng)收看���,2018年固廢處理與資源化A股及港股環(huán)保上市公司總體成長(zhǎng)表現(xiàn)優(yōu)于2017年�����,且A股環(huán)保上市公司的環(huán)保營(yíng)收有所提高�����。

獲利能力表現(xiàn):22家固廢處理與資源化A股環(huán)保上市公司與11家港股環(huán)保上市公司共實(shí)現(xiàn)凈利潤(rùn)214.8億元,同比增長(zhǎng)3.3%��,其中20家(占比60.6%)凈利潤(rùn)同比增長(zhǎng),最高增幅約達(dá)92.9%�,13家(占比39.4%)同比下滑���,海陸重工(-244.8%)、盛運(yùn)環(huán)保(-135.4%)和*ST凱迪(-109.1%)同比跌幅排名前3���;平均凈利潤(rùn)率為7.4%�����,較上年下降1個(gè)百分點(diǎn)����,其中10家(占比28.8%)凈利潤(rùn)率較上年有所增長(zhǎng),最高增幅達(dá)77.2%,23家(占比76.9%)較上年有所下滑����,盛運(yùn)環(huán)保(-522.2%)�、*ST凱迪(-373.6%)和海陸重工(-174.5%)同比跌幅排名前3��。

從凈利潤(rùn)看���,固廢處理與資源化A股和港股環(huán)保上市公司整體獲利能力略優(yōu)于2017年,但平均凈利潤(rùn)率小幅下滑���。

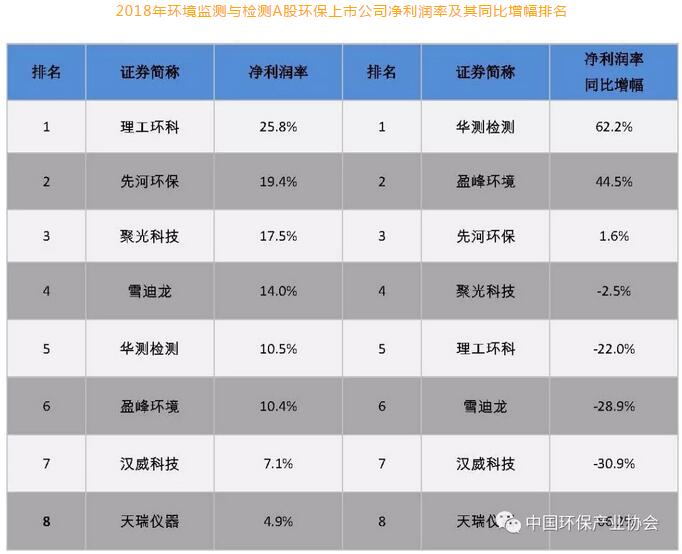

4���、環(huán)境監(jiān)測(cè)與檢測(cè)領(lǐng)域

成長(zhǎng)表現(xiàn):2018年�����,8家環(huán)境監(jiān)測(cè)與檢測(cè)A股環(huán)保上市公司(港股無(wú)該領(lǐng)域環(huán)保上市公司)共實(shí)現(xiàn)營(yíng)收257.4億元,同比增長(zhǎng)71.4%�����,8家營(yíng)收均同比增長(zhǎng),最高增幅約達(dá)166.3%����;環(huán)保營(yíng)收93.7億元����,同比增長(zhǎng)22.0%����,其中7家(占比87.5%)同比增長(zhǎng)���,最高增幅約達(dá)47.8%,1家(占比12.5%)同比下滑�,跌幅約達(dá)-4.0%����。從收入看�,2018年環(huán)境監(jiān)測(cè)與檢測(cè)A股環(huán)保上市公司總體成長(zhǎng)表現(xiàn)優(yōu)于2017年���。

獲利能力表現(xiàn):共實(shí)現(xiàn)凈利潤(rùn)31.7億元�,同比增長(zhǎng)62.8%���,其中4家(占比50.0%)凈利潤(rùn)同比增長(zhǎng)����,最高增幅約達(dá)284.7%��,4家(占比50.0%)同比下滑�,最高跌幅約達(dá)-56.2%��;平均凈利潤(rùn)率為12.3%���,較上年下降0.6個(gè)百分點(diǎn)�,其中3家(占比37.5%)凈利潤(rùn)率較上年有所增長(zhǎng),最高增幅達(dá)62.2%,5家(占比62.5%)較上年有所下滑����,最高跌幅達(dá)-66.2%。

從凈利潤(rùn)看�,環(huán)境監(jiān)測(cè)與檢測(cè)A股環(huán)保上市公司整體獲利能力優(yōu)于2017年。

5、環(huán)境修復(fù)領(lǐng)域

成長(zhǎng)表現(xiàn):2018年���,5家環(huán)境修復(fù)A股環(huán)保上市公司共實(shí)現(xiàn)營(yíng)業(yè)收入215.5億元���,同比下滑-3.6%���,其中僅1家(占比20.0%)營(yíng)收同比增長(zhǎng),增幅約達(dá)6.7%,4家(占比80.0%)同比下滑���,最高跌幅約達(dá)26.6%;環(huán)保營(yíng)收80.8億元�,同比增長(zhǎng)23.8%��,其中3家(占比60.0%)環(huán)保營(yíng)收同比增長(zhǎng)���,最高增幅約達(dá)173.4%,2家(占比12.5%)同比下滑��,最高跌幅約達(dá)-39.4%。從營(yíng)收看���,2018年環(huán)境修復(fù)A股環(huán)保上市公司總體成長(zhǎng)表現(xiàn)不及2017年,但環(huán)保營(yíng)收增長(zhǎng)明顯���。

獲利能力表現(xiàn):共實(shí)現(xiàn)凈利潤(rùn)6.9億元,同比下滑-67.4%����,其中2家(占比40.0%)的凈利潤(rùn)同比增長(zhǎng),最高增幅約達(dá)107.0%,3家(占比60.0%)同比下滑��,最高跌幅約達(dá)-451.5%�;平均凈利潤(rùn)率為3.2%��,較上年下降6.3個(gè)百分點(diǎn)��,其中4家(占比80.0%)凈利潤(rùn)率較上年有所增長(zhǎng)��,最高增幅約達(dá)30.4%����,1家(占比20.0%)較上年有所下滑��,最高跌幅約達(dá)-54.9%���。

從凈利潤(rùn)���、凈利潤(rùn)率看���,環(huán)境修復(fù)A股環(huán)保上市公司整體獲利能力不及2017年。

小結(jié):

總體來看�,2018年各細(xì)分領(lǐng)域中���,水污染防治領(lǐng)域雖受益于《水污染防治行動(dòng)計(jì)劃》的全面推進(jìn)以及碧水保衛(wèi)戰(zhàn)的實(shí)施�,但也受到PPP項(xiàng)目清庫(kù)的影響,其獲利表現(xiàn)不及2017年��;環(huán)境監(jiān)測(cè)與檢測(cè)領(lǐng)域受環(huán)境監(jiān)測(cè)體制改革進(jìn)一步深化���、網(wǎng)格化監(jiān)測(cè)市場(chǎng)需求逐步釋放���、《生態(tài)環(huán)境監(jiān)測(cè)質(zhì)量監(jiān)督檢查三年行動(dòng)計(jì)劃(2018年-2020年)》實(shí)施等利好因素拉動(dòng)��,其營(yíng)收大幅增長(zhǎng),在總體成長(zhǎng)方面的表現(xiàn)相對(duì)優(yōu)異����;環(huán)境修復(fù)領(lǐng)域受扎實(shí)推進(jìn)凈土保衛(wèi)戰(zhàn)要求的提出及《土壤污染防治法》頒布的帶動(dòng),在環(huán)保營(yíng)收增長(zhǎng)方面的表現(xiàn)相對(duì)較好�����,但受項(xiàng)目周期較長(zhǎng)且結(jié)算具有一定滯后性等因素影響,其獲利表現(xiàn)不及預(yù)期�;大氣污染防治領(lǐng)域雖有《打贏藍(lán)天保衛(wèi)戰(zhàn)三年行動(dòng)計(jì)劃》 的加持���,但因同時(shí)受燃煤電廠超低排放改造市場(chǎng)萎縮��、非電行業(yè)市場(chǎng)尚未完全開啟等因素影響,其獲利表現(xiàn)不及預(yù)期���;固廢處理與資源化領(lǐng)域雖面臨較高的成本壓力��,但受固廢處理處置監(jiān)管逐步到位和固廢無(wú)害化����、減量化��、資源化處理需求不斷增長(zhǎng)的積極影響�����,其營(yíng)收增長(zhǎng)較為明顯����,在成長(zhǎng)性方面的表現(xiàn)相對(duì)較好。

2018年A股環(huán)保上市公司經(jīng)營(yíng)情況

2018年港股環(huán)保上市公司經(jīng)營(yíng)情況

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品,目的在于傳遞更多信息���,并不代表本網(wǎng)贊同其觀點(diǎn)���。

2. 請(qǐng)文章來源方確保投稿文章內(nèi)容及其附屬圖片無(wú)版權(quán)爭(zhēng)議問題,如發(fā)生涉及內(nèi)容、版權(quán)等問題����,文章來源方自負(fù)相關(guān)法律責(zé)任。

3. 如涉及作品內(nèi)容���、版權(quán)等問題��,請(qǐng)?jiān)谧髌钒l(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系���,否則視為放棄相關(guān)權(quán)益。