近年來�����,ESG主題指數(shù)以優(yōu)于傳統(tǒng)主題指數(shù)的風(fēng)險韌性和回報率,吸引著全球投資者的廣泛關(guān)注�。ESG主題指數(shù)作為負(fù)責(zé)任投資者參與ESG投資市場的重要工具,整合了環(huán)境����、社會和公司治理三個維度因素�����,反映了持倉樣本在環(huán)境保護(hù)�、履行社會責(zé)任和自身可持續(xù)發(fā)展方面的能力����,是引導(dǎo)社會資本流向可持續(xù)發(fā)展項目以支持經(jīng)濟(jì)可持續(xù)發(fā)展的重要金融工具。本文首先介紹ESG主題指數(shù)的內(nèi)涵及應(yīng)用意義��,然后選取國際市場中具有代表性的ESG主題指數(shù)��,從指數(shù)的構(gòu)建方法���、市場表現(xiàn)和衍生金融產(chǎn)品等維度進(jìn)行分析����,最后提出促進(jìn)我國ESG主題指數(shù)發(fā)展的相關(guān)建議�。

一、什么是ESG主題指數(shù)

ESG�����,即環(huán)境、社會和公司治理�,主要通過非財務(wù)信息評估企業(yè)在履行環(huán)境及社會責(zé)任,以及強化內(nèi)部治理方面的表現(xiàn)����。在市場應(yīng)用層面���,則主要包括信息披露、評估評級和投資實踐三個方面的內(nèi)容�����。

近年來�,隨著越來越多的金融機構(gòu)開始關(guān)注ESG投資領(lǐng)域、持續(xù)加大對ESG金融產(chǎn)品的創(chuàng)新開發(fā)力度��,將ESG主題與指數(shù)產(chǎn)品相結(jié)合��,開發(fā)出一系列ESG主題指數(shù)�����。從是否具備參與市場交易的特點上看�,這些指數(shù)產(chǎn)品可大致分為ESG股票指數(shù)與ESG債券指數(shù)兩類�����。其中,ESG股票指數(shù)是指各類指數(shù)公司���、ESG評級機構(gòu)等依據(jù)上市企業(yè)在E�����、S和G三個維度的評級表現(xiàn)對各上市企業(yè)進(jìn)行篩選及加權(quán)匯總����,通過對ESG表現(xiàn)較好股票賦予更大權(quán)重和曝光率�����,反映具有可持續(xù)發(fā)展能力的企業(yè)股價的總體變化��,從而通過資金流動引導(dǎo)企業(yè)積極履行環(huán)境保護(hù)�����、支持社會發(fā)展等責(zé)任��。ESG債券指數(shù)則是從募集資金投向和發(fā)債人兩個維度出發(fā)選擇樣本券����,或是判斷債券募集資金是否基于明確的標(biāo)準(zhǔn)原則投向ESG相關(guān)項目�����,或是判斷債券發(fā)行主體自身的ESG表現(xiàn)是否較好����,在此基礎(chǔ)上以樣本券的債券價格作為核算依據(jù)形成指數(shù)���。

ESG主題指數(shù)的應(yīng)用意義主要體現(xiàn)在三個層面:企業(yè)層面�����,ESG主題指數(shù)可以有效綜合衡量企業(yè)在應(yīng)對氣候變化和實現(xiàn)碳中和目標(biāo)上的可持續(xù)發(fā)展能力����,為企業(yè)自身碳中和目標(biāo)的實現(xiàn)提供評估手段��。同時����,ESG將助力企業(yè)日常生產(chǎn)經(jīng)營活動中的節(jié)能減排���、環(huán)境保護(hù)等碳中和績效的達(dá)成�����。此外��,ESG表現(xiàn)較好的企業(yè)可以樹立良好的企業(yè)聲譽�����,一定程度上也可以拓寬融資渠道���。金融機構(gòu)層面�,ESG主題指數(shù)是應(yīng)對氣候風(fēng)險�����,踐行低碳投融資的重要抓手����。銀行業(yè)金融機構(gòu)以ESG為抓手,通過提供多樣化的低碳金融產(chǎn)品���,促進(jìn)低碳����、循環(huán)經(jīng)濟(jì)的發(fā)展及碳中和目標(biāo)的實現(xiàn)。投資類金融機構(gòu)可以通過將ESG指標(biāo)納入投資決策流程����,根據(jù)碳中和目標(biāo)適時調(diào)整投資戰(zhàn)略,主動識別和控制與碳中和密切相關(guān)的風(fēng)險�����,積極踐行低碳投資��,擴(kuò)大對綠色領(lǐng)域的投資規(guī)模��。政策與監(jiān)管層面���,ESG主題指數(shù)可以有效衡量行業(yè)的可持續(xù)發(fā)展水平��,有效助力傳統(tǒng)產(chǎn)業(yè)結(jié)構(gòu)調(diào)整和碳排放工作的開展����,支持碳中和目標(biāo)的達(dá)成�。

二、國際ESG主題指數(shù)的構(gòu)建

(一)ESG主題指數(shù)構(gòu)建方法

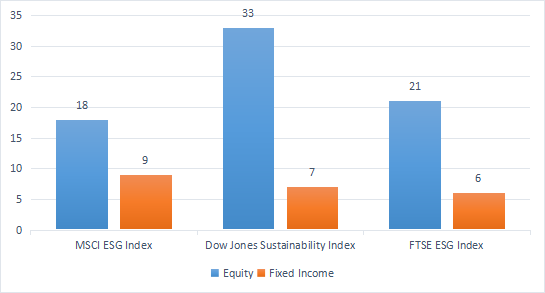

國際上,第一支ESG指數(shù)Domini 400 Social Index(現(xiàn)為MSCI KLD 400 Social Index)由研究機構(gòu)KLD于1990年首次推出����。經(jīng)過30年發(fā)展���,當(dāng)前全球已有超過2000支ESG相關(guān)指數(shù)供投資者選擇��,涵蓋了股票指數(shù)�、固收指數(shù)���,既有地域性指數(shù)�����,也有全球綜合指數(shù)�,并在此基礎(chǔ)上生成了一系列衍生金融產(chǎn)品�����。其中����,影響力較為廣泛的是明晟ESG指數(shù)系列(MSCI ESG Index)、道瓊永續(xù)指數(shù)系列(Dow Jones Sustainability Index)和富時永續(xù)指數(shù)系列(FTSE ESG Index)。如圖1所示�����,據(jù)不完全統(tǒng)計����,截至2021年底,三家指數(shù)公司發(fā)布的ESG主題股票指數(shù)共計72只�����,ESG主題債券指數(shù)共計22只�。

圖1.截至2021年底國際ESG主題指數(shù)發(fā)布數(shù)量情況(不完全統(tǒng)計)

數(shù)據(jù)來源:Bloomberg,中央財經(jīng)大學(xué)綠色金融國際研究院整理

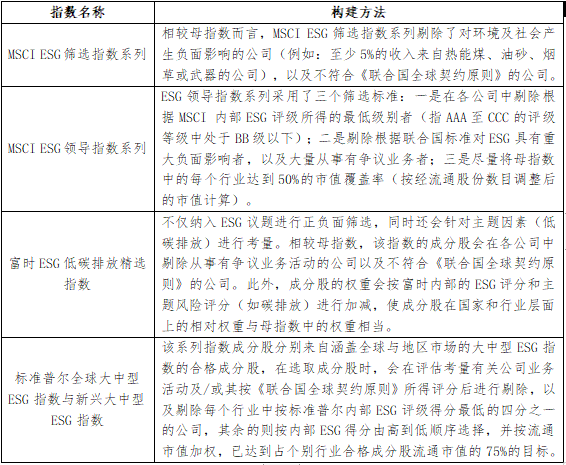

當(dāng)前�����,上述國際代表性ESG主題指數(shù)構(gòu)建方法如表1所示��,可以看出�����,這些指數(shù)的構(gòu)建方法主要呈現(xiàn)出以下三種特征���,一是均有采取負(fù)面篩選的方式�����,依據(jù)企業(yè)自身業(yè)務(wù)活動或《聯(lián)合國全球契約原則》對指數(shù)樣本進(jìn)行剔除����;二是依據(jù)企業(yè)ESG評分��,選擇ESG得分表現(xiàn)較為突出的樣本�����;三是在匯總加權(quán)時����,按照ESG或特定主題(如低碳主題)對入選樣本進(jìn)行加權(quán)。

表1.部分代表性ESG主題指數(shù)構(gòu)建方法

資料來源:各指數(shù)公司

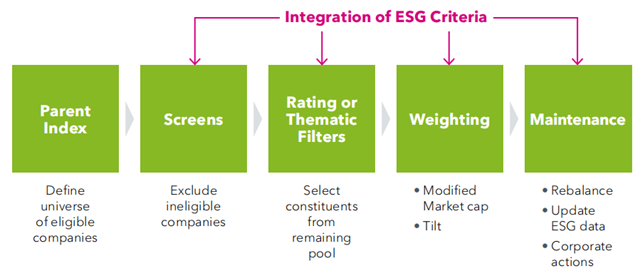

(二)ESG主題指數(shù)構(gòu)建流程

本節(jié)將以ESG股票指數(shù)為例��,進(jìn)一步分析ESG主題指數(shù)的構(gòu)建流程���。目前���,國際上ESG股票指數(shù)的構(gòu)建過程通常遵循“五步走”流程(如圖2)����。第一步��,選取基準(zhǔn)指數(shù)��,以基準(zhǔn)指數(shù)的樣本股作為初始參考�。第二步,“掃描”完成樣本股的負(fù)面篩選�,依據(jù)樣本股公司所涉及的商業(yè)領(lǐng)域、公司是否存在爭議話題如人權(quán)問題及其他標(biāo)準(zhǔn)進(jìn)行負(fù)面篩選����。第三步,整合相關(guān)因子進(jìn)行ESG評分評級��,并根據(jù)指數(shù)設(shè)計的不同目的進(jìn)行排序和再篩選�����,選出最終的ESG指數(shù)樣本股�����。第四步���,進(jìn)行樣本股加權(quán)�,通常會在指數(shù)設(shè)計目的、地域分布����、與基準(zhǔn)指數(shù)的一致性等條件下制定權(quán)重規(guī)則。一般采用的權(quán)重方法有三種:按市值加權(quán)�、平權(quán)和向特定指標(biāo)傾斜以達(dá)到相應(yīng)的指數(shù)設(shè)計目的。第五步��,指數(shù)的定期維護(hù)��、更新和修正���。

圖2.ESG指數(shù)的構(gòu)建過程

數(shù)據(jù)來源:BlackRock,An Evolution in ESG indexing

(三)案例分析—— MSCI ESG Leaders Index

以明晟公司2020年發(fā)布的MSCI ESG Leaders Index為例�����,該指數(shù)作為ESG領(lǐng)先指數(shù)���,旨在引導(dǎo)市場關(guān)注優(yōu)質(zhì)的���、領(lǐng)先的ESG公司股票�,倡導(dǎo)ESG投資理念�����。其構(gòu)建過程遵循“五步走”的流程���,其基準(zhǔn)指數(shù)選取的是明晟公司的MSCI Global Investable Market Indexes (GIMI)指數(shù)���,并覆蓋了該條指數(shù)50%市值的范圍。

在負(fù)面篩選過程中�,明晟公司按照公司涉及的商業(yè)領(lǐng)域的爭議程度劃分了四個等級,依次為:“極有爭議”如生化武器���、燃燒武器等�����、“嚴(yán)重爭議”如核導(dǎo)彈及相關(guān)配件��、“較有爭議”如民用槍支����、煙草等��、“略有爭議”如博彩、酒精飲品���、核能等����。MSCI ESG Leaders Index作為ESG領(lǐng)先指數(shù)��,排除了所有涉及到以上四種程度所對應(yīng)的商業(yè)的公司�����。

在因子整合并綜合評級過程中��,該指數(shù)首先要求股票公司需同時滿足ESG評級達(dá)到BB及以上(從AAA到CCC共七個等級)�����、爭議指數(shù)達(dá)到3分及以上(十分制����,零分代表最具爭議)�。ESG評級過程中環(huán)境、社會�����、公司治理三個一級指標(biāo)并列同權(quán)。環(huán)境方面����,打分指標(biāo)主要涉及四個主題:氣候變化、自然資源����、污染和廢棄物、環(huán)境相關(guān)的發(fā)展機會�����;社會方面��,主要涉及人力資源����、產(chǎn)品責(zé)任、和利益相關(guān)方是否存在沖突以及和社會責(zé)任相關(guān)的發(fā)展機會�;治理方面主要涉及公司治理和公司行為。此外��,該指數(shù)還會同時考慮ESG趨勢分?jǐn)?shù)、當(dāng)前是否已入選本指數(shù)���、行業(yè)調(diào)整后的ESG評分��。而后進(jìn)行流動市值加權(quán)��,形成最終的指數(shù)�,并且每季度對指數(shù)進(jìn)行維護(hù)和調(diào)整����。

三、國際ESG主題指數(shù)市場表現(xiàn)和衍生金融產(chǎn)品

(一)國際ESG主題指數(shù)市場表現(xiàn)

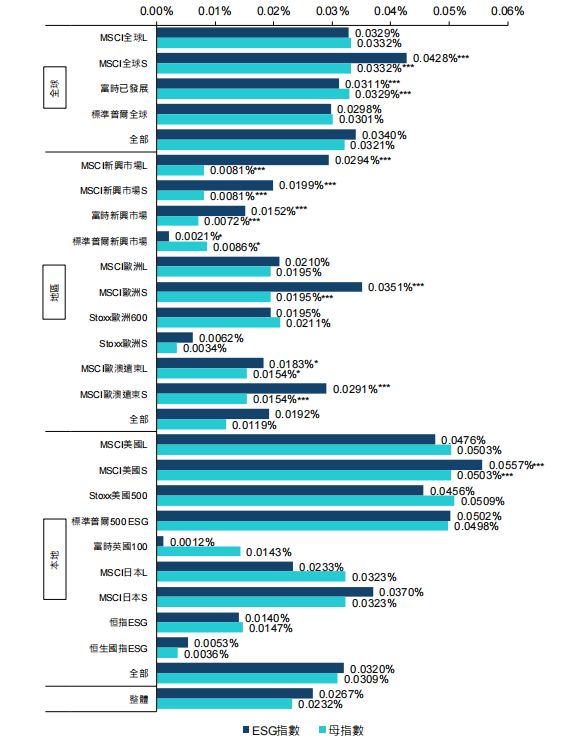

根據(jù)香港交易所于2020年11月發(fā)布的《ESG股票指數(shù)與傳統(tǒng)股票指數(shù)的表現(xiàn)比較》�,部分國際ESG指數(shù)表現(xiàn)呈現(xiàn)出兩個特點:一是大多數(shù)時候,ESG指數(shù)的投資回報率和回報率波幅與母指數(shù)不相伯仲�,且在一些情況下,ESG指數(shù)會更勝一籌�。這一定程度上說明了ESG投資在追求道德投資的同時,通常并不會犧牲財務(wù)回報���。如圖3所示,該報告2010年7月至2020年6月這一期間的各代表性ESG主題指數(shù)與對應(yīng)的母指數(shù)的回報表現(xiàn)作比較�,并對每日回報率的差異進(jìn)行了t-檢驗及F-檢驗以探究該差異在統(tǒng)計學(xué)上是否具有顯著性。結(jié)果顯示�����,在所研究的23對指數(shù)中,有13對的ESG主題指數(shù)的平均每日回報率高于其母指數(shù)��,當(dāng)中8對(全球市場指數(shù)1對�����、地區(qū)市場指數(shù)6對����、本地市場指數(shù)1對)在統(tǒng)計學(xué)上有顯著差異。這一定程度上說明了�,即使許多時候ESG主題指數(shù)的風(fēng)險回報表現(xiàn)就算不是比其母指數(shù)更勝一籌,也不相伯仲�,即有較高回報及/或較低風(fēng)險(每日回報率的標(biāo)準(zhǔn)差)。

圖3.各代表性 ESG指數(shù)與其母指數(shù)的平均每日回報率(2010年7月-2020年6月)

數(shù)據(jù)來源:香港交易所《ESG股票指數(shù)與傳統(tǒng)股票指數(shù)的表現(xiàn)比較》

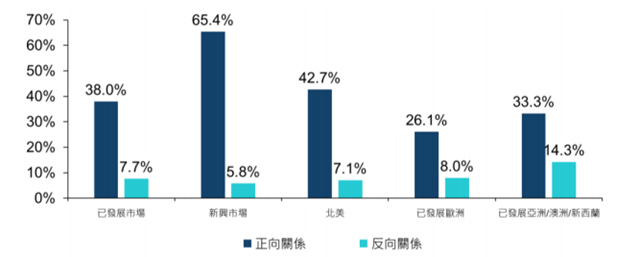

第二個特點是多只ESG地區(qū)指數(shù)在不同長短投資期內(nèi)的風(fēng)險回報都持續(xù)地優(yōu)于其母指數(shù)�����。這些實證或意味著個別ESG主題指數(shù)可能是因自有的特色令其表現(xiàn)優(yōu)于其母指數(shù)��。ESG主題指數(shù)的表現(xiàn)可以勝過其母指數(shù)的原因�����,也許是ESG表現(xiàn)較好的成份股都有較佳的企業(yè)財務(wù)表現(xiàn)及或投資者對ESG表現(xiàn)較好的公司的評價更高,又或是投資者對特定 ESG 投資策略有所偏好�。如圖4所示,新興市場中有較高 ESG 評級的公司����, 其財務(wù)業(yè)績通常較佳,這或可解釋為何一些新興市場的ESG指數(shù)取得較佳的風(fēng)險回報�。

圖4.實證研究中發(fā)現(xiàn) ESG 表現(xiàn)與公司財務(wù)表現(xiàn)之間有正或反向關(guān)系的數(shù)量所占比例

數(shù)據(jù)來源:Friede, G.、M. Lewis��、A. Bassen與T. Busch (2015)

(二)ESG指數(shù)ETF與其衍生金融產(chǎn)品

ETF是“交易型開放式指數(shù)基金”���,大多數(shù)ETF屬于被動型基金����,會跟蹤特定的指數(shù)��,ESG類ETF即跟蹤特定ESG指數(shù)的基金��。ESG指數(shù)ETF的內(nèi)核是ESG指數(shù)�,只有ESG指數(shù)編制合理、透明�、有效,其ESG類ETF才能獲得認(rèn)可�。此外,ESG類ETF當(dāng)前面臨的主要問題在于規(guī)模與流動性����,這互為因果的兩者才能滿足投資者的交易需求。ESG類ETF本身規(guī)模較小��,流動性較差���。為解決流動性問題���,一方面可由做市商持續(xù)提供雙邊報價。當(dāng)做市商在為市場提供流動性的同時�����,也可以獲得相應(yīng)的激勵����。另一方面,國際上推出了ESG指數(shù)的相關(guān)衍生品��,旨在增加ESG類ETF的流動性��。

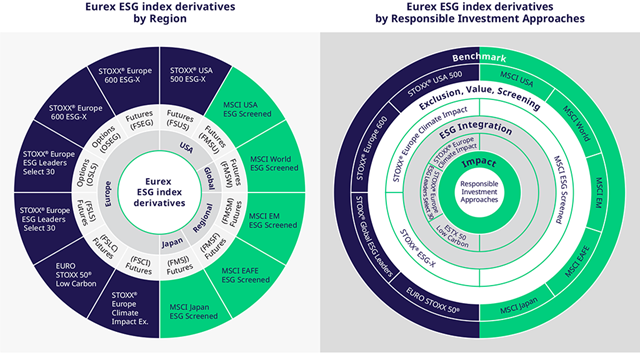

現(xiàn)階段����,國際市場上基于ESG指數(shù)開發(fā)的衍生金融產(chǎn)品發(fā)展主要呈現(xiàn)出如下特點和趨勢:一是品種工具逐漸健全�����,已成為一種新型指數(shù)衍生品類別��。如圖5所示����,Eurex交易所推出了各類追蹤ESG指數(shù)的相應(yīng)期權(quán)�、期貨產(chǎn)品。此外���,國際上最新發(fā)布了多只基于ESG指數(shù)開展的創(chuàng)新型衍生金融產(chǎn)品���,包括BlackRock發(fā)布的iShares Core MSCI Australia ESG Leaders ETF(IESG)、BNP Paribas推出的BNP Paribas Easy Low Carbon 300 World PAB UCITS ETF以及J.P. Morgan 推出的名為JPM UK Sustainable Equity和JPM Global Sustainable Equity的兩個可持續(xù)主題OEIC等�����。二是交易所在選取標(biāo)的指數(shù)時多立足當(dāng)?shù)厥袌?����,且依?jù)客戶需求推出定制化服務(wù)。例如�����,ICE美國在選取標(biāo)的指數(shù)時既立足全球����,也扎根美國市場�����;Nasdaq曾表示除現(xiàn)有指數(shù)期貨外���,還將致力于推出客戶“定制型”ESG衍生品�。

圖5.Eurex交易所ESG衍生品

數(shù)據(jù)來源:Eurex交易所

四����、對國內(nèi)ESG主題指數(shù)發(fā)展的建議

通過上文國際ESG主題指數(shù)的構(gòu)建方法及構(gòu)建流程的分析,可以看出�����,與國際相比�,國內(nèi)ESG主題指數(shù)的發(fā)展仍處于初級階段��,無論是在基礎(chǔ)數(shù)據(jù)的獲取�、指數(shù)構(gòu)建方法還是基于指數(shù)產(chǎn)品的創(chuàng)新開發(fā)等方面��,均與國際市場存在一定的差距��,未來有待進(jìn)一步完善�。

(一)進(jìn)一步構(gòu)建完善ESG評級制度

從國際經(jīng)驗看,底層數(shù)據(jù)越充實��,ESG評級的準(zhǔn)確度和可信度就越高?��,F(xiàn)階段海外ESG評級機構(gòu)較多���,評價體系也較為成熟,包括MSCI ESG評價體系�����、標(biāo)普道瓊斯ESG評價體系���、湯森路透ESG評價體系��、FTSE ESG評價體系等�。與之相比,雖然近年來國內(nèi)也已經(jīng)出現(xiàn)了許多提供ESG評級服務(wù)的機構(gòu)�����,但整體ESG評級行業(yè)仍處于初步發(fā)展階段����。我國應(yīng)鼓勵更多的ESG評級機構(gòu)積極開發(fā)ESG評估方法學(xué)并開展實踐應(yīng)用�,充分利用區(qū)塊鏈、大數(shù)據(jù)等技術(shù)搭建ESG數(shù)據(jù)庫�����,同時制定透明清晰的ESG評級實踐操作指引����,從而增強底層數(shù)據(jù)的充實性、真實性和準(zhǔn)確性����,進(jìn)而提升ESG評級質(zhì)量。

(二)豐富指數(shù)主題與定制化服務(wù)

從指數(shù)類型來看���,雖然國內(nèi)ESG指數(shù)數(shù)量近年來持續(xù)增長��,但在指數(shù)類型創(chuàng)新��、定制化產(chǎn)品服務(wù)等方面仍有不足��。在國際市場中���,近年來許多機構(gòu)針對ESG指數(shù)的市場需求和發(fā)展趨勢推出了定制化產(chǎn)品服務(wù)�����,比如MSCI目前發(fā)布的全球指數(shù)ESG指數(shù)數(shù)量不超過30支����,但實際上針對特定的地區(qū)和行業(yè)形成了大量定制化指數(shù)���;Nasdaq曾表示將致力于推出客戶“定制型”ESG衍生品�����,方便客戶自行選擇組成標(biāo)的指數(shù)的一攬子成分股等��。當(dāng)前����,雖然我國的ESG主題指數(shù)規(guī)模不斷擴(kuò)大,但是在定制化產(chǎn)品開發(fā)和相關(guān)服務(wù)方面仍有待豐富����。未來,指數(shù)公司等金融機構(gòu)可借鑒國際經(jīng)驗�����,聚焦特定地區(qū)或行業(yè)的可持續(xù)發(fā)展情況評估�,并基于客戶需求,提供更加多元化���、定制化的指數(shù)產(chǎn)品與服務(wù),從而引導(dǎo)更多負(fù)責(zé)任投資者通過指數(shù)產(chǎn)品參與到ESG投資市場之中�����。

(三)探索開發(fā)指數(shù)衍生金融產(chǎn)品

近年來�����,國際上ESG衍生品類型逐漸健全�,從品種工具角度來看,已兼具期貨及期權(quán),且隨著市場需求的變化持續(xù)創(chuàng)新�。然而,與國際相比����,國內(nèi)基于ESG指數(shù)的衍生金融產(chǎn)品開發(fā)仍處于早期階段,目前尚未發(fā)布ESG指數(shù)衍生品���。在歐美市場�����,ESG指數(shù)衍生品有著較為成熟的現(xiàn)貨市場�����,支撐了歐美交易所在ESG指數(shù)衍生品上的探索�。當(dāng)前����,國內(nèi)市場相關(guān)基礎(chǔ)仍不夠充分,國內(nèi)交易所應(yīng)對此保持跟蹤和關(guān)注���,適時開展ESG指數(shù)衍生品的探索����。此外,隨著“碳中和”發(fā)展趨勢下全國統(tǒng)一碳市場的建立和逐步完善���,期貨交易所����、指數(shù)公司等市場機構(gòu)可進(jìn)一步研發(fā)碳金融衍生品���,包括指數(shù)期貨���、指數(shù)期權(quán)等,并同步發(fā)展相適應(yīng)的風(fēng)險管理制度����。

原標(biāo)題:IIGF觀點 | 國際ESG主題指數(shù)構(gòu)建分析