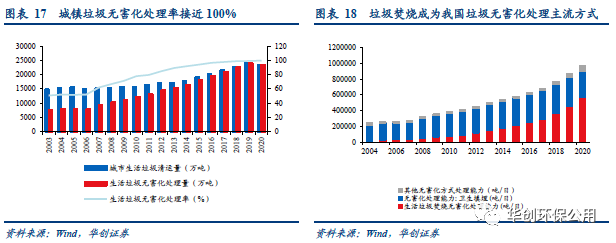

2020年,我國城鎮(zhèn)垃圾無害化處理率為99.75%����,焚燒占比接近60%。2020年我國城市垃圾清運量為2.35億噸����,其中生活垃圾無害化處理量2.34億噸,占比接近100%�,其中焚燒處理量約為1.46億噸(62.3%),填埋處理量7771.54萬噸(33.1%)���。日處理能力方面��,2020年全國無害化處理能力為96.35萬噸/日����,焚燒為56.78萬噸,占比58.93%�,較2019年上升24.38%。焚燒已正式超過填埋成為我國垃圾無害化處理主流方式��。

焚燒兼?zhèn)涠喾N優(yōu)勢�����,替代填埋大勢所趨�����。垃圾焚燒依靠無害化程度高�����、減碳�、節(jié)約大量填埋占地、可提供發(fā)電及供熱額外盈利等優(yōu)勢成為前城市處理垃圾的首選方案����,然而垃圾衛(wèi)生填埋的處理方式受到土地市場量價兩方面的擠壓����,在垃圾處理市場占據(jù)的份額逐步縮小�。

產(chǎn)能釋放速度下降,行業(yè)進入成熟期

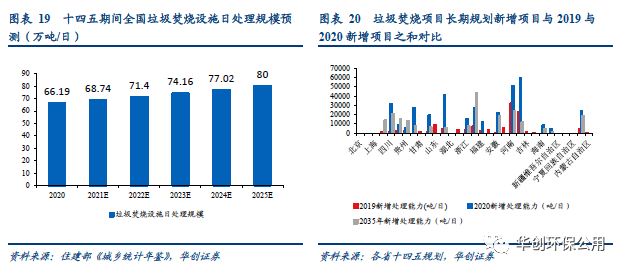

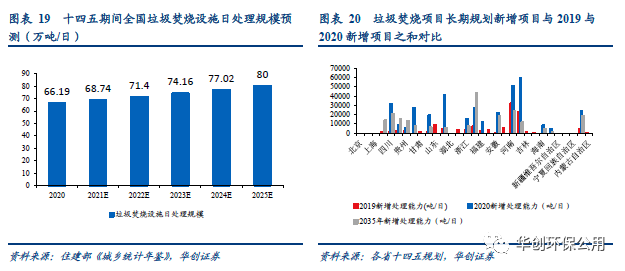

垃圾焚燒設施日處理規(guī)模超預期���。根據(jù)2020城鄉(xiāng)統(tǒng)計年鑒的數(shù)據(jù)���,截至2020年底,我國垃圾焚燒設施的日處理規(guī)模(城鎮(zhèn)+縣城)合計已達到66.19萬噸/日���,超額完成了十三五規(guī)劃58萬噸/日的目標��。

十四五政策明確2025年焚燒產(chǎn)能需達80萬噸/日(十三五為58萬噸),2020至2025年行業(yè)將保持4%的復合增速��。我們對根據(jù)各省生活垃圾焚燒發(fā)電中長期專項規(guī)劃做了對比與分析后發(fā)現(xiàn)���,近期(2020年)規(guī)劃計劃新增項目加2019年各省新增項目合計502個��,焚燒能力合計46.81萬噸/日��,而遠期(2021-2030年)規(guī)劃垃圾焚燒項目合計僅276個���,焚燒能力合計25.94萬噸/日���。由此我們可以得出,無論是項目數(shù)量還是處理規(guī)模�,未來10年的增量還沒有2019年和2020年兩年相加之和多,尤其是處理規(guī)模僅僅是近期的55%左右���。半數(shù)以上的省份2019年與2020年新增項目之和大于長期規(guī)劃新增項目的總數(shù)�����。

訂單視角:新增項目數(shù)量與質(zhì)量均下滑

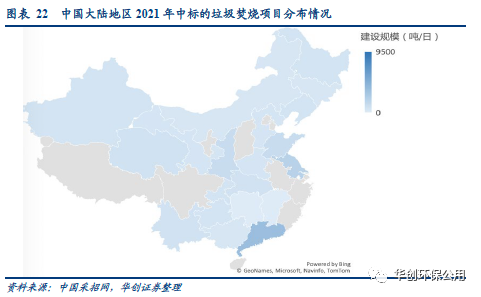

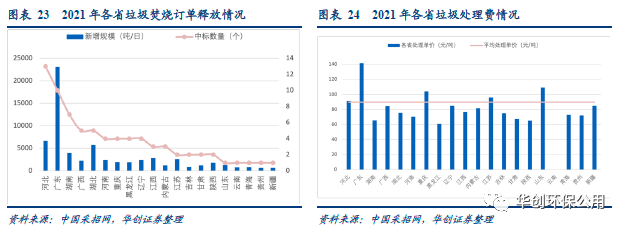

垃圾焚燒新訂單釋放速度減緩��、處理費價格提升�����。2021年垃圾焚燒新增體量進一步下降�����,全年中標項目總處理規(guī)模達6.35萬噸/日�����,同比2020年下降15.67%���。與此同時���,2021年平均中標處理單價為89.63元/噸,同比2020 年增長12.73%�。近三年以來中標價一直維持快速上升態(tài)勢,疊加政策推動��,我們認為未來很可能按照“產(chǎn)生者付費”原則���,實施居民處理費�����,健全收費機制��,垃圾處理費單價有望進一步提升,降低對補貼依賴程度���。

市場逐步向中西部和縣級下沉����,小規(guī)模項目占比提升。2021年新增垃圾項目規(guī)模大于1000噸/日以上的總計15個��,僅占五分之一��;項目建設規(guī)模處于300~800噸/日的數(shù)量居多�,共計50個。2021年�,河北省成為釋放項目最多的省份(13個),廣東?�。?0個)����、湖南省(7個)��、湖北?��。?個)和廣西?����。?個)分居二三四位��。

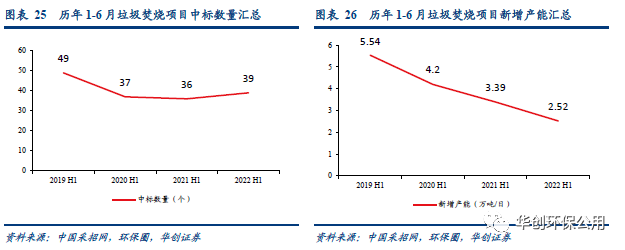

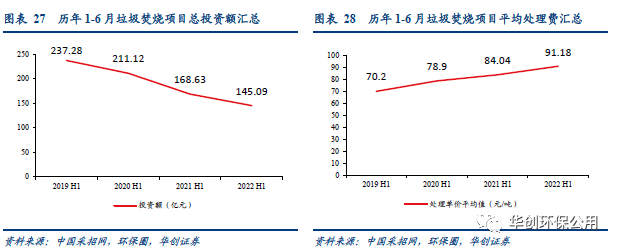

根據(jù)不完全統(tǒng)計�,2022年1-6月全國垃圾焚燒發(fā)電項目開標數(shù)量為39個,投資總額約為145.09億人民幣���,新增產(chǎn)能2.52萬噸/日����,垃圾處理單價平均值為91.18元/噸��。盡管中標項目數(shù)量較去年同期有所提升�,但訂單的釋放省份多數(shù)位于中部地區(qū),日處理量超過1000噸僅6個(2021年同期為13個)����,故新增產(chǎn)能和投資額同比分別下滑25.66%和13.96%至2.52萬噸與145.09億元。但后補貼時代���,新中標的垃圾焚燒發(fā)電項目噸垃圾處置費上浮明顯���,較2021H1平均值84.04元/噸增長8.5%至91.18元。

訂單視角:新增項目數(shù)量與質(zhì)量均下滑競爭格局視角:馬太效應明顯

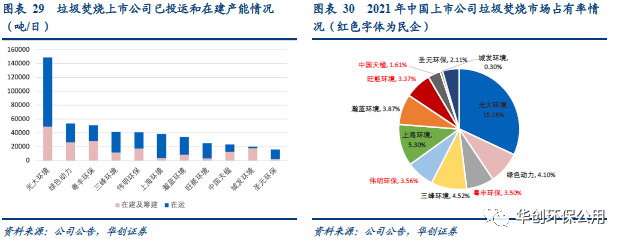

截至2021年年報及最新公告不完全統(tǒng)計���,光大環(huán)境以產(chǎn)能市占率15.16%遙遙領先其他企業(yè)���,偉明環(huán)保則以3.56%的市占率在民企中名列前茅。從目前競爭者特點看��,我國垃圾發(fā)電行業(yè)參與者主要以國企(60%)和民企(38%)為主�,國企競爭力更強,市場占有率排名靠前的公司中僅有3家民營企業(yè)(紅色字體)�,剩余全部為國有企業(yè)。根據(jù)韋伯咨詢的數(shù)據(jù)���,2015年以來�,垃圾焚燒CR10市占率從58%提升至2019年的60%���,行業(yè)集中度較高且較為穩(wěn)定���。同時,我們在梳理了2021年新中標垃圾發(fā)電項目后發(fā)現(xiàn)����,高質(zhì)量項目中標企業(yè)中鮮有市占率15名之后企業(yè)的身影。

基于以上分析�����,未來幾年內(nèi),垃圾焚燒行業(yè)將進入深度整合期�。垃圾焚燒行業(yè)本來就是一個資本、技術密集型的行業(yè)�,小企業(yè)的生存空間不大。監(jiān)管趨嚴會增加企業(yè)的環(huán)境合規(guī)成本�,補貼政策的調(diào)整威脅企業(yè)的現(xiàn)金流,這兩大趨勢對于小企業(yè)來說無疑是雪上加霜����。而龍頭企業(yè)在運營能力和項目經(jīng)驗等方面的競爭優(yōu)勢凸顯,未來的增量市場也將在政策引導下優(yōu)先選擇龍頭企業(yè)��,龍頭企業(yè)為了自身的發(fā)展考慮���,增強規(guī)模效應�����、開拓市場����,很大可能在這一階段收購����、兼并一些運營難以為繼的小企業(yè)��,龍頭集中趨勢有望不斷加強���。

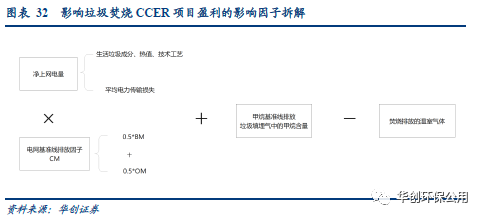

CM-072-V01“多選垃圾處理方式”(第一版)中詳細規(guī)定了測算一個垃圾焚燒項目所產(chǎn)生的CCER噸數(shù)的方法學�。與可再生能源發(fā)電項目相比,垃圾焚燒發(fā)電項目不僅替代了項目所在地電網(wǎng)的火力發(fā)電的碳排放�����,還避免了垃圾填埋產(chǎn)生的甲烷排放��;但焚燒化石燃料也會帶來一定的溫室氣體排放����。

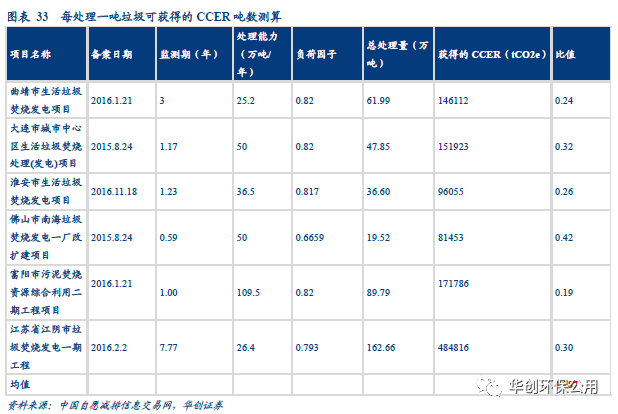

我們采用垃圾處理量與所獲得CCER噸數(shù)之比作為統(tǒng)計口徑,從簽發(fā)和備案項目中選取了較為典型的垃圾焚燒項目計算平均值�,根據(jù)測算垃圾焚燒企業(yè)每處理一噸垃圾,平均獲得0.287噸CCER����,在假設CCER價格為20元/噸的情況下,噸垃圾增收約為6元�。

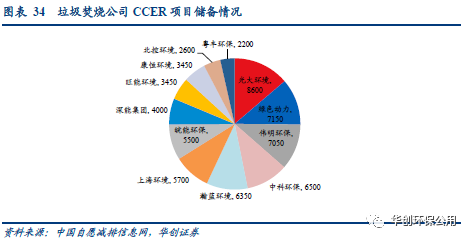

最理想情況下��,CCER收入在利潤端可為垃圾焚燒頭部企業(yè)帶來3%-9%的增厚�。我們選取瀚藍環(huán)境����、光大環(huán)境、偉明環(huán)保和綠色動力四家頭部垃圾焚燒上市公司進行測算���,在假設公司所處理的垃圾全部可以轉(zhuǎn)化為CCER的情況下����,按照2021年的垃圾處理量和凈利潤�,CCER收入可分別為瀚藍環(huán)境、光大環(huán)境��、偉明環(huán)保�、綠色動力帶來4.45%/4.02%/2.48%/8.67的利潤端彈性。

來源 | 華創(chuàng)環(huán)保公用

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品�,目的在于傳遞更多信息,并不代表本網(wǎng)贊同其觀點�����。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權爭議問題���,如發(fā)生涉及內(nèi)容��、版權等問題�����,文章來源方自負相關法律責任�����。

3. 如涉及作品內(nèi)容�、版權等問題�,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系,否則視為放棄相關權益��。